Contents

あらかじめ決まっている損失を最小限にする方法

こんにちは。

広島のインデックス投資アドバイザー、佐々木裕平です。

今回は、簡単に運用成績を上げる方法について解説します。

※後半、少しコマーシャルっぽくなります(汗)。

ご了承ください<m(__)m>。

私は以前、「居住費1万円生活」に挑戦していて、

3年間ほど、田舎に住んでいたことがあるのですが、

お買い物に不便なところがネックでした。

コストは「タダの確定している損失」

徒歩や自転車で行けないのです。

当然、車での移動になります。

しかし、そうすると、交通費がかかります。

※ガソリン代・自動車税・自動車保険代・駐車場代・自動車の本体代金・車検代などなど・・・

これらは、コストです。

つまり、お買い物をしたら、

「お買い物代金+交通費=総支払代金」になってしまうのです。

当然ながら、

コストである交通費が高いほど、お買い物の内容が良くなる・・・

ということはありません。

コストとは、トータルでの出費を上げる存在でしかなく、無駄です。

この場合は、自分で歩ける距離などに引っ越すことで無駄なコストを省けます。

そうすることで

「自分自身が使えるお金が増える=(以前より)少しお金持ちになる」

ワケですね。

投資でもコストを下げるだけで、確実にお金持ちになりやすくなる

じつはこれって、投資でも全く同じなのです。

- 投資では未来のことは分からない

- 損得するかは分からない(だから分散投資する)

- そんな投資の中でもコストだけは事前に決定している

- だったら、コストを下げれば、必ずその分だけ運用成績は上昇する(損失が出る年でも、その分損失が軽減される)

車で買い物に行っても、徒歩で買い物に行っても

お買い物の商品の品質・価格は変わりませんよね。

そうです。

投資でも同様です。

コストはタダの「あらかじめ決まっているマイナス要因」なのです。

ですから、コストを下げれば下げるほど、

自然とマイナス要因が低減されますね。

冗談抜きで数百万円~数千万円のコストがかかることがある

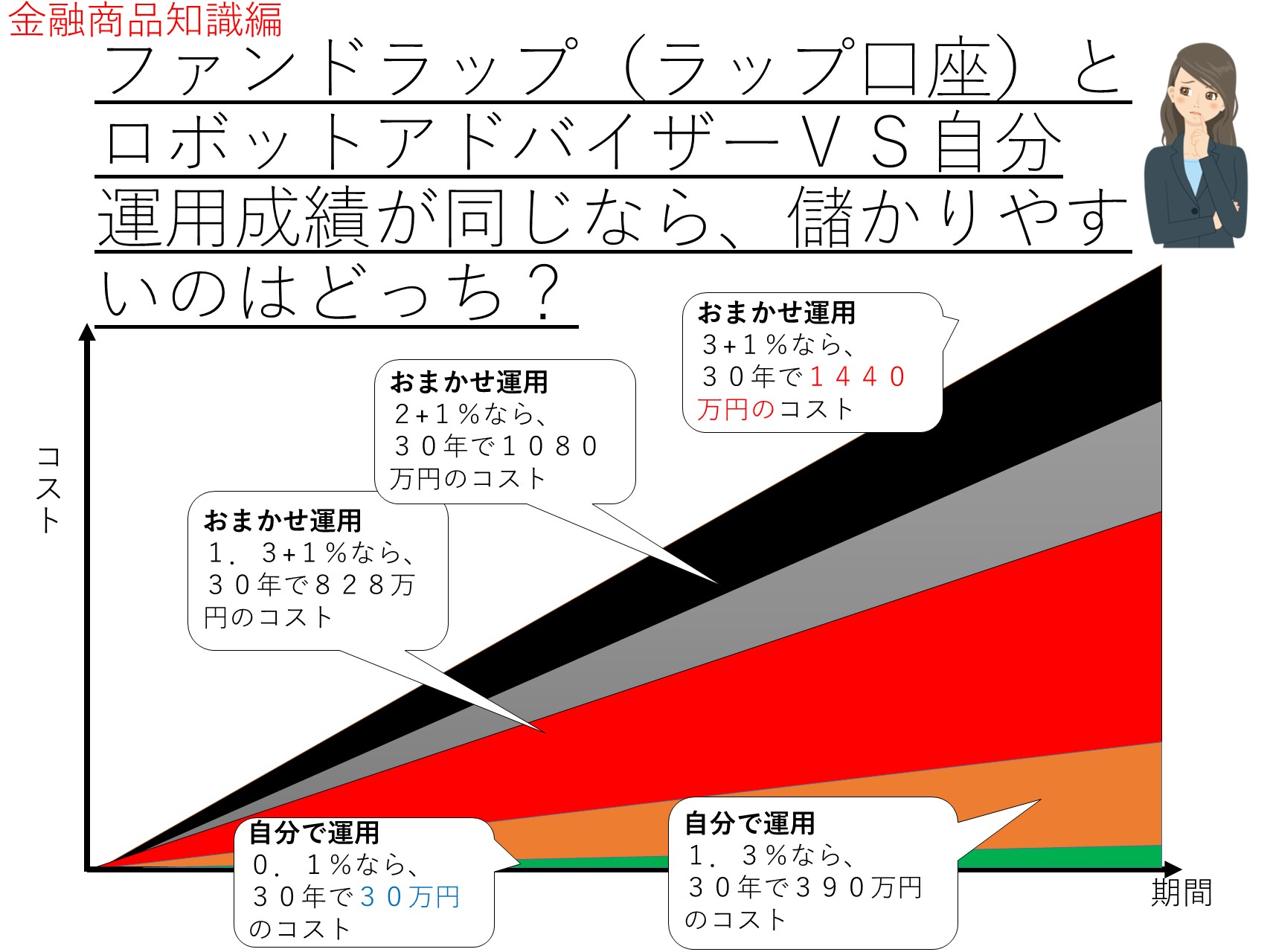

ではどのくらいのコストがかかるのか見ていきましょう。

比較対象は、株式・ETF(上場投資信託)・(非上場)投資信託の3つです。

まず、もっともコストが安いのは、株式投資でしょう。

なにしろ、基本的に売買時にオンライン証券なら、数百円程度のコストが発生するだけ。

次に安いのは、ETF(上場投資信託)です。

投資信託の一種ですが、販売会社がないので(証券会社は市場との仲介役で販売社ではありません)

その分、コストが安いです。

高いのは、(非上場)投資信託です。

そのなかでも

インデックスファンド(市場の平均点と連動する(非上場)投資信託)は安いです。注意したいのがアクティブファンドやバランスファンドです。

信託報酬と呼ばれる保有時にずっとかかる費用が1・3%以上かかることが多いのです。

3%近いものも中にはあるようです。

数字にすると、1%とか3%なら、あまり変わらないような気がします。

ですが、長期で考えると、非常に大きな差になってきます。

上記の表は、元本がずっと1000万円の金融商品があった場合のコストの比較です。

※当然ながら、そんな金融商品はありません。話を分かりやすくするための一例です。

安い物を自分で選択すると、30年で30万円のコストで済みます。

ですが、おまかせ(ファンドラップやロボアドなど)したり、コストの高い(非上場)投資信託を

選んでしまうと、冗談抜きで30年で1000万円近いコストが発生します。

コストを下げる一番の方法は、自分で選んで運用すること=賢い投資家

ちょっと怖い数字ですね。

よく初心者の方が勘違いしているのは、

- プロに任せたら安心

- 売り手のおすすめを買えば正解

という誤解です。

じつは、個人でも年金機構などのプロと同じような運用はカンタンにできます。

また、売り手は自社が儲かる商品=コストの高い商品をお勧めしてきます。

これは、お仕事ですから、当然ですね。

つまり、個人が自分の運用成績を上げるには

- 自分でコストの安い銘柄を選定する

- プロに任せない

- プロと同じ運用方法を自分で行う

つまり、賢い投資家になると良いのです。

ちなみに、手前味噌ですが、金育研究所では、それをインデックス投資という手法でお伝えしています。

相談費用がかかりますが、コスト低減効果を考えると、費用対効果は抜群です。

あなたが賢い投資家になれば、1000万円近くかかるコストを30万円程度に減らせるかもしれません。

それは、とりもなおさず、あなたの運用成績が970万円向上する、という事実です。

※投資元本が1000万円だった場合の話です。

コストのおさらい

- 株式・・・売買時に数百円(オンライン証券)

- (非上場)投資信託・・・購入時(無料のもある)・保有時・場合によっては解約時も

- ETF(上場投資信託)・・・売買時は株と同様・保有時((非上場)投資信託よりは安い)

※金育研究所では、オフィスにお越しになれないお客様のために

「テレビ電話」相談も行っています。

2013年の開業以来「何も売らない」をモットーに活動しています。

金育研究所は、お金の知識教育を通して、社会を良くします。

_001-250x250.jpg)

_001-1-250x250.jpg)