こんにちは。金融機関から販売マージンなどを受け取っていない中立的なアドバイザーとして講演執筆活動をする佐々木裕平です。

iDeCoやNISAが徐々に浸透してきたなあ、と感じる今日この頃です。

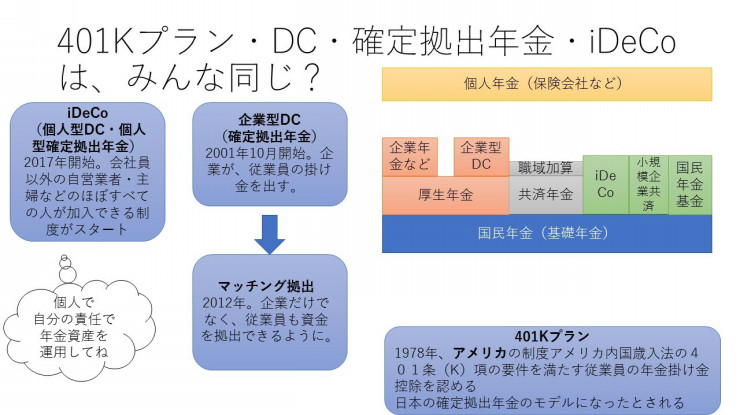

特に会社員の方は、企業型確定拠出年金があるので、学生→社会人となった時から、いきなり(多くの人は良く分からないまま)長期分散つみたて投資を始めることになると思います。

その時、筆者もそうでしたが、ある一定層は「預貯金タイプや債券主体の投資信託や、債券と株式が半分ずつ入ったようなバランス型投資信託」を選択しがちです。

預貯金タイプや債券主体の投資信託や、債券と株式が半分ずつ入ったようなバランス型投資信託は長期間ほったらかしにできるお金の置き場所としては、「効率」が悪いかもしれない

筆者もそうでしたが、その方が安心だからかもしれません。

筆者は、「株式」という言葉に、ネガティブなイメージ(大損する)や、不安(元本割れ・ばくち的)を抱いてしまうからでした。

こどものころから、いろいろなところで、「株式投資で失敗した」「財産が半分になった」「一気に増えた」という話をよく耳にしていたからです。

(なぜか筆者にはこどものころから、そういう話をしてくる大人が周囲にいました。いま思えば、非常にありがたかったです)

そのため、株式投資=博打的、というイメージが常にありました。

ただ、これは古い時代の投資スタイルです。

現代のように、徹底的に投資対象を分散しつくし、リスクをとことん低減した状態の「全世界株式インデックス型投資信託」などとはかなり異なります。

いまならそれがよくわかります。

また、リスク自体は預貯金と株式主体のインデックス型投資信託との「比率」の組み合わせにより、じつは手軽に「効率よく」コントロールすることができます。

大人なら、30分くらい解説をすると、わかってもらえます。

ちなみに、預貯金と預貯金タイプや債券主体の投資信託や、債券と株式が半分ずつ入ったようなバランス型投資信託を組み合わせると、著しく「効率」が落ちます。

これはノーベル経済学賞を受賞したトービン先生の「二基金分離定理」という一見難しそうで、とても簡単でわかりやすい理論で解説できます。

資産運用に不慣れな方は、昔の私のようについつい、預貯金タイプや債券主体の投資信託や、債券と株式が半分ずつ入ったようなバランス型投資信託を無意識にも選択肢がちです。

そしてそのまま数十年の歳月が経過しがちです。

すると定年時に、同じ会社で同じ仕事をしていた同期入社の方よりも、資産額が「小さい」状態になってしまいがちです。

これは誰のためにもならないことかもしれません。

何よりも本人が「もったいない」と思います。

企業型や個人型の確定拠出年金、(もちろんNISAも)などの、「長期間出せない・使う必要のない」タイプのお金で、長期分散つみたて投資に回しているお金こそ、きちんとリスクを背負って、運用すること、そしてそのための簡単な理論と知識を知っておくことは、非常に重要なのだと思います。

_001-250x250.jpg)

_001-1-250x250.jpg)