こんにちは。金融機関から販売マージンなどを受け取っていない中立的なアドバイザーとして講演執筆活動をする佐々木裕平です。

皆様は、株式100%のポートフォリオをどう思いますか?

ハイリスクだから、やめた方が良いと思いますか?

債券やREITにも分散したほうがよいと思いますか?

それとも、長期投資ならば株式100%でもOKだと思いますか?

Contents

ポートフォリオを組むなら、株式主体の投資信託100%ってどう? 実は、経済学上はポートフォリオの組み方で、将来のリターンのおよそ8割が決まってしまうと考えられています。

さて、数年間などの短期的な一括投資の場合は、個別銘柄の選別や分析、頻繁な運用の巧拙が成果を大きく左右するとよく言われます。

ただ、実際のところは、株価の値動きはランダム・ウォーカーですので、「運」が良い・悪いの方が大きな要因になってしまいます。

では、学術的な視点で見た場合、長期で分散投資をする場合、将来の運用成果の大半を決めるものは何だと考えられているでしょうか。

それは組み合わせです。専門用語では「ポートフォリオ」と呼ばれています。

このポートフォリオとは、何でしょうか。

それは、金融商品の組み合わせのことです(資産の組み合わせのことは正確にはアセット・アロケーションと呼びますが、複雑になるため、本記事ではポートフォリオ=金融商品(資産)の組み合わせとして表記します)。

すなわち、各種検証結果により、一括投資にせよ、積み立て投資にせよ、長期分散投資をする場合は、金融商品の組み合わせの割合がその後の運用成果の大半を左右する、と考えられています。

一般的には、長期で見た場合、およそ8割も影響する、と言われています。

では、ポートフォリオを組む際に、リスクの高い株式主体の投資信託100%で組むのはどうなのでしょうか。

個人的な意見を踏まえつつ、結論から言いますと、十分に「あり」だと言えると思います。

ポートフォリオの組み合わせを株式100%にしたら、ハイリスクすぎて、値動きが大きすぎて、危ないんじゃない?

長期分散投資を考える際に、重要なのは何でしょうか?

答えは分散です。

なぜかと言いますと、理論上は値動きの異なる資産(一例:株式・債券・REIT)に分散投資をすると、リスクが低下するからです。

ちなみに、REITとは不動産の投資信託です。

どのくらい分散したらいいのかと言うと、200程度に分散すると、リスクはほぼ低減されつくし、ほぼ同じような値動きになります。

理想的には、「世界中の株式全部に分散するといい」というところです。

この分散効果の面白いところは、何でしょうか。

それは、同じ資産(例えば株式)であっても、値動きが同一でなければ、リスクを低減させる効果があるところです。

経済学では、これをポートフォリオ効果と呼びます。

1990年にハリー・マックス・マーコウィッツ先生がノーベル経済学を受賞した理論です。

具体的にはどんなことが起こるのでしょうか。

例えば、国内株式と外国株式だけの投資信託を2つ保有しても、それぞれを1種類だけ保有するよりもリスクが下がる傾向がある、という少し嬉しいこと(一般的に経済学では、人はリターンは高く、リスクは低い方が嬉しい、とされているため)が起こります。

20年以上の長期投資なら、株式主体の投資信託100%でもいいかもしれません。例えば、iDeCo口座内やNISA口座内のみに限って、そうしてみるという手もあります

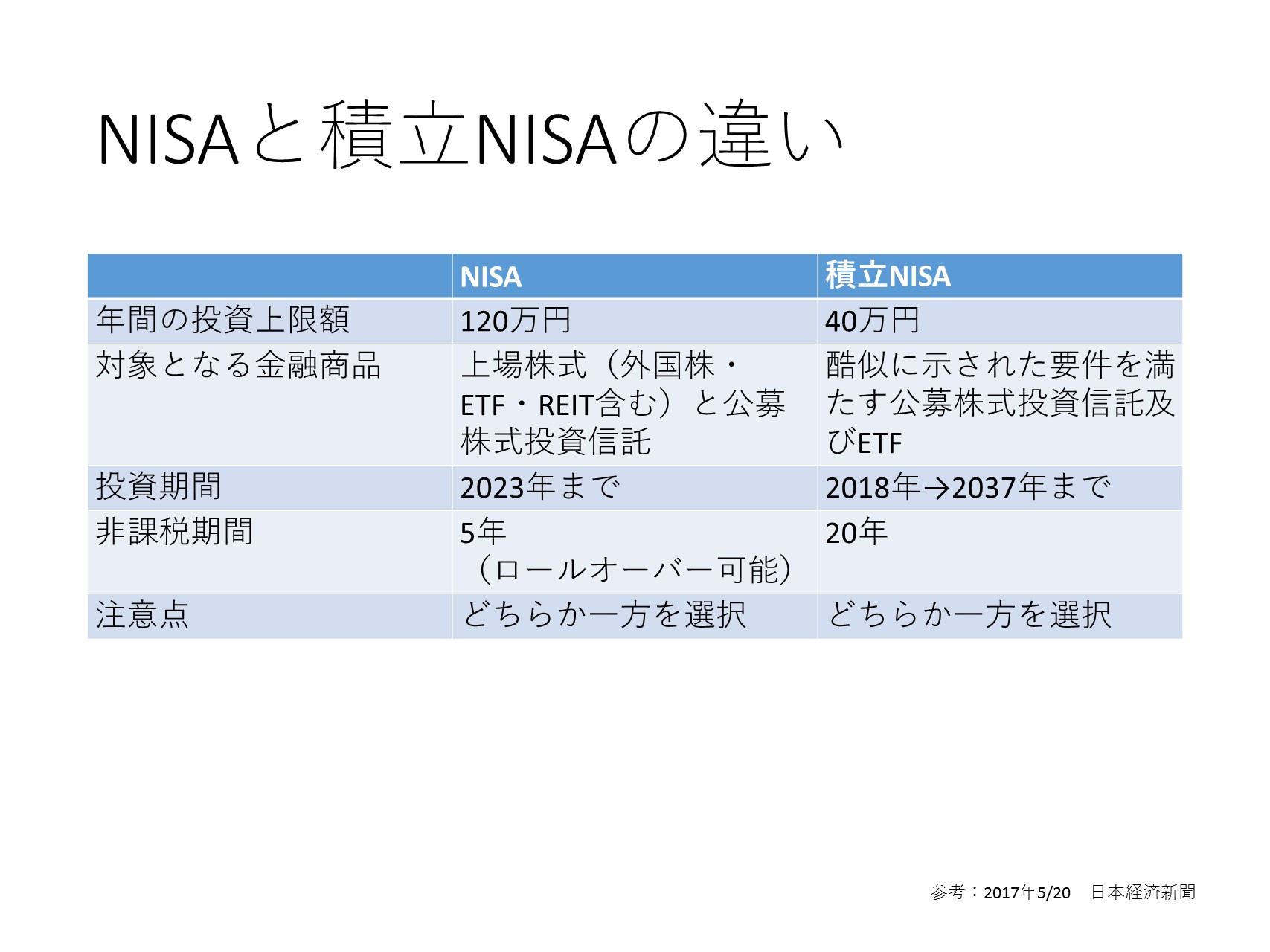

比較的新しい、2018年から始まった金融庁管轄の「つみたてNISA」という税制優遇制度の投資対象を見てみましょう。

また、2024年から始まるいわゆる「新しいNISA制度」でも、同様です。特に、積み立て部分はそのままです。

この税制優遇制度の投資対象は金融庁が厳選した投資信託(ETF含む)です。

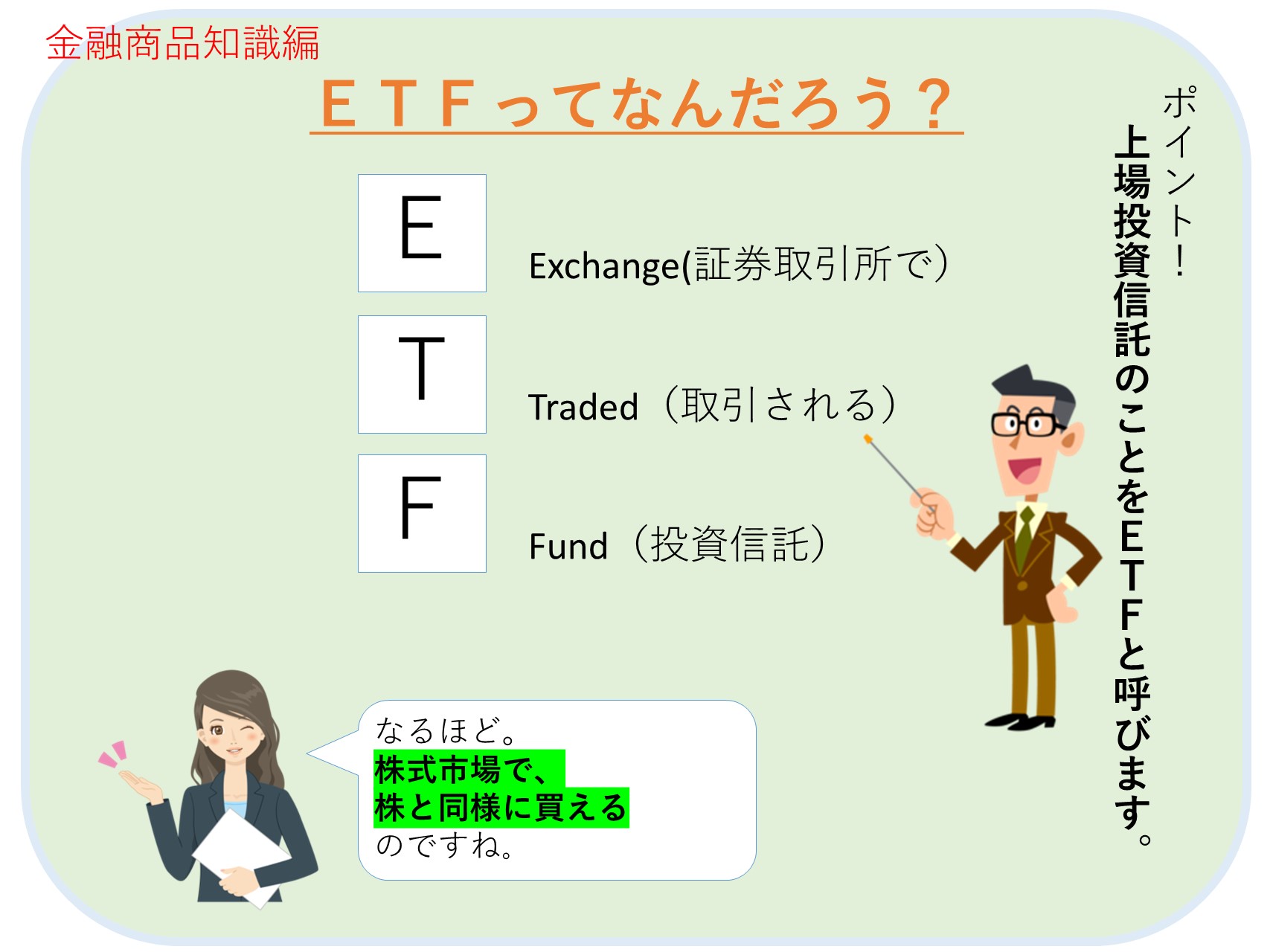

ETFというのは、上場している投資信託、という意味です。

そして、その中身の要件の一つに「株式主体であること」が挙げられています(一部バランス型の投資信託もあります)。

比率としては、株式主体が90%程度。

残りの10%程度がバランス型です。

バランス型とは、債券と株式が半分ずつ入っている、などのイメージです。

すなわち、債券やREIT(不動産)が主体のものが入っていません。

するとどうなるでしょうか。

結果として、知識のない初心者の方でも、自然と株式主体の投資信託100%の組み合わせになりやすいようになっているのですね。

ハイリスクなのに、ちょっと意外かもしれません。

なぜこうなっているのでしょうか。

それはつまり、つみたてNISAでは最長20年間の長期投資を前提としています。

2024年からの新しいNISA制度では、期間はなんと無期限です。

その長期投資に適している資産は債券でもREIT(不動産)そして金(ゴールド)でもなく、株式です。

なぜなのでしょうか。

その理由を見てみましょう。

20年以上の長期投資だからこそ、比重を高めるべき投資信託は全世界株式インデックス型投資信託

昨今は世界的なインフレ状態となっています。

つまり、物価がどんどんと上がっています。

ところが、お給料はそれほど増えません。お給料は性質上、後から増えると考えられています。

さて、株式投資(株式主体の投資信託含む)のメリットの一つとしては、理論上インフレに強い、という点が挙げられます。

つまり、景気が良くなって物価が上昇した際には、預貯金は事実上お金の価値が減ってしまいます(一例:100円でジュースが買えたが、インフレ時にはジュースが110円になり、100円で買えなくなるので100円の価値が実質的に低下する)。

一方で株式の場合は、インフレで値上がりすると同時に企業の売り上げも上昇することが考えられるため、企業価値を反映している一面のある株価も上昇することが考えられます。

これはどういう意味なのでしょうか。

それは、株式の投資信託はインフレに強い、ということが考えられます。

さらに、長期的に見た場合、理論上は株式などのリスクのある資産はリスクのない預貯金などの金利を上回るリターンがつく、と考えられます。

ここ100年ほどで見ると平均リターンは年率で4~7%程度です。

仮の話ですが銀行の預金金利が5%に上昇したとします。

この時、株式市場からの平均リターンが5%ですと、リスクのある株式投資をするメリットはありません。

そのため、債券などが有利になり、株式は売られる、とします。

すると、株式市場全体としては値段が下がりますが、結果としては将来のリターンが大きくなることが考えられます(より安く買って高く売る、ということができやすくなるため)。

いまのような(日本の)低金利の時代も理論上はそうなっているはずです。

また、(アメリカのように)今後金利が上がってもやはりそうなるのではないかと考えられます。

これは長期で投資をする投資家にとっては、リスクを背負った見返りを得ることになります。

このリスクに対する見返りを、リスクプレミアム、または投資家の要求リターンと呼ぶことがあります。

そのため、長期で投資をするなら、選択肢の一つとして、株式100%のポートフォリオでもあり、と考えることもできます。

このような理論上の背景もあり「NISA」での金融庁指定の投資信託では、意図的に株式主体の投資信託100%で行いやすい選択肢になっているのだと筆者は推測しています。

あなたのお金の置き場所は、効率の良いポートフォリオですか? トービンの2基金分離定理を参考に、人生の節目ごとに見直してみるのも良いかもしれません

さて、経済学上効率の良いポートフォリオとは、どんなものでしょうか。

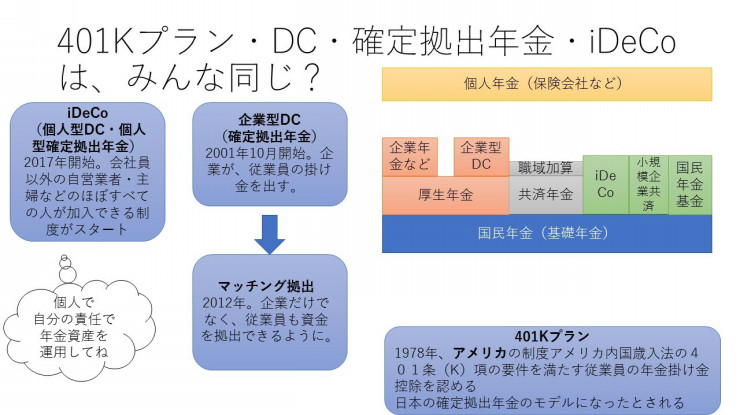

現代ポートフォリオ理論の、トービンの二基金分離定理では、全世界株式インデックス型投資信託と預貯金という組み合わせになっています。

また、現代投資理論の定義する最適な個人にとってのポートフォリオとは、どんなものでしょうか。

投資家の効用が最大限になる投資機会集合体となっています。

これは、簡単な表現にしますと「あなたが満足する組み合わせが一番良いポートフォリオですよ」というところです。

そのため、債券やREIT(不動産)を入れて、理論上のリスクをより下げることも正しい行為だと考えられます。

また、ここまで見てきましたように、より長期の運用を目指し、短期的なリスクの波に一喜一憂しないことができるのなら、株式主体の投資信託100%でも良いと考えられます(ただ、多くの人の場合、急落時には心理的に耐えられずに大変な安値で売却し、大損をしてしまう可能性もありますので、その事態に備えるためにはリスク許容度に応じて分散投資をすることがとても大切です)。

- 今回のポイントをまとめます

- 株式主体の投資信託100%のポートフォリオは人によっては、あり

- 株式主体でも国内株・先進国株・新興国株などに分散するとリスク低減効果が望める

- 株式主体で行う場合は、20年などの長期で行うことが基本

- 株式主体だとリスクが大きいので、本人のリスク許容度・危機時の下落幅を把握・想定する

ポートフォリオの作成において大切なことは、それぞれの投資家が「この自分のポートフォリオなら、急落時でも最後まで信じられる」という内容に最初にもっていけるかどうか、ではないでしょうか。

そうでなければ、結局、金融危機時に短期的に売買してしまい、長期分散投資が短期分散投機的になってしまいます。

金融危機が発生していない時こそ、最後まで信じられるポートフォリオになっているかどうかを確認しておきたいものです。

以下、コマーシャルです。

書籍が文響社様より出版中です!

全国の書店などでお買い求めいただけます!

タイトルは

FPの先生!小学生の私でもわかるように、お金の増やしかた教えてえや

です!

小学生の京子ちゃんがゆーへー先生(筆者)と楽しく会話をしながら、お金の増やし方を学んでいきます。

文字通り、小学生でもわかるように解説をしていますので、

多くの人にとって「わかりやすい!」内容となっています。

それではまた。

_001-250x250.jpg)

_001-1-250x250.jpg)

_001-724x1024.jpg)