Contents

行動経済学の3つの具体例について

こんにちは。

金融教育研究所の佐々木裕平です。

こっそり(?)行動経済学会に所属しています。

今回は、行動経済学の具体例について見てみましょう。

知っておくと、どこかで役に立つことがあるかもしれません。

本日ご紹介する行動経済学の具体例は、次の3つです。

- フレーミング効果

- メンタル・アカウンティング

- 後悔回避性

ちなみにどれも資産運用においても役に立つ考え方です。

そもそも行動経済学とは?

行動経済学とは、

- ダニエル・カーネマン

- エイモス・トベルトスキー

両氏が主体となって始まった分野です。

ダニエル・カーネマン先生は2002年にノーベル経済学賞を受賞されました。

エイモス・トベルスキー先生はお亡くなりになっていたので受賞はできませんでしたが、今日の行動経済学の発展には、欠かすことのできない方です。

行動経済学とは何か?

ザックリ言うと、従来の経済学に人の気持ちを入れ込んだようなものです。

例えば、従来の伝統的な経済学では、

貯金の仕方なんて、あまり解説されません。

なぜでしょうか?

その理由はカンタン、従来の伝統的な経済学では、

人はみんな「おりこうさん」なはずだから、貯金は誰でもできる。

というようなスタンスに立っているからです。

未来のお金もいまのお金も価値が同じなのが従来の経済学

たとえば、従来の経済学では大雑把に言うと、未来のお金もいまのお金も同じ価値・満足度だと考えます。

だからその人の老後を考えれば、資産形成をした方がいいのだから、誰でも毎月きちんと貯められるはず、という立場です。

でも、実際の人間は、みんながお利口さんではありません。

それどころか、普通の人は、貯金がなかなか難しいのが現状です。

何か欲しいものが目に入れば、買っちゃいますし、

普通に過ごしていれば、いつの間にか月収ギリギリに消費していることもあります。

当たり前ですよね?

だって、人間だもの。

行動経済学では、未来になるほどお金の価値が減っちゃう

行動経済学では例えば、双極割引という考え方があります。

なんでしょうか?

双曲とは、反比例です。

たとえばここに百万円があります。

この百万円、

- いまもらう

- 五十年後にもらう

どっちがうれしいでしょうか?

従来の経済学では、同じ価値ならいまも五十年後も、同じ満足度です。

でも、人間ですから、多くの人はいまもらった方が、五十年後にもらうよりうれしいと感じるはずです。

つまり、未来になるほど、反比例して価値を割り引いてしまうのですね。

でも、従来の伝統的な経済学では、この「人間だもの」の前提が厳しい。

そうすると、説明がつかない現象ばかりです。

まあ、貯金ができない説明が、従来の伝統的な経済学ではつかない、というわけですね。

そこで、行動経済学の出番です。

人の持つ「人間だもの」な部分を入れると、説明が付きやすくなりますね。

貯金ができないのは、仕方ないよ、だって、人間だもの

というわけです。

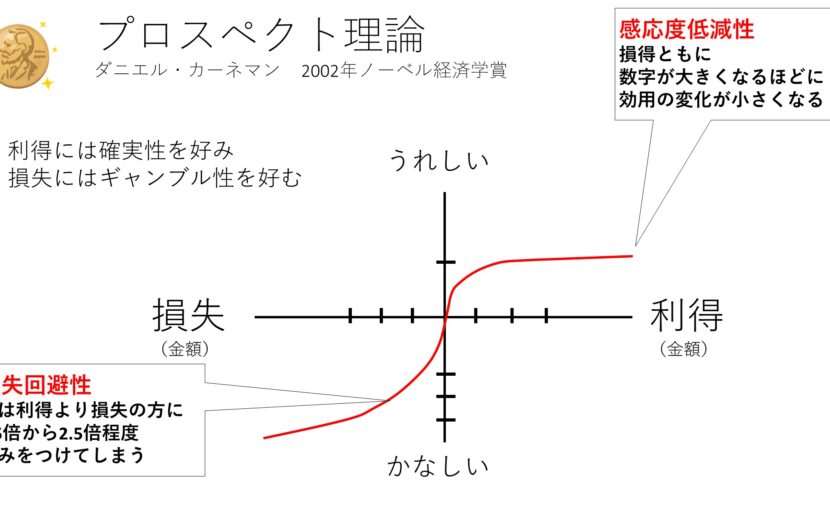

感応度低減性とは

貯金ができない理由のひとつには、行動経済学で出てくる用語の一つ、感応度低減性というものが関与しているのかもしれません。

下の図表が感応度低減性を現したイメージグラフです。

損・得ともに、金額が増えるほどに、感応度が低減しています。

というと堅苦しいので「損得の金額が大きくなるほど、あんまり感動しなくなる」という性質があります。

例えば?

- Ⓐ年収が100万円から200万円に増えたらすごいうれしい

- Ⓑでも、年収が1000万円から1100万円へと増えても、Ⓐほどうれしくない

これが得の時ですね。

次に損の時。

- Ⓒ借金が100万円から200万円に増えたら、すごいイヤ

- Ⓓ借金が1000万円から1100万円に増えても、Ⓒほど悲しくない

上記はいずれも損得ともに100万円ずつの変化です。

でも心の感動具合が全然違いますよね。

こんな風に、現実の人は金額が増えれば増えるほど、あんまり感動しなくなっていきます。

もちろん、現実的に大切なのは「じゃあ、人間だものを活かして、どうしたら貯められるか?」

を考えることだと思いますが。

それでは、早速、3つの具体例を見てみましょう。

行動経済学の具体例その①フレーミング現象

まず最初の行動経済学の具体例はフレーミング現象です。

フレーミングとは枠のことです。

カメラのフレームや(ファインダーを覗いたときの見え方)、

絵画の額(フレーム)の、フレームです。

例えば、カメラで(または、指でフレームを作って)世界を覗いてみましょう。

すると、そのフレームでどこを覗くかによって、

世界が大きく変わって見えますよね。

- 山を覗けば山

- 空を覗けば空、

- 部屋のベッドにフレームを合わせれば、ベッドに、

- 台所なら・・・

という具合に、どこにフレームを当てるかによって、

世界の見え方が異なります。

これは、心理面でも同じですね。

- 相手のいいところにフレームを当てれば、良い人に思える

- 相手の悪いところにフレームを当てれば、悪い人に思える

非常に当たり前です。

(これを逆に利用すれば、私たちの印象も、表現方法などにより、大きく変えることができますね。)

損失回避性と合わせて逆に利用すると、フレーミング効果が人生にプラスに働く

ちなみにこの後紹介する、損失回避性と合わせて利用すると同じ日常であっても、より一層楽しく過ごすことができます。

具体的にはどうするか?

気持ちの枠を損失(マイナス・ネガティブ)ではなく、もうすでに持っているもの(利得・プラス・ポジティブ)に合わせます。

たったのそれだけで、同じ状態であっても、その人の世界は激変します。

ちょっと脱線しましたが、これが、行動経済学の具体例その①フレーミング現象です。

行動経済学の具体例その②メンタル・アカウンティング

次の行動経済学の具体例は、メンタル・アカウンティングです。

これは、頭の中のお金に色を付けて考えてしまう、ということです。

どういうことでしょうか?

例えば、次のようなこと、ありませんか?

- 初めてのアルバイト代1万円→大切に使おう

- たまたまもらった宝くじで1万円当たった→パッと使おう

上記は、どちらも同じ1万円ですよね。

ですから、どっちも大切に使う、あるいはどっちもパッと使う、と考えて良いワケです。

でも、頭の中で、自分のお金に優先順位や、重み、感情移入、色付けをしてしまっています。

これが行動経済学の具体例その②のメンタル・アカウンティングです。

資産運用の場合は、毎月分配型の投資信託の分配金が特別なお金に見えてしまう

資産運用の場合、メンタルアカウンティング(心の別会計)は悪い方向に作用することがあります。

たとえば毎月分配金が受け取れる投資信託。

(そういうのがあるんです)

多くの人は、「なんかよさそう。うれしい!」と感じてこの毎月分配型投資信託という金融商品を選択してしまいます。

しかしお金の専門家は自分では決してこれを買いません。

なぜでしょうか?

- だって、手数料が高くて損だから

- だって、複利効果が働かないから

- だって、外貨建ての債券って、購買力平価説で考えたら、利回りほぼゼロだから

- だって、ほかにマシな投資対象がたくさんあるから

などです。

伝統的な経済学では、どんなおカネであっても、一円あたりの感動・満足度(効用)は変わらないので、損・ムダの大きい毎月分配型投資信託は選びません。

ですが、多くの人は毎月分配金というおカネがさも特別なお金のように、心の中で別の会計処理をしてしまいがちです。

実に「人間だもの」です。

行動経済学の具体例その③後悔回避性

行動経済学の具体例の3つ目は、後悔回避性です。

これは、とってもカンタンですね。

人は後悔がとってもイヤだから、避けようとする、ということです。

例えば、スーパーの駐輪場で赤の他人の自転車がたくさん倒れています。

直すと、少し気分が良いですが、

もしも、直している間に持ち主が現れて、あなたが疑われたら、とってもイヤですよね。

「するんじゃなかった」って後悔しちゃいます。

だから、そんな思いをするくらいなら、良いこともしない、と思いやすくなります。

誰でも、後悔をするのがとってもイヤなのですね。

具体的には同じ金額でも、利得よりも損失の方に重みを感じちゃう

これは資産運用で失敗をする理由の大きな要因です。

損失回避性というものがあります。

下の図で言うと、左下の部分です。

得に対して、損の方が大きく心がダメージを負っていることが見て取れます。

どういうことでしょうか?

例えば

- 百万円を手に入れた時の嬉しさの度合い

- 百万円を損した時の悲しさの度合い

どっちが大きい(重い)でしょうか?

伝統的な経済学では、同じ百万円ですから、心の感動度合い(効用)は同じはず。

- しかし、私たちは(当たり前に感じるかもしれませんが)得よりも損の方がずっと嫌なのです。

これは資産運用においては、次のようなことを招きます。

- 小さく儲ける

- 大きく損する

つまり私たちニンゲンは、基本的に(何も考えずに、本能で投資をすると)損をしやすい性質なのです。

そして、(短期的に見た場合)平均的なニンゲン(大多数)が損をして、その人たちが損した分、一部の賢い・詳しい人が儲かります。

行動経済学の具体例3つ目は、後悔回避性でした。

行動経済学の具体例 まとめ

行動経済学の具体例を3つ見てみましたが、いかがでしたでしょうか。

ちょっと面白かったのではないでしょうか。

誰でも変なことだと思いつつも、ついついやってしまうこと、あります。

それって「人間だもの」仕方ないよね、というところもあります。

でも、それだけで終わらせるわけにもいきません。

特に、お金の世界では、自分が損をすることにもつながりやすくなってしまいます。

大切なのは、じゃあ、どうするか? ではないでしょうか。

また、行動経済学を深く勉強すると、人生をちょっと良くするためのヒントも点在していることに気が付きます。(というか、たくさんあります)

それではまた。

いつでも、どこでも、だれでも、無料で、動画で学べる【お金の学校】のお知らせ

金融教育研究所の【お金の学校】をYouTubeにて継続的にアップしています。

ブログ記事よりも、よりわかりやすく、学びやすくなっています。

よろしければ、ご覧ください。

また、チャンネル登録や「いいね」をしていただきますと、とてもうれしいです!

どうぞよろしくお願いいたします。

_001-250x250.jpg)

_001-1-250x250.jpg)