こんにちは。金融機関から販売マージンなどを受け取っていない中立的なアドバイザーとして講演執筆活動をする佐々木裕平です。

Contents

iDeCo(イデコ)最大のメリットは所得税控除と非課税

iDeCo(イデコ)とは「もう一つの年金」とも呼ばれる税制優遇制度です。

主な目的としては、老後のための個人の私的な資産形成です。

そして、このiDeCo(イデコ)はぜひ多くの人に利用していただきたいと考えています。

現役時代におけるiDeCo(イデコ)のメリットは大きく2つ。

- 運用益が非課税で再投資される

- 掛け金が全額所得控除になる

1の「運用益が非課税で再投資される」というのはどういうことでしょうか?

これは、普通に投資で利益を得ると、20.315%の税金がかかるんですけど、それがゼロになります。

例えば、通常の口座では、株式投資で利益を1万円得たら、およそ2千円が税金で持っていかれます。

でもiDeCo(イデコ)の口座なら、それが非課税になるわけです。

かなりお得です。

しかもその利益が自動的に再投資されます。つまり雪だるま式にお金が大きくなります。

これが一つ目のメリットです。

所得税控除で銀行預金の2000倍お得になるケースも!

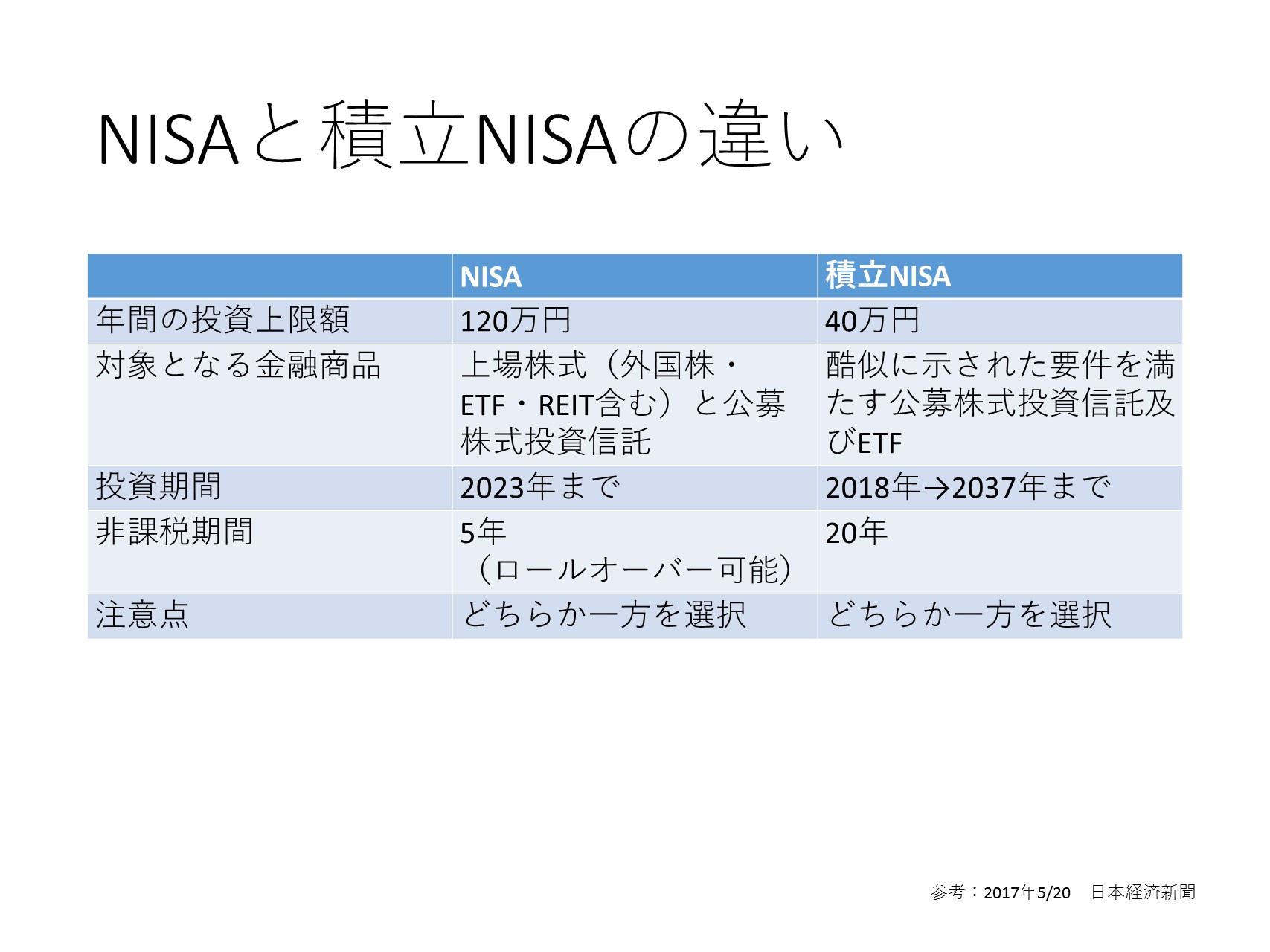

先ほどの一つ目のメリットは、他の一般NISA(ニーサ)・つみたてNISA(ニーサ)でも同じです。じゃあ、iDeCo(イデコ)がNISA(ニーサ)と違うのは、何かっていうと、2の「掛け金が全額所得控除になる」という点なんです。

さて、この所得控除って何でしょうか?

ザックリ言いますと、所得控除とは「収入(所得)を小さく評価する」ということです。税金って、収入(課税所得)の高い人ほどたくさん払うことになりますから、できるだけ小さく評価してもらった方が、支払う税金が少なくなってお得になります。

所得控除に関しては、掛け金の払込方法や加入者区分(会社員とか自営業者など)によって違いますから一概には言えません。それを前提にして一例を挙げてみますね。

例えば、iDeCo(イデコ)の掛け金が毎月1万円(年12万円)の人がいるとしますね。iDeCo口座では掛け金が全額所得控除になりますから、(人によって異なりますが、仮に)所得税10%・住民税10%の人だと、年間2.4万円も税金が軽減されるんです。

これは、iDeCo(イデコ)口座内で元本保証の預貯金タイプで行っても同じ所得控除です。つまり(正確な表現ではないですけど)イメージとしては(上記の場合は)「毎月1万円貯金すると2千円もらえる」効果があるのですね。

はっきり言って、とってもお得です。

低金利で利子が年0.01%の銀行に12万円を預けておいても年間の利子は、12円です。ところが上記ケースでiDeCo(イデコ)を利用すると2000倍の2.4万円の効果があります。

iDeCo(イデコ)のデメリット?とふるさと納税と住宅ローン控除併用したら、どうなる?

似たような制度には次の2つがあります。

- ふるさと納税

- 住宅ローン控除

1のふるさと納税とは、都道府県・市区町村への「寄附」です。一般的には確定申告を行うことで、寄附金から自己負担額の2千円を除いた全額が所得税・住民税から控除されます(限度額あり)。最低限2千円の手数料がかかりますが、お礼の品などをもらえることもあります。

ただ、(よく誤解されますけど厳密には)節税効果はありません(もっというと、(状況によっては)節税効果はあるけれど、その分寄附しているから、総額が変わっていないんですね)。

A町で支払う税金をB町に収めるだけ、という内容なので節税にはならないんですね。

2の住宅ローン控除とは、住宅ローンを借り入れていた場合、一定期間ローン残高に応じた金額が所得税から控除される(お金が返ってくる)というものです。こっちは節税効果があります。ただし、期間は最長10年間です。

そして、iDeCo(イデコ)・ふるさと納税・住宅ローン控除をフルに活用した場合、人によっては以下のようなデメリットが考えられます。

- ふるさと納税に回せるお金が少なくなった

- 住宅ローン控除の限度枠が使い切れなかった

- iDeCo(イデコ)で定期預金をするより、住宅ローンの返済を優先した方が全体の返済額が早く減った

ただ、これらもやはり、人によって所得や税金が異なりますし、金利によっても異なりますので、一概にみんなに起こるデメリットとは言えません。

それをふまえた上で、一例を見てみましょう。

※この一例は、あくまでも仮であり、正確な計算・数値ではありません。実際には会社員や自営業者・利率・返済額・ローンを組んだ年、家族構成その他などの数値の変化により異なります。また住宅ローン控除額は価格.comの住宅ローンシミュレーションを参考に、iDeCo(イデコ)の数値は確定拠出年金節税メリットシミュレーションを参考にしています。

参考:http://kakaku.com/housing-loan/koujo_simulation.asp

参考:http://www.jis-t.kojingata-portal.com/about/setsuzei.html

参考:「確定拠出年金の教科書」 著:山崎元 日本実業出版社

ここでは、年収600万円・住宅ローン4000万円・iDeCo(イデコ)の掛け金年間66万円(月5.5万円)・ふるさと納税限度額4.1万円のAさんがいるとします(その他設定:扶養家族1名・借入金利1.458%固定35年)。

このAさんの課税所得は400万円だとします。

- 何もしないと

- 「所得税額03万円+住民税額40.5万円=合計納税額78.53万円」の税金です。

iDeCo(イデコ)掛け金(またはイデコと「企業型」確定拠出年金の合計額でもいい)の66万円を「所得控除」するとAさんの課税所得は400万円から334万円に減ります(iDeCo(イデコ)の控除は、税額からではなく、所得部分から控除されるので、税額全体が下がる)。

- そのためAさんはiDeCo(イデコ)で66万掛けた場合、年末調整・確定申告すると

- 「所得税額55万円+住民税額33.9万円=調整後合計納税額58.45万円」になります。

つまり、この場合は、(なにもしないより)20.08万円お得になったわけです。

次にiDeCo(イデコ)とふるさと納税を併用した場合です。

- AさんがiDeCo(イデコ)とふるさと納税1万円を併用した場合

- 「所得税額55万円-所得税0.21万円+住民税額33.9万円-住民税(基本)0.41万円-住民税(特例)3.48万円=調整後合計納税額54.35万円」

の税金になるような感じでしょうか

次に住宅ローン控除をします。

シミュレーション上は、年間の住宅ローン控除額は26.9万円になりました。

- AさんがiDeCo(イデコ)とふるさと納税と住宅ローン控除を併用した場合

- 「所得税額34万円-住宅ローン控除26.9万円+住民税額30.01万円=調整後合計納税額27.45万円」(住宅ローン控除は所得税から引ききれない分は住民税からも控除できるようです)

つまり、上記3種を併用すると、(何もしないより)51.08万円お得になったことになります(これはあくまで概算なので、実際の詳しい順序や差し引き方法は税理士さんなどに確認をしてくださいね)。

ふるさと納税を併用すると、表面上は2つ併用した場合よりもさらに4.1万円お得になっているように見えますが、同額を寄附しているので、実際にはトータル金額の変化がありません。

実際の細かいところは(その他の各種特例や控除などを含めて)税理士さんなどに相談してみないと判断がちょっとつきませんが、まとめると、このAさんの一例では、おそらくデメリット1・2は発生せずに、住宅ローン控除とiDeCo(イデコ)の節税メリットを最大限に使いつつ、ふるさと納税も(希望であれば)行ってもよいのかもしれません。

繰り返しですが、上記は一例による概算であり、やっぱり人によって家族構成・住宅ローン残高やiDeCo(イデコ)掛け金の上限や税率などが異なるので、それぞれのご家庭で状況は変わってくるかと思います。

また、お金の教科書的な意見を言うと「(増える可能性もあるけど)減るリスクのある投資よりは、住宅ローンなどの借金の返済を(iDeCo(イデコ)に拠出するお金を回して繰り上げ返済してでも)優先させることが考え方としてはいいんじゃないか」という面があります。なぜかっていうと「金利の高い借金は返済すれば必ず有利になる」ので、不確定な要素の多い投資よりも優先するべき、っていう考え方ですね。

また、住宅ローン控除は期間が最長10年間ですので、それ以後は60歳になるまでiDeCo(イデコ)が節税には大きく役立ちそうです。

他にもまだある?iDeCo(イデコ)のデメリット

他にもiDeCo(イデコ)のデメリットとしては、次のようなものが考えられます。

- 原則60歳まで引き出せない

- 基本的にリスクのある運用商品が投資信託しかない(個別株とかが買えない)

ただ、上記は実は現代投資理論や行動経済学などの見地から見ると、よく考えられている、とも取れます。

例えば、いつでも自由に引き出せると、つい使ってしまい、老後にお金がない人が続出することが考えられますね。また、投資信託ならあまり投資の知識がない人でも、手軽に国際分散投資ができやすくなっています。

また、確かにその人の資産のすべてがiDeCo(イデコ)に集中していると、60歳までに引き出せないのはデメリットですが、通常の銀行口座などに預金がある程度あればデメリットにはならないんじゃないかな、と思います。

iDeCo(イデコ)のデメリットまとめ

税金の話はややこしいので、まとめてみましょう。

- iDeCo(イデコ)では、「収入(課税所得)を小さく評価する」ことができるので、所得税・住民税がお得になる(年末調整・確定申告などが必要)

- ふるさと納税は「A町で払う税金をB町に払う」もの(A町での所得税・住民税が控除される(返ってくる)が、それは自分でB町に寄附(納税)した金額である)

- 住宅ローン控除は、一定期間ローン残高に応じた金額が所得税から控除される

結局どういうことかと言いますと、(人によりますが)iDeCo(イデコ)は住宅ローン控除と併用すると、より節税効果が高い、ということです。また、その人の考え方にもよりますけど、減る可能性のあるiDeCo(イデコ)口座内での投資よりも、住宅ローンの返済を優先させた方が確実性において有利、だとみる考え方もあります。

さらに、節税制度を利用すると、人によってはふるさと納税で全額控除できる金額が減ることがあります。

大事なポイントとしては、iDeCo(イデコ)はあくまでも老後のための資産形成の制度です。そのため、運用益の非課税がメリットとしてもついています。

その一方で、ふるさと納税・住宅ローン控除には「お金を増やせる」可能性が基本的についていません。

個人がいろいろな節税制度と併用する際は「目先のお得さ」プラス「何のためのお金なのか?」を考慮しながらお金の動かし先を考えることが重要かもしれないですね。

以下コマーシャルです。

毎日をもっと楽しくしたい方におすすめの本。

【行動経済学のプロスペクト理論がわかれば、思考を変えられる!】

―変えたいのは自分の世界ー

うつうつとした日々に悩み苦しんでいる一人の女性、カエラ。

「私の日常を、もっと明るく、楽しいものに変えたい!」

彼女はひょんなことから、一匹の怪しく、うさんくさいカエル、ケロリに出会う。

「世界を変えることなんて、簡単なことなんやで」

カエラはケロリから与えられる、様々な思考実験に挑戦し、成長していく。

「私の世界は、実に不思議に満ちている。そして単純だ。」

「参照点を動かせれば、自分を変えられる」

「世界は「状態」ではなく、「変化」から生まれる」

「世界は「人によって異なる効用」で成り立っている」

成長したカエラの見つけた答えとはー

―本書の特徴ー

辛いことがあった人ほど前向きになれる仕組み。

本書は、2002年にノーベル経済学賞を受賞した、行動経済学のプロスペクト理論を背景にしています。

現実問題として利用可能なレベルにまでかみ砕いた、誰にでも使える、具体的な手法にまで言及している自己啓発本です。

小説形式・対話形式でスラスラと読めます。

ケロリの言う、損失回避性・参照点・感応度低減性・限界効用・フレーミング効果とは何か。

そしてカエラ自身が編み出した、世界を変える方法とは。

日常生活・ビジネスや心理療法にも使える「自分を変える方法と習慣」が満載。

☆目次一覧

私と謎とカエル

レッスン1 バケツの水の謎

レッスン2 ステキなステーキ

レッスン3 効用の話を聞こうよう

レッスン4 カエルンルーン♪

減っていくモヤモヤ

レッスン5 大きな自分と小さな他人

レッスン6 イヤよイヤイヤ、ソンがイヤ

レッスン7 ウホウホからの脱出

レッスン8 もっと悪いバケツ

レッスン9 もっと良いバケツ

レッスン10 お金がない人の方が安く買えるものって、なーんだ?

レッスン11 増えるほどに増えないもの

レッスン12 ワクワクする「枠」

バイバイ、モヤモヤ

レッスン13 答えはアイツが知っている

釈放

レッスン14 世界を下から眺めてみれば

世界をケロリと変える

読者の方からの評価がとても高い本です。

どうぞよろしくお願いいたします。

_001-250x250.jpg)

_001-1-250x250.jpg)