中立・公正な立場から「金融経済情報の提供」と賢い個人投資家として自立する「知識教育」が学べます。

「お金の増やし方」の基礎・選び方・運用・出口戦略まで、体系的に学ぶことができます。

金融教育研究所 公式HP https://kinikuk.com/ 講演相談など、どうぞお気軽にお問い合わせください。

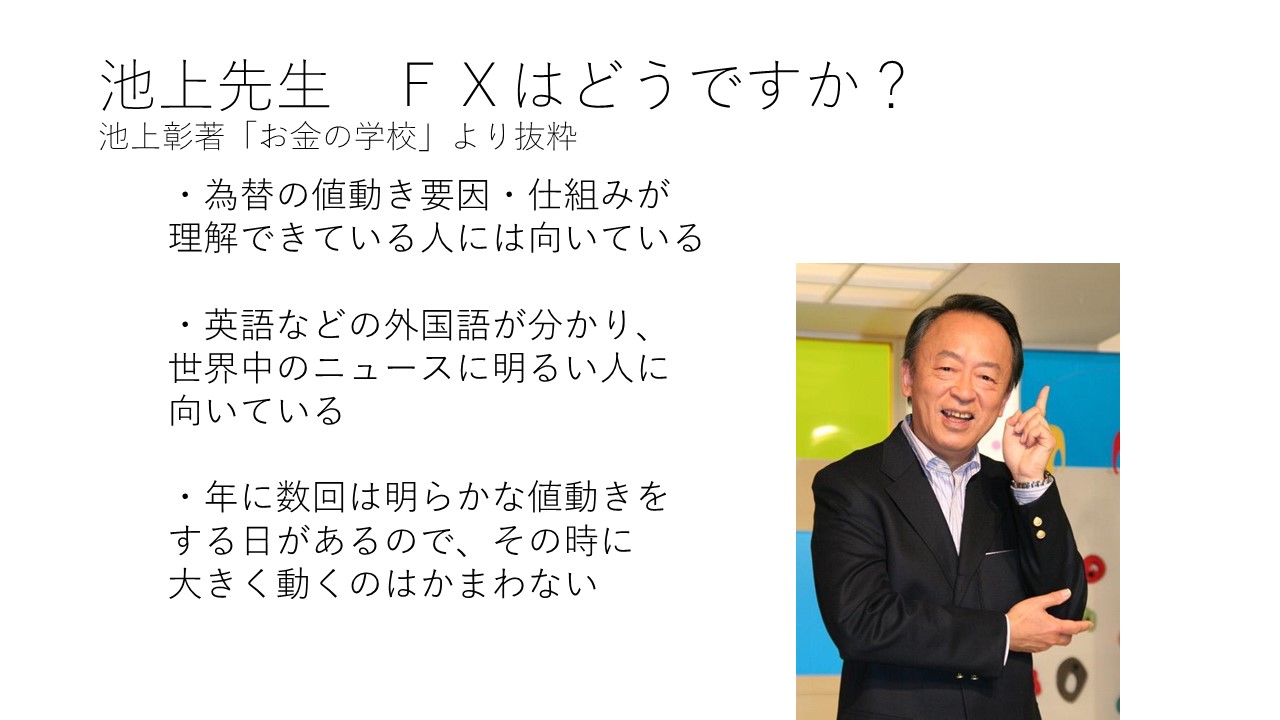

金融教育・資産形成・資産運用・投資に関する講演・執筆のご相談など、お気軽にどうぞ! 講師:佐々木裕平プロフィール 金融教育研究所代表 国家資格:1級ファイナンシャルプランニング技能士(ファイナンシャルプランナー) 1979年、広島県広島市出身。2002年中京大学商学部卒業。「すべての人に 金融リテラシーを」をモットーに、中立・公正な立場での情報発信を心がける。 書籍、記事執筆・各種講演・公開講座などで金融リテラシー(金融教育)の普及啓もう活動に尽力。 書籍・記事執筆などメディアで活動する一方、行動経済学(プロスペクト理論)と金融経済学(現代ポートフォリオ理論)を背景にした講演を行う。また、金融教育研究所代表として、定期的に市民向けの公開講座を開催している。 「入門 お金持ち生活のつくり方」(こう書房)Amazonの全書籍部門にて、全体1位のベストセラーを達成。 「投資信託超入門」はAmazon投資部門にて1位のベストセラーを達成。2021年5月新刊発売「FPの先生! 小学生の私でもわかるように、お金の増やしかた教えてえや」文響社より。 趣味(日課)は論文・書籍を読むこと。 Amazon著者ページ:https://www.amazon.co.jp/%25E4%25BD%2… 講演依頼ドットコムページ https://www.kouenirai.com/profile/8449 FPの先生! 小学生の私でもわかるように、お金の増やしかた教えてえや:文響社 https://www.amazon.co.jp/gp/product/B… 入門 お金持ち生活のつくり方:こう書房 https://www.amazon.co.jp/gp/product/B… 投資信託超入門 金融教育研究所 https://www.amazon.co.jp/gp/product/B… ストレスゼロの絶対貯金:青月社 https://www.amazon.co.jp/gp/product/4… 学校では教えない! お金を増やす授業:ぱる出版 https://www.amazon.co.jp/gp/product/4…

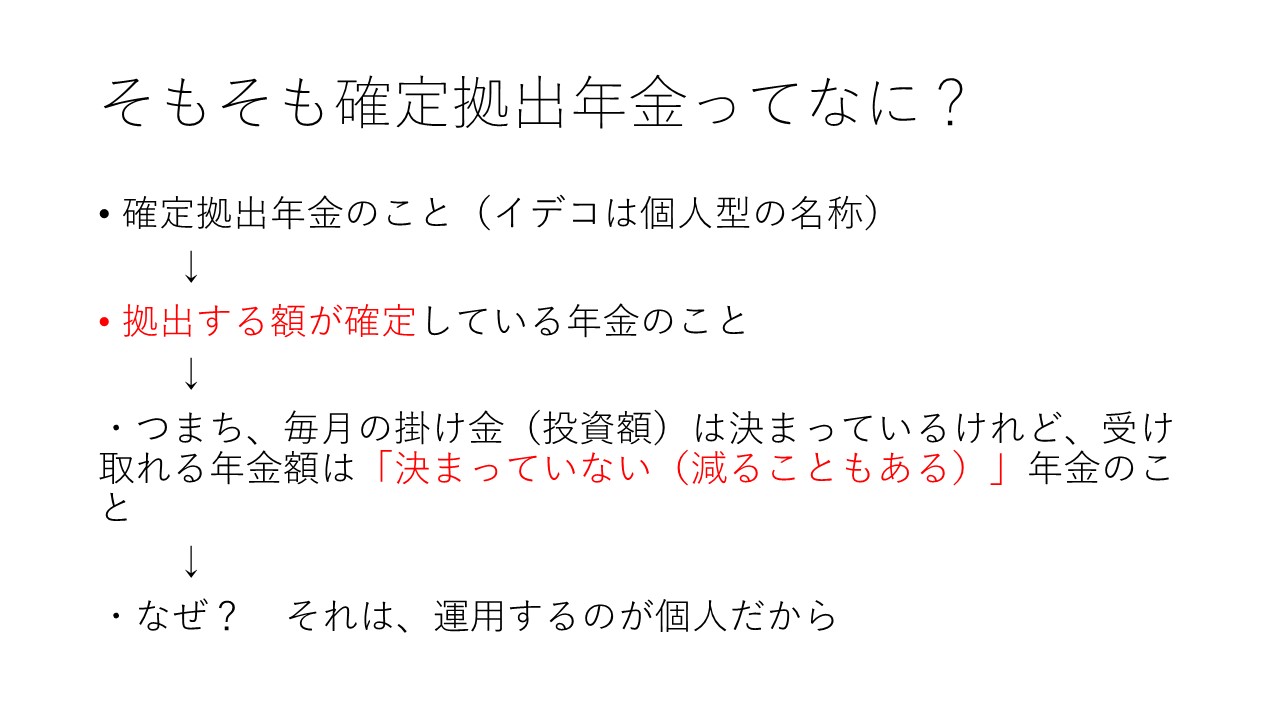

こんにちは金融教育研究所佐々木優平です この時間からは目から鱗の世界基準の資産

形成運用というテーマでお送りしたいと 思いますここからは大人の時間ですはい

今日はですね資産形成初心者中級者向けの ですね世界基準のお金の増やし方について

ですね見ていきたいと思います私もですね 初心者の頃からですねお勉強を始める前

からですねお金を増やしたいなあと思って ですねあれやこれやとやってみたものの

ですねなかなかうまくいかないそれもその はずですね初心者ですから一個人ですから

ですねなかなかうまくいかないな当然なん ですねでもそうじゃないそうじゃないん

ですねちゃんと 経済学という分野ではですねお金の増やし 方っていうのがもう世界中のですね

偉い博士 教授や私たちがですねもう寄ってたかって も何年にもわたって何十年にもわたって

ですねやってるわけですそれこそ1900 年ぐらいからやってますで今ではですね もうだいぶ正解が分かっていますで今日は

その正解にですね正解の本質を ぎゅぎゅーっと集めてお送りしようという

お時間であります60分間といいですね 短いお時間なんですけれどもできるだけ

ですねコンパクトにお伝えしたいなって 思っています最初はですね基本的な経済学

の 概念が大事なんですね次に分析方法正しい 分析方法有効な分析方法は何かそして

正しいですね 経済学上 合理的な投資対象とは何でそれはなぜなの

か 具体的には何かっていうところまでで ちょっと 踏み込んでみたいなって思いますでそれ

から先にですねポートフォリオお金を 増やす仕組みっていうのをですねぜひ今日

は皆さんと一緒に作ってみたいなと思うん ですがその前に 期待リターンとリスクっていうもの時々耳

にするようなものですが具体的には一体 どういうものなのかっていうのですね

掘り下げてみたいと思いますここまでやる のはですねなかなかないと思いますそして

ポートフォリオお金を増やす仕組みこれを ですね今日は

すごいわかりやすくすごく具体的にやって みたいなって思いますではですね見ていき

ましょう始まります上から鱗の世界基準の 資産形成運用

はい最初のですね 謎としましてはですね 効率の良い安全性の高い資産運用をするに

はどうしたらいいのかなっていうですね 疑問ですね私とかですね昔々ですねどうし

たらお金がうまく増えるのかなあーかな こうかなってですね色々試してみましたら ですねなかなかうまくいきません簡単じゃ

ないんですねでもでもですね経済学を勉強 していきますとですね 専門的に勉強していくと何段も答え出てる

じゃないですかっていうことがですね わかるわけですね 答えはこちら分散投資でリスクを小さく

すればいいっていうことなんですねこれは 1960年代の 偉い偉い先生ハリーマックス先生のですね

ポートフォリオ効果線というものがですね あるわけですねでこれが後々ですね

1990年にノーベル経済学賞を受賞し ましたでこういう経済学のですね正しい

議論をもとにして資産運用の勉強すると すごく正解がわかるということなわけで

あります 現在の経済学ではどんな風なものがあるの

かってそれをですねお金の増やし方を ぐわっとまとめたものをですねざっくり 現代ポートフォリオ理論って呼びますここ

にですねたくさんのノーベル経済学賞受賞 者の先生方の名前がずらずらずらっとある

わけですね様々な理論がバーンて入った ものそれが現代投資

理論別名現代ポートフォリオ理論っていう わけですね今日はそれをですねベースに見 ていきたいと思います見てみましょうで

その現代ポートフォリオ理論のですね一番 根底にあります考え方何かなーって言い ますとそれがこちら

効率的市場 仮説っていうものなんですねなんだその 難しい名前はやる気が出ないでもわかるん

ですけどもそうじゃないですねお付き合い くださいこの現効率的市場仮説っていうの は何かって言いますとこういうことなん

ですね効率的な市場では資産の価格株価 などですねそれらはその資産に関して入手

可能な情報を全て完全に反映することを 意味するよくわからない に言いますと

効率的市場仮説っていうのはですね世界中 のですね投資家たちや機関投資家プロです

ねはみんなすごい賢いですよっていうこと を表していますだから株価とか市場の価格

っていうのはすごく正しいんだっていう ですね考え方なわけですねもちろんこれら をですねこの考え方を踏まえた

理論で受賞しているノーベル経済学者たち もたくさんおられていますでその効率的

市場仮説でどんなのなのよくわからん イメージ欲しいはいこちらですね

イメージとしては世界中の 賢い 賢い 理論上賢い人々がですね一生懸命分析を

する1番目世界中の市場参加者は24時間 365日常にですね常に高度の情報収集

分析を行っているでその結果として2番目 ですね市場というのは世界一高度な情報

所有能力分析能力を 反映しているということなんですねどう いうことかという

経済格調ですね人間の脳みそはスーパー コンピューターをはるかに凌駕する情報を 分析能力を持っているでそれぞれの人たち

がみんな自分のお金や人から預かったお金 を元にしてですねお金を増やそうと思って 真剣に情報を収集をしているどの株がいい

かなこの株高すぎるんじゃないこれ安すぎ て買い時っていう風に分析をし尽くして るってわけですねこれが

効率的市場仮説の イメージなわけでありますそのため市場と いうものですね真ん中にあるもの日本の

市場が載ってます日本でも世界の市場 世界中の市場ですね世界中にある市場株式 市場などの市場と呼ばれるものはもう

すでにみんなのスーパーコンピューターが 合体した超スーパーコンピューターの 集まりだというようなイメージであります

あーそうなんだ 効率的市場仮説すごいこれに基づけば

大丈夫っていうわけでもないわけですね 理論って絶対正しいのかっていうとそうで

もないわけですね案外ですねアナや例外 っていうのは結構あるわけですねでも理論 とはうまく

議論通りにいかないことってあるわけです 抜け穴的なものがあるでもだからといって

理論が通用しないわけじゃないんですね 理論モデルや仮説っていうのはだいたい そうだよねだからだいたいこの通りになる

んじゃないっていうようなものを表してい ますなのでこの理論のですね絶対絶対

うまくいくわけじゃないんですけどもこの 理論に基づいてやっていくと長期的な分散

投資の世界ではですね 過去を見ればまあまあうまくいったぞと いうことが分かります

ではそんなですね世の中の市場がすごく 賢いよっていう世界の中で

次のですね3つの分析方法のうちですね どれが有効だと思うでしょうかA

テクニカル分析別名チャート分析B ファンダメンタルズ分析cインデックス

運用別名ほったらかし運用なんだこの名前 はそんなのわかるかということがですね

まあわかりますそうそう私も思いました 最初見て何テクニカル分析かっこいいって

いう風に思いましたもう順番にですね見て いきたいんですけどもその前に知っておき

たいことがあります何かそれはそもそも 経済学では

株価俺なんですね金融商品のお値段って いうのは何によって動くことになっている

のかなここがですね分かっていないともう そもそも分析どころじゃないわけですね

株価がどう動くのか分かってないと何を どうしたらいいのかすらわからないという のは現実なわけでありますはい見てみ

ましょう 株価というのは他の金融商品もそうですね ビットコインにせよ金にせよ

債券にせよ何にせよニュースによって動く ということがですねもう大前提です経済学

ではですね 縦が購入時の真ん中ですね 縦軸の真ん中が購入時の価格で横がですね

こう時間ですね 未来に向かって流れていますで買った時 よりも

未来においてですね良いニュースが出てい た例えばある企業の株式買いまして

未来においてですねその 企業にとって追い風となる何か良い ニュースがあったら

株価も上がってるわけですね売上上がっ てるから株価も上がっています逆に悪い ニュースが出た例えばコロナウイルスなど

ですねその会社の 業績を大きく下げる悪いニュースが起こっ てしまったそうした場合にはバッド

ニュースでありますので 未来の株価は下がってしまうこのように ニュースによって上がったり下がったり

するものなんですねお値段というものは そのニュースっていうのはもう新聞で発表

されていること例えば10日前の新聞の ニュース見て役に立つかっていうと役に 立たないんですね

ニュースっていうのは今まだ明らかになっ ていないサプライズニュースのことなん ですね今わかってないことこれが大事なん

ですねで今わかってないことっていうのは 誰もわかってないなので株価の値段って いうのは

結局わかんないよっていうのが経済学の 大事な大事なポイントですはいでそれを

踏まえてみますとこういう議論が出てくる わけですねこれはランダム ウォーク理論モデルと呼ばれますランダム

ウォークって何かって言いますとこの 酔っ払いですね 酔っ払いお父さんとかお酒飲んで酔っ払っ

ちゃったなーってこうフラフラフラフラ イライラ千鳥足で歩いちゃうわけですね あっちにフラフラこっちにフラフラそれを

ランダムウォークっています動きに法則性 がないわけですねこの理論を編み出した

生み出したのがですね今から121年前 バリアさんという

フランスの数学者の方ですねこの方は すごく超天才なんですねこの方の理論を元

として現在のポートフォリオ 理論などが生まれたわけなんですが残念

ながらこの方ですね全く売れないまま 没してしまいました

でもそれからですね数十年後1960年代 にこの方の論文が発掘されましてそれを

もとにしてノーベル経済学賞を取った人が いっぱいいるわけですねどのぐらいすごい 理論ですこのランダムウォーク理論って

どんなものか見てみましょう 左にありますですね 黄色いジグザグの大きな丸これが

株価です株価だとしますでこの株価って今 みたいにふわふわふわしてるわけですねで

上にですね悪いニュースが出てきます ストップを下にフォアーと落ちてきます

良いニュースgoodニュースが出ると ポーンと今度上に上がっていきますでまた

悪いニュースが出てから下がる良い ニュースが当たったら上がるってふわ ふわふわふわふわ動くものなんですねで

大事なのは 未来のわからないニュースは誰にも事前に わからないで結果として

未来の良い悪いニュースっていうのは ランダムに発生するまでたたみに発生する わけですね良いニュース悪いニュースが

出る 法則とかないわけですね向きそこに出て くるニュースでそれによってですね発生し

ますので 株価もまた自然とデタラメな値動きになっ てしまうということなんでありますこれが

ランダムウォーク理論っていうわけですね

でこれをですね踏まえて考えてみますと テクニカル分析チャート分析とも呼ばれ

ますこれを見てみましょうこれは何かって 言いますと1950年代くらいからですね

アメリカの方でどうもこう一時ブームに なったという考え方ですね見てみますと

チャートっていうの何かっていうと 株価などの値動きのことはこの 刻んだ山ですねこれをチャートって言うん

ですねでこのチャートを見れば過去の 値動きを見ればここにですねなんと大変

未来のニュースが 隠れてるこれを見れば 未来が分かるというものなんですね

なのでいろんなのがありますね例えば一番 左を大きく三角形になったもの

左肩頭右肩とヘッドアンドショルダーと いうものになったらこれ下がるサインです

よ下の方行きましてトリプルボトムですね 下に3回トントントンとお尻を突きますと

株価がお尻をつくとですね 上がるサインですよ人などともいろいろ あるわけですね

すごいと思うとこですが残念ながらですね これ通用しませんはい

市場がですねさっき見ましたように 効率的な場合ですね 効率的市場仮説でありましたみんながお

利口さんで情報 瞬時に手に入れている世界ではですね法則 ってないんですねでかつ

未来の値動きがデタラメに動くランダム ウォークする世界では 過去をいくら分析しても

未来は分からないっていうのが 経済学上の答えなんですね テクニカル分析が示すものっていうのは

自分の心っていうわけなんですどういう こと テクニカル分析ちょっと待って書店に行っ

たらいっぱいテクニカル分析の本あるよ まるまるテレビ見たら朝の情報番組でBS

とかですね見たら入門テクニカル分析の コーナーとかやってるよわかりますわかり

ますよやってますやってるんですけども 大きな声では言えないんですけれども

経済学上それって意味ないんですはい意味 ないんですテクニカル分析は意味がない

はい見てみましょう先ほどのグラフはです ね私がですね

サイコロを投げただけなんですね 偶数で上に奇数でマイナスにっていうのを 家でやってみただけなんですねでもそれを

ですねテクニカル分析の本を開いて見て みるとですねなんかこれ当たってるわー

やっぱテクニカル分析すごい未来を 読めるわっていう風に

勘違いしちゃうんですねでも待ってほしい いくらテクニカル分析が偶然当たったとし ても

下にですね大きく3回ついて 上がる時に神様がですね地球にいいことよ

これやってですね地球にいいニュースが ポーンと発生する世界じゃないと私は思う

んですねたまたま偶然人間にそのように 感じ取られてしまうだけなんですねこれを

ですね 許留する月行こうかって言います 効果はですねデタラメなデータでも統計的

に見ると 振動あるいは周期性のようなものを脳が 勝手に感じ取ってしまうというものなんで

ありますはいはいではですねその ゆるゆるする月効果この実験をちょっと

ですねみんなでしてみたいと思いますここ にですねコイン投げを20回行ったものが

並んでます表が出たら丸裏だったらバツっ ていう風にですねしますで次の4パターン

のうちですねどれがも発生確率が最も高い か皆様見てですね判断してほしいと思い

ます1番目は丸ばかり2番目は丸とバツが 連続して

極端に出る3番目は全部バツしか出ない4 番目はまるばつまるまるまるまるという

ランダムにこう出たように見えるものです ね どれが最も発生確率が高いと思うでしょう

か はいこれを多くの方に質問しますと

まぁだいたいですね123はあまりそう ないよね4番目ぐらいが一番起こりそう

じゃないかなーっていう風にですねのが 感じ取るんですねでもそんなことないん ですね本当は一番2番3番4番どれであっ

ても発生確率は同じなんですねこれ私も ですね必ず4番だなって何回やっても最初

思っちゃいますはい同じ確率はですね いずれなくても2の20乗の組み合わせの

一つちょっと何言ってるかわかりません けども一緒ですね一緒なわけですねでも 同じ確率であっても私たちの脳みそって

いうのはランダムなものを見てもランダム に感じないっていう困った癖があるわけ ですねだからチャート分析を見ても本当は

デタラメに無意味なのになんかこれ意味が あるわっていう風に勘違いしちゃうって いうことが

困ったところで しっかり押さえたいところでありますはい ということですねチャート分析っていうの

はですね今結論からいきますと 経済学上はかっこいいおまじないにしか

過ぎないということなんですねこれ私の 言葉じゃなくてノーベル経済学賞を受賞し た先生の言葉ですチャート分析はかっこ

いいおまじないはいいい言葉ですチャート 分析の結果をですね 許留するスキー効果によるもので

観測者の個人的な見解に過ぎないという ことなのでくれぐれも皆様はご注意して

いただきたいと思いますはいでは次ですね 次はプロの分析手法ですね

ファンダメンタルズ分析と呼ばれるもの ですいわゆる専門家 例えばですね公的年金を運用するGPIF

みんなの年金を運用するプロの集団ですね などはチャート分析とかしてません

ファンダメンタルズ分析っていうのやっ てるわけですねかっこいい名前だこれは 有効そうだって思うわけですが

どうでしょうかこれは何をするかと言い ますとですねまあ企業の成績をですね

財務諸表とか見ましてこの企業いいねいい けど今ちょっと割安な状況でほったらかし

にされてるぞこの企業はあんまり 良くないがこれから下がるは今株価結構

高い今のうち売っといたらいいんじゃない かってなるわけですねなんでかって言い

ますと株価っていうのは 安く買って高く売ると思う分かるものなの でこれから値上がりしそうなものを先に

買っておけばですね 儲かるしこれから下がるものをですね先に 手放しておけば損をしなくて済むという

わけなので黒の現場ではですね ファンダメンタルズ分析っていうのが

すごく大事ということになっております はいじゃあ私たち個人投資家もですね

じゃあファンダメンタルズ分析すればいい じゃん」っていうかというとそうじゃない わけですねなんでかなっていうのを見てい

ますそこで出てくるのが最初に見た 効率的市場 仮説ですね

このままみんな多いですよっていう世界な わけですねその中ではですね市場は最良の

分析者になるわけですね一番真ん中この 地球の真ん中にいるも市場市場がみんなが

分析したものがより集まった超スーパー コンピューターなわけですからそれが一番

すごいよねなのでどんなにですね 素晴らしいエコノミストの人エコノミスト のチーム会社があったとしてもそれは

あくまでそのチームだけの 能力であって市場全体世界中の人々が

頑張って集めたデータの集合体の市場には 勝てないというのがですね

経済学上の考え方なんですね はいなので一番いい投資対象や一番優れて

いるもの一番 効率が良いものは何かというのは 経済学の世界ではなんと

史上そのもの市場平均って言いますが市場 そのものが一番いいよねっていう考え方を

します では判断メンタルズ分析の結論です

経済学上ファンダメンタル分析は時間の 無駄はいこれもですね私の言葉じゃなくて

ノーベル経済学賞を受賞した先生の言葉 です時間の無駄なんですねまず見てみ

ましょう 結論1番目ファンダメンタル分析は有効な んですさっき見たように安く買った高く

売ればいいわけですから有効なんですねで もでもですよでもそれってみんな有効だ

からこそ世界中でやってるわけですね 世界中でやってるとどうなるかはい効率的 市場仮説新しい情報はすでにですね株価に

織り込まれているっていうのがですね現実 なわけですねなのでもうすでに分かって

いる情報の分析をすることは無意味だよ ねっていう風に 経済学者を考えますで結果としてですね

右側ですね大事なのはランダムウォーク 価格変動は予想のつかないサプライズ

ニュースによってのみ発生するつまり今 わかんないことによって地下株価が動かな

いっていうのが現実なわけですねでも それって誰にも予想できないだから長期的

に見て市場の平均を上回るリターンは誰に も得ることはできない長期的に見た場合

です今日明日の話じゃないんです 長期的に見る20年30年見て一番良いの

は誰かそれは市場ってことになるわけです ねはいそのため一番右下ファンダメンタル

分析は無意味ということになってしまい ます無意味有効だから無意味ということ

ですね非常に大事なポイントです はいじゃあそんなですね分析が無意味な

世界で 経済学上ではですね最も 効率の良い

投資対象は何なのかというのがですねまあ ここを 押さえておけば資産運用はバッチリという

ことですねばっちりというのは 効率が良いということですね 何かはい

経済学上ですね正解はもう先か何回も出て ますけども市場の平均なわけですねみんな

が分析をし尽くしたもの市場の平均こそが 一番

効率が良いとなりますでその中でもその中 でもですよ 債券じゃないんです金でもないんです

株式なんですね 株式市場の平均こそが最も 効率が良い資産形成お金を増やすために

大事な対象ということなんであります はいおさらいです一番市場平均には全ての

情報が織り込まれているわけですねその ためですね2番目

投資対象最大に分散するまあ世界中に分散 すると最もリスクが小さくなり

期待リターンとリスクの効率が良くなる わからんってことですね2番目がよく

わかりません何その期待リターンとリスク 分散すると最もリスクが小さくなるこれ

どういうことなのかここも非常に大事です ここが分かっていると安定した資産運用に

グッと近づきます見てみましょうはい こちらですね こちら何かって言いますと全世界株式など

に分散投資をするとリスクとリターンの 効率が良いよねの図です特にリスクの図

ですねリスクが小さくなりますよ分散投資 をするといいことだけたらいいことだらけ

ですよお客さん」っていう図です見てみ ましょう 縦軸がリスクですさて上に行けば行くこと

ですねリスクが大きいリスクで横に行けば 行くほどですね

組み合わせる銘柄数が増えていくよーって いうのもたくさん分散してますよっていう 図ですはいでここで大事なのは個別株です

ね個別株例えば 〇〇社の株式に全部全額全資産を投じる

これで間違いないじゃないんですねその 状況ではですね

期待リターンが同じ割にリスクが高い状況 にありますこの図で行くと一番左側ですね

ここから1社2社3社30社200社に 2000などに行くどんどん分散たくさん

たくさん分散していくわけですねいっぱい いっぱい分散します世界中に分散投資を するそうするとリスク縦がですねリスク

だんだん下がってくるわけですねだんだん 下がってくるね200ぐらいに分散して いくともうこれ以上リスク下がらないよ

ねってどこまで行きます日本だけに分散 する違うんです日本だけに分散した時より

も世界全体に分散した方がもう一段下がり ます下がるですね

大事なのは世界全体に分散投資をすると リスクが一番小さくなりますよっていう

ことなんです分散しないのとしたものでは 同じ期待リターンで分散した方が

もっと 効率が良いということなんですねもっと 平たく言うと分散した方が良いということ

です 分散しますこれを個人でですね分散投資

すると大変なんですね一人でですね アメリカの証券会社と取引したりイギリス

と取引したりドイツを取引したりそんな ことを大変でできません一つの株式何万円

もするのはですね 毎月毎月積み立てるなんて忙しい人には できないできないそれ無理ですどうしたら

いいのかって言いますと市場平均そのもの ですね世界中の市場平均を100円で買っ

ちゃえばいいわけですね今そういう時代な んですねどうしたらいいのかって言います と市場平均がいいよねっても明らかになっ

てますもう何回も言いました皆さん耳に タコだと思いますで市場平均がいいよねで

それを市場平均そのものを持っちゃえば いいわけですねそれ今もう売ってます何 かって言うとインデックス型

投資信託っていう名前で売ってますで私 個人はですね

経済学上の理論としてはですね全世界に 後押しをした 株式のインデックス型

投資信託が最も 効率が良いと考えられていると付け加えて おきますはい今はですねそんな全世界の

株式を入れたものの投資信託がですね 100円から売ってるわけですね

投資信託っていうのはランドセルみたいな ものですね何でも入る不思議なランドセル みたいなものを投資信託って言いますこの

ランドセルの中にですね世界中の 株式をですね2000円ぐらい バーンて入れられるわけですねそうすると

効率が良いということであります はいそれではですねここまで見ましたよう

に分析運用方法が無意味でしたチャート 分析はですねかっこいいおまじないだった

しテクニカル分析は時間の無駄でした そんな世界でですねじゃあ成功するための

運用方法は何なのよここがわかんないと ですねいい 投資対象全世界がですね分かったとしても

困るわけですねどうしたらいいのか見てみ ましょうはいではそもそもそもそもですね そもそものそもそもとして資産運用で成功

するその成功って何がどうなったら成功 って言えるのかっていうのをはっきりし

たいと思います 成功っていうのはですね市場の平均を 上回ることなんですね例えばですねここ

までの理論でお分かりのようにですね一番 良い投資対象というのは市場平均なわけ ですねなので市場平均を持って

ほったらかしにですねその連動すれば 誰でも良い成績になるわけですねだから

成功っていうのはその市場平均を上回る ことなんですね市場平均を下回ったら

失敗だよっていうわけですね見てみ ましょうこちらですね日本の全ての投資家

インベスターリターンというものですね 全ての投資家が 投資信託を買って

途中で売った場合の成績が載ってます青い 線が 株式主体の投資信託の

基準価格の上昇率ですだいたい年率で4点 数パーセントで上がってますいいですね

これほったらかしにしておきますとですね [音楽]

十数年20年ぐらいですね 元本が2倍になるという数字ですでなのに

なのにですよ 投資家たちが途中で売った場合はその半分 ぐらいの成績になるわけですつまり

成功せずに失敗しちゃった 賢いはずの投資家が自分で考えて安く買っ

て高く売ったつもりで売買をしていると 成績が悪くなっちゃうんです何でか何で

かって言うとそう市場平均こそが最良の アナリストだからですね一番偉いのは市場

平均だから私たち個人が自分の判断で買っ たり売ったりをしていると悪い成績になっ

ちゃうわけですねでどうしたらいいの かっていうと何もしなければいいわけです

ね市場平均を買って例えば全世界株式の 市場平均を買って何にもしないとこちら

グレーの線ほったらかしの成績6%に 近づいています6%っていうのは何かなっ

ていますとほったらかしにすると12年間 くらいで元本が2倍になる成績です非常に

良いよっていう成績なんですねすごく強い でもなんでどうしてほったらかしにしたら

いいことあるのそれは 雪だるま式にお金が増えていくからなん ですね内部で

投資信託持ってますと利益とかですね分配 金が再投資されていきますつまり 雪だるま式にお金が大きくなっていくって

いうことがですね 起こるわけなんですねだから何もしない方 が 成功するということなんですねはいまとめ

ます資産運用で成功する方法は市場が効率 的な世界では何もしない方がうまくいくと

いうことなんですね 世界一偉い頭の地上平均になっちゃうって

ことですね じゃあ結局ですね市場の値動きはランダム

ウォークでたらめながら 経済学や理論は無意味なのかなというと そうじゃないんですねそうじゃないここ

からが大事なんですここから 理論をもとにですねポートフォリオを組み ます何かというとお金を増やす仕組み

仕組みを作っちゃうわけですね 経済学や金融理論の本質はですね予想認識

できない未来のサプライズニュースがある んですがそれらを確率問題として認識準備

することができるようになったことにある わけなんですね何言ってるかわからない見

てみましょうはいこちらが年金機構さんの 想定している期待リターンとリスクですね

これはまああんまり当てになりません ちょっと大人の事情でですねちょっとこう

債権に色がついたりしてますが ざっくり大事なのは株式の方です

債券今買うとほぼ 期待リターンゼロでリスクついてて

投資対象としては効率が悪いです個人は 預貯金 債権部分を預貯金にするのが良いと私は

考えています大事なのは国内外の株式なん ですねでもこんな風に期待リターンと

リスク出てますでもこれだけ見ても何の ことかわからんというのが 普通です大事なのはまずまずこの

期待リターンとリスクって何なのかなって いうのをまず理解するそしてそれを理解し

た上でお金を増やす仕組みになる皆さんに あったポートフォリオを考えるというのが

大事なわけですね見てみましょう 実験です 箱の中に猫ちゃんを入れますはい中見え

ません5分後に開けたら 猫ちゃんはどんなポーズでしょうかお考え

ください これ 結論から言うとわからないわけですね

箱の中っていうのは見えませんで現在の 量子力学の世界ではですね

箱を開けてみるまでですね未来がいっぱい あるわけですね色んな未来があります あぐら書いて座ってる猫ちゃんこうやって

座ってる猫ちゃん寝てる猫ちゃんいろんな 猫ちゃんがいて開けた時に

未来が確定するっていうのが現在の 量子力学のですね主流な考え方なんですね

未来が決まってないということなんですね なるほどでそれがどうしたそれが

投資でも同じなんですね資産運用も1年後 の 投資対象の値動きって決まってないんです

ね わかんないんですねリスクとはリターンの 振れ幅なんです

縦が値動き横が時間です今買って1年後に いいニュースが出てたら高いし悪い

ニュースが出てたら低いのが株価なわけ ですねそれってわかんないんですね1年後

に世界がどうなってるのかっていうのは わかんないでも 統計的に見てですねだいたいこのぐらい

振れるよねっていうのはわかります つまりリターンの

触れる幅のことをお金の世界ではリスクっ て呼ぶわけですねでそれをパーセントで

表すことができます じゃあ記載リターンテーナーですね

期待リターンテーの最初私何のこと リターンと何が違うのって思いましたでも

中身は簡単なんですね期待にたんっていう のはよく起こりそうなリターンのことを

指しています例えば全世界の株式に分散 投資をしますとさっき見ましたねざっくり

期待リターン56%じゃないっていうのが この世界なんですねなので縦で動きですね 横が時間です今100円で買ったものは1

年後にだいたい105くらいになってん じゃないか全世界株式の場合105になる

確率密度が一番高いんじゃないかっていう 世界なんですねでもそれはあくまで確率な

のでもっと上かもしれないしもっと低いか もしれないこの 振れ幅がリスクで一番確率密度が高い最も

よく起こりそうな世界それが 期待リターンということです

はいまとめますリスクとはリターンの 振れ幅 期待リターンはその中でもよく起こりそう

なリターンのことを指していますはい じゃあそんなですねリターンの発生確率を

取ると 釣鐘型になっちゃうよっていうのをお話し しておきますでちょっと待って待って

リターンてランダムウォークだよね でたらめに発生するよねでたらめに発生 するものがどうして釣鐘型になるのって私

昔思いました 統計知らなかったんですねでも統計の世界 ではですね世の中だいたいデタラメに動く

もの人の身長にせよゾンビのサイズに しようですねでたらめに動くものは

統計を取るとこういう釣鐘型になっちゃう んですね 詳しくは統計の本を読みくださいはい大事

なのはデタラメなランダムウォークする ものでも 釣鐘型になるって事ですでその一番

縦が確率密度ですね一番真ん中はよく 起こるよ で株式の場合それが56%くらい

ものすごく 損したりものすごく得したりというのは あんまりないよねっていう風にな確率密度

になるということが大事なんですね ランダム ウォークなんだけども確率問題として

わかるということです で実際の 株式の値動き見てみますこれは

569ヶ月分のですね先進国株式アメリカ イギリスフランスとかですね先進国の株式

全世界に分散した場合の株式の月ごとの リターンですやっぱりランダムウォークな

んですけどもそれをいっぱい合わせると やっぱり釣鐘型になっちゃうよねっていう ことなんですね

ざっくり今50年間分くらいのですね リターンを見るとやっぱりこう釣鐘型に なるこれもっとですね長い期間100年と

かで言うともっともっと釣鐘型になってき ますはい こんな風になるわけですね大事なのは

鍛えるリターンがわかりますよということ ですねそしてもう一つ長くやると多分 うまくいく見ていただきたいのは長く見て

みると一番よく起こりそうなのがマイナス じゃないんですねプラスなんです一番よく

起こるのがマイナスであったら長年 ほったらかし投資をするとどんどん損して いきますそういう世界じゃないんですね

長年ほったらかしにすると 統計的見て多分増えるよねっていう世界な んですねなんでか見てみましょうこれは

金融庁さんの資料です国内外の株式債券に 積立分散投資した場合の収益率

一番左側が保有期間5年5年間で見ると ランダムウォークですから

損したりうまくいったりする年がですね ランダムに発生するわけですねこれだと

投資は博打だからよしなさい 投資は危ないから押しなさいという世界 ですでもそうじゃない全世界に分散投資を

して20年間ほったらかしにするそうする とこう釣鐘型になって

リターンがマイナスじゃなくて プラスに 収斂したっていう実績があるわけですね

つまりものすごく 乱暴に言うと長い間ほったらかしにして

おくと多分うまくいくよねっていうことが わかるということであります

はいそれではですね次に具体的に株式に 分散投資した場合どのくらいの株式確率で

どうなるのかというのを見てみたいと思い ますね先ほど見ましたようにも確率性能を こう統計的にある程度わかるわけですね全

世界などに分散するとだいたいこのくらい の期待単位でこのくらいのリスクだよって

いうのは出ていますそれを具体的に見て みようというところでございますまずリス

クっていうのをですね珍しいレベルって 呼びます本当は 標準偏差って言うんですけどもややこしい

ので 珍しいレベル1ってやります1ついてます から2も3もあるわけですね後ほど見てみ

ましょう前提としましてここでは全世界 株式分ですね主体リターンが5%でリスク

20% ディスクっていうのは珍しいレベル1の 場合20%っていう意味です

見てみましょうで 参考としましてですね過去50年間の

米国株価の平均収益率は6.5%ってなっ ていますつまり長期間ですね分散投資を

すると 期待リターンは56%ぐらいになるんじゃ ないか書籍によってはですね4から7%で

多いのは5から6%ぐらいになるんじゃ ないかっていうのがですね 大まかな共通認識というところです経済

学年のですねはいでは見てみましょう こちらですね 珍しいレベル1から3のイメージですね

仮に今こう釣鐘型に正規分布するよって いう 釣鐘型になるよっていう前提の場合ですね

真ん中見てみましょう真ん中青い矢印です ね青い矢印のところは

68.26%で 珍しいレベル1内に収まるということなん ですね5%を中心として

プラス 25-15 +20で 255-20で

-151年間で1年間が100通りあると しますとだいたい68%およそ7割はです

ねその珍しいレベル1に収まるよねって いうことですねでさらに

珍しいレベルに およそ95%の確率ですねさらに+20%

上さらにマイナス20%下大体この範囲内 で収まるようねっていうのがもう統計的に

分かっているわけでありますで今回の コロナショックですねコロナショックは

珍しいレベル2の左端の部分でしたで 2008年とかの

リーマンショックですね世界同時金融危機 とか100年に一度と呼ばれる機器は 一番左下の矢印ですね4.55%の確率で

珍しいレベル3以上が発生するという ところなんですねこんな風にもう確率とし

てですねどのくらいの確率で悪いことを 起こるよねっていうのもわかっているわけ なんですね

こんな感じでありますこれをもっと分かり やすくするとこんな感じですね 珍しいレベルの

イメージです さっきと同じですね全世界の株式に分散

投資をした場合 期待リターン一番よく起こりそうな リターンは5%でその

珍しいレベル1の場合20%のリスクでし た場合ですね今100万円

投資すると1年後にそれは105万円に なっている確率が一番高いんだけれども

ランダム ウォークなので上に20%下に20% 下がって125から85の間になる確率が

だいたい7割くらいでそれよりプラス 20-20の確率がだいたい9割くらいで

もっと悪い確率 全世界同時金融危機ぐらいのすごい悪い

世界さらに二重下がって100万円が45 になる確率っていうのがスーパーあるよっ

ていうことなんですねなるほどこのように して資産運用は確率問題として考えること

が できるように現在ではなっておりますここ が大事ですはい

なのでですね 株式に例えば私がですね全財産を全世界

株式に分散 投資をしたとしますと およそ9割の確率で1年間で

65からですね145の幅のどこかに着地

する と経済学では考えることが一般的なんです

ねつまり珍しいレベル2で考えています3 では考えてないわけですね経済学で

あんまり考えない そうなんだじゃあ全世界金融危機みたいな

珍しいレベル3はあんまり発生しないと 考えてもいいのかなぁって思うところなん

ですがそうじゃない今のはあくまでも経済 学上の 理論なんですね現実の

価格変動のイメージ見てみるとそうじゃ ないですね現実の価格変動はですね皆様

画面の左下 先ほどの 正規分布する

釣鐘型になるものはですね数学上正しい ものは 灰色の線なんですが現実のリターンを見て

みますと赤い線になってるんですね赤い 実践のようになっている大事なのは損する

時マイナス55のところ見てほしいんです が実際の発生確率はですねもっと高いです

ね大損する確率の年がもっと実際は高い

統計上の 釣鐘型よりも実際はもっと悪いことが

頻繁に起こるようなということが明らかに なってますどこの市場でもですね日本でも アメリカでもフランスでもドイツでも

だいたいこういう風になるわけなんですね なんでかって言うと多分ですけどもこれ 人間の心理がですね

反映されてるんじゃないかって言います 例えば損が嫌いだから損になるパニック 状態でですねたくさんみんなが売って

しまって実際の現象よりもよりひどい状況 に人が自分でしちゃっているということが

ですねありえるんじゃないかという風に 考えられています大事なのは

珍しいレベル3を 想定してつまりすごい悪い事態が結構

起こるんじゃないっていう全体前提でです ね考えることが大事より安全性を高めるの

ではないかと最近ですね考えられています はいではここまでのまとめと新しい疑問

です 概ね市場は効率的みんなや賢くてすごい 分析してるから

効率的で2番目株価はランダムウォークて 斜めに動きますよで3番目が1と2を

合わせますと全ての分析運用は無意味って いうことになりますで4番目

未来は可能性の数だけあってですね予測を することがその時点にならないとわから

ないということです5番目 統計的によく起こりそうなリターンと

振れ幅は わかるこれわかるんですね統計的な手法で 分かりますで6番目経済学上

合理的な投資対象はインデックス型投資 信託ということになりますそうなんだ

じゃあその世界でですね運用の成果を左右 するものは何なのか

はいそれではですね運用の成果を左右する ものは何なのかそれはポートフォリオなん

ですがここからはですね皆様と一緒に考え てみたいと思いますあなたならどうする 一緒に考えてみましょうここではですね

ポートフォリオについて学んで実際に皆 さんでやってみたいと思いますポイントは 自分に合ったリスク許容度と

期待リターンを把握することで一番大事 じゃないかなーって私が考えますのは最悪

の事態にですね 耐えられるかどうかということですでは見 てみましょう

先ほど言いましたようにですねこう運用 成果をランダムな世界の中ででも統計的に

はわかってるよ投資対象もわかってるよと いう世界で運用成果を最終的に決めるもの

それがポートフォリオお金を増やす仕組み のことなんですね

でいろいろなですね経済学の各種検証 研究があります何人が結果を分けるのか

それはポートフォリオをどう組むかそれに よってだいたいですね未来が8割ぐらい

わかんないんですけど統計的に8割ぐらい ざっくり決まるというのが分かってます

で現代ポートフォリオではですね一番良い ポートフォリオはこれだっていうのが出て

ますそれは 一番いいのはみんなが満足するものが一番 いいっていう

玉虫色なんですねつまり答えは人それぞれ 違いますよっていうことですでここでは

ですね一番簡単なポートフォリオの組み方 2つのお金だけでやります一例としては

積立貯金と積立投資ですね 従業員のいる方はですね従業員の方にも

ぜひぜひ教えてあげてほしいお伝えして ほしいと思います

どのような組み合わせがいいのか見てみ ましょう 最初にですねポートフォリオを組むときに

知っておきたいのが人の心の 弱さというか働きなんですね人の心って

いうのは結構 弱いんですね右側が 徳ですよ左側が損失上が嬉しい下は悲しい

という人の心を表したですね グラフです2002年ノーベル経済学賞を

取りましたポートフォリオ理論じゃなかっ たごめんなさいプロスペクト理論ですね 行動経済学の理論ですねすごく有名になり

ましたありがとうございますはいでこの 理論ですとですね得をしてもですね

100万の時も200万の時もあんまり 変わんないんですね嬉しいだけなんですね 一方100万の損と200万の損では全然

違うんですね100万よりも200万の方 がすごいいや当たり前ですけどで100万

の時よりも200万円の損の方がもっと嫌 当たり前ですね 損がすっごい嫌なんですね

で損がすごい嫌なのが我々地球人なわけ ですね 我々地球人類がじゃあ資産運用で損すると

どうなるのかっていうと夜ぐっすり眠れ なくなります このS字カーブですね大きく損をします

世界同時金融危機などが来るとこの心の ですねダメージを受ける線がもっと下の

点線部分までグッと押し下げられています こうなるとどうなるか夜よく寝れないで

もっと損したらやだなって思って売っ ちゃうんですね先ほど見ましたように長 期間分散がしっかりできていれば長期間

保有すればですね長期的に見てリターンが プラスに収斂するわけなんです 充電しやすくなるわけなんですけどもそれ

でも売っちゃうつまり自分のリスク許容度 をオーバーしてしまうなので

ポートフォリオを組む際はですねこのよう な事態にならないためにもですね

ディスク許容度内で組む 具体的に言うと すごく値下がりした時でも金融危機が来て

もぐっすり眠れる範囲でポートフォリオを 組むということが大事でそのためにリスク

と鍛える単語も明らかになっていますので それをもとに作るということであります

資産運用におきましては持続可能性が すごくすごく大切です長期間やることが

大事なんですね長期間やるとうまくいき やすいからですこうやって経営もそうだと

思うんですね私が経営に口を出すのは おこがましいのであまり触れませんが

長く長くやることがすごく大事ですはい で先ほども出ましたが気をつけたいのは

割と悪い事態がですね 頻繁に起こるんじゃないかっていう前提に 立つことなんですねうまくいったらどうか

儲かったらどうしようじゃなくて悪くなっ た時にどのくらい悪くなるのかな悪くなっ

ても続けられるかなーっていうのから逆算 して 計画を立てていくことが大事ですそこから

ポートフォリオを作ると 難しそうと思うんですけどそんなことは ないないすごい簡単です見てみましょう

これがですねノーベル経済学賞受賞者の 考えたポートフォリオ答弁の日銀分離定理

というものです人気品っていうのは何か なっていうと2つのお金っていうことです

一つは先ほどから何回も出てきてます 市場の平均ですね市場平均みんながみんな

のHの化粧 平均が ランドセルに入ったものを投資信託 インデックス型

投資信託 ともう一つは皆様の一番身近なお金預貯金 です

預貯金この2つのお金だけでですね ポートフォリオを組むよそしたらそのその

ですね2つのお金を結んだ戦場の 組み合わせでアメリカ人もイギリス人も

フランス人も日本人もAさんもBさんもC さんも世界中のみんなが満足する

ポートフォリオが 必ずこの戦場にある」っていう風に考え ますはい

こんな風にですね線でつなぐますと 階段的にですね段階的にリスクとリターン

の一番 効率が良いところですね誰でも選べます よっていう風になりますこれだけ見ても

ですねじゃあ何%何%の組み合わせにし たらいいのかながわかんないのでこうし ましょうはいこうなりました前提

条件としてはですね 積立ちょっと預貯金の期待リターン0 リスクも0持ってても増えないし知らない

よっていうお金と全世界株式インデックス 型投資信託 期待リターンよく起こりそうなのが5%で

もリスクの振れ幅は20%っていうもの です でこれで見てみますで

預貯金100%一番左上ですね預貯金 100パー 全世界株式0%でいきますと期待リターン

0リスクもゼロ2008年の世界同時金融 危機くらいに大きく下がる年でも

損は1円もしないよっていうものですでも まあ増えないんですねそうじゃなくて だんだん今度段階的に増やしていきますと

全世界の割合を増やしていくと 期待リターンもだんだん12345って

増えていくんですけれども同時にリスクも 48121620っていう風に増えてき

ますでここだけ見てもわからないんですね うまくいったらどうするかじゃなくて悪い

時にどうかなというのを考えますそれ見て みますと上から 損しない100が89くらいこれは

ものすごく悪い世界 統計上まずまずここまで一番悪くてこの

ぐらいじゃないっていう世界で100が 89100が76 675645っていう風にですねこう自分

で選ぶわけですね本当はもっとこれ100 通りくらいあって 刻みに選んでいけばいいのかもしれません

がまぁ大雑把にですねこのように表記し ました 大事なのは珍しいレベル3で考えて自分が

どうなのかなーっていうのを考えることな わけですねでもう一つ考えてほしいのが

この悪い事態になった時にご自分が安心し てぐっすり

眠れるかどうか1日2日じゃないんですね ひょっとしたら1年2年3年間悪い状況が

続くかもしれないその中で自分がぐっすり 眠れるのかなっていうところを

探すことなんですね はいそれではですねここからですね皆様に

実際に頭の中でじっくり考えて欲しいと 思いますお時間は2分間です

皆様の資産形成でもし自分がですねこの二 基金分離定理だけで試算形成資産運用する

のであればどの組み合わせにするだろうか というのを考えてみてください

2分間です

はいお時間となりましたいかがだった でしょうか今はですね限られたお時間の中

でですね2分間という短い時間の中で 考えることになりましたでも本当はですね

ここの時間にはですねものすごくたくさん 時間かけていいんですねそれこそ何ヶ月

かかってもいいんじゃないかなと思います で大事なのはですねご自身の資産全部で

100という感じでですね考えることが 大事なんですね入れ子や積立に左右

預貯金やですね へそくりとかもですね全部全部ひっくるめ て100としてその中でどのような

ポートフォリオにするのかっていうことを 考えますで全体でリスクを管理するリスク

を管理するのは何に投資するかなじゃなく て預貯金を増やすわけですね預貯金を

増やしたり減らしたりすることによって リスクっていうのはですね全体のリスクは 簡単に

下げる上げることができるわけですねここ を大事にしてほしいなって思いますで今は

ですねこの ディスク許容度っていうのをですねお話し しましたが実はかっちり決まってないん

ですね同じ一人の人間であったとしても リスク許容度がですね 高い時期低い時期ってあるんですね例えば

今がすごい後継機でですねもう何やっても うまくいくっていうとこでしたらもう リスク許容度すごく低く低くなっちゃい

ます 高くなるんですかね高くなりますねもう

全然 損しないだろうか大丈夫って気持ちになり ますしこの中でですね大打撃を受けている

昨今の状況などですとあんまり言いました 運命のお金回したくないなーっていう風に

お気持ちは変わっちゃうんですね気持ちに よってリスク評価が変わってしまうなので 全体のポートフォリオを組む際はですね

じっくりじっくり考えて本当にこの ポートフォリオでずーっと20年間 ほったらかしにできるんだろうかという

ことを自分に問いかけてですねぜひ じっくりじっくり考えてみてほしいと思い ます

はい皆様長時間お疲れ様でしたこれでです ね本日のですねお金のですねお話はお

しまいとなります大人向けおしまいです はいでは最後に振り返りとまとめをして 終わりたいと思いますまず1番目市場は

概ね効率的っていうものでしたみんなの ですね世界中の人々が自分のお金を出して

または人から預かった大事な金をですね 使って資産運用をしていますそれには情報

分析 収集など運用がですねすごく大事なんです がみんながそれを世界中で頑張ってくれて

います 頑張っているからこそですね現在ではです ね 各種分析は無意味になってしまうんですね

だから分析とかしなくていいです個人投資 家はで2番目資産運用の正解は

ほったらかしなんですね資産運用で成功 しようと思ったらまず一番良い投資対象を

市場そのものを持つインデックス型投資 信託を持つでそれをほったらかしにする

そうすると誰でも資産運用が初めての人で も

専門家でも年金機構さんでもうまくいくと いうことをここ大事ですそして3番目

経済学上の投資対象の正解は 市場の

平均これも何回も言いますでも市場の平均 がとても 素晴らしいものですでその中でも金の市場

債券の市場 仮想通貨そうじゃないんです 株式 実物資産でハイリスクハイリターンの

株式が 経済学上ですね最も 効率が良い投資対象だと考えられるわけ

ですねでもそれだけだとリスク高いので後 で出てきます ポートフォリオですねポートフォリオの

預貯金によってリスクを加減してあげると いうことが大事ですそして4番目

ポートフォリオを組む際にですねうまく いったらどうしよう一番高い期待ターンで ガンガンいこうというんじゃなくて

統計上割と頻繁に最悪の事態は 起こるということなんですねこれを例えば

5年前とかに言ってもピンと来ないんです けども今聞くと確かに割と悪い地帯頻繁に

起こるねっていうのがですねよくわかるの ではないかなと思いますで大事なのは5番 目そのポートフォリオですねお金を増やす

仕組みというのは最悪の事態を想定して 組むことが大事なんですねで

値動きはランダムに発生して1年後どう なるかわかりませんでも 統計上すごく悪い時には全世界株式この

ぐらい下がるよっての分かってます分かっ てますからそこから逆算してですねじゃあ 私がぐっすり眠れるのはこの

ポートフォリオだなっていうのを見つけて 欲しいなって思いますそして最後6番目

資産運用はですね経営もそうかもしれませ んけれどもいかにですね長く続けることが

できるか 統計的に見ると長期間やるとこ釣鐘型に なっていくわけですね一番よく発生するの

はプラスのリターンつまりうまくいき やすくなるわけですねであるならばですね

いかに長くやるかっていうのが大事なわけ ですね どのようにしたら途中で

投資の世界から降りないで済むのかそれは リスク共同をもとにして悪い事態を想定し

てポートフォリオを組むことですねでこれ らがちゃんとできていればですねまあ10

年後20年後となるに従ってですね誰でも ですね 資産運用で

成功ですね いわゆる市場平均を上回る成績を残すこと

ができるようになっていわゆるプロと同じ 運用成績を残すことができるようになり

ますはい今日のお金の話はですねこれでお しまいです皆様長時間お付き合いいただき

まして誠にありがとうございました さようなら

Visited 29 times, 1 visit(s) today

_001-250x250.jpg)

_001-1-250x250.jpg)