こんにちは。

金融教育研究所の佐々木裕平です。

私の仕事にも、いよいよ直接的に、そして大々的にコロナウィルスの影響が出始めました。

影響自体は先月から出始めてはいましたが、今月に入ってから加速しています。

皆様のお仕事はいかがでしょうか。

Contents

現代ポートフォリオ理論とは?

さて、今回は現代ポートフォリオ理論とは? について少しだけ触れてみたいと思います。

現代ポートフォリオ理論とは、現在の証券投資(株式・債券・短期金融資産)における、学術的な「考え方」のようなものです。

一つの理論だけで成り立っているのではなく、複数の理論から成り立っています。

また、特に明確な線引き(ここからここまでの理論が現代ポートフォリオ理論)というのはあるようでないようにも感じます。

というのも、金融経済学・証券投資論などの進歩に伴い、進化を続けるものだから、ではないかと私は考えています。

特に行動経済学などの発展に伴い、今後も徐々に進化をし続けるのではないかと思います。

現代ポートフォリオ理論の出発点は?

現代ポートフォリオ理論のと呼ばれる体系的な証券投資の理論の出発点は何なのでしょうか?

それはおそらく1952年のハリー・マーコウィッツ先生のポートフォリオ理論が出発点ではないでしょうか。

さて、このポートフォリオ理論ってなんのことでしょうか?

非常に乱暴に言いますと、これは「卵を同じかごに盛るな」ということです。

(とはいえ、それはあくまでも初心者向けのイメージであり、内容はもうちょっと違います。具体的にかつ簡単に言うと、分散投資をするとリスク(値動きの振れ幅)が小さくなるということです)

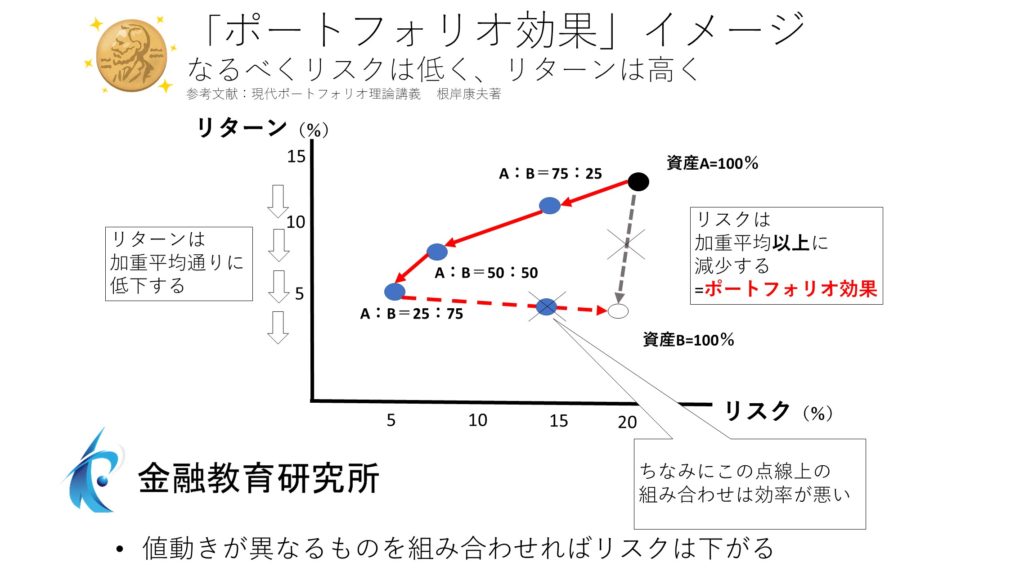

値動きが異なるものに分散投資するとリスクが下がる

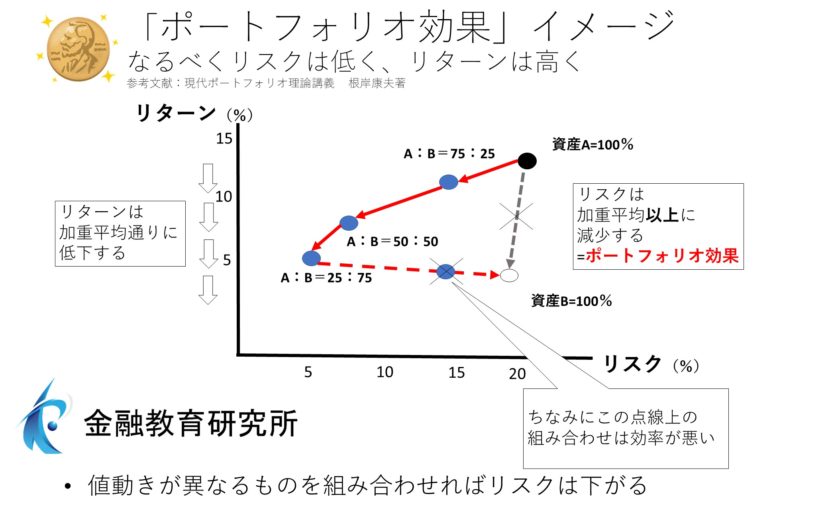

上記に簡単な図を載せていますが、分散投資をすると、リスクが下がるよね、というイメージ図です。

ポイントは、値動きが異なる金融資産を組み合わせることです。

もっとも、大きく値動きが異なっている必要は必ずしもありません。

少し異なる対象に分散投資をするだけでも、ポートフォリオ効果が発揮されます。

これは初心者の人でも、専門家でも、同様に起こります。

つまり、投資対象を一つに集中・限定せず、資産(お金)を複数の資産(株式・債券など)に分散しようね。

その分散した状態を保有しようね。という考え方です。

そしてポートフォリオ理論で大事なことは、どのような分散した状態(ポートフォリオ)のデザインがよいのかなーと、方法を教えるのがポートフォリオ理論、ということのようです。

とても楽しい内容ですね。私だけでしょうか(笑)。

現代ポートフォリオ理論に含まれる理論を作った人たちはどんな人?

私も現代ポートフォリオ理論の理論に体系的に含まれているのが、どこからどこまでなのかをあまり把握できてはいません。

それでも、手元の書物を元に、いくつかの人名を上げてみたいと思います。

参考:新・証券投資論 1理論編 4,000円+税 ・・・高いですね(汗)。しかし素晴らしい内容です。

- 1952年 ハリー・マーコウィッツ(ポートフォリオ理論) (のちにノーベル経済学賞受賞)

- 1958年 ジェームズ・トービン(貨幣の流動性需要の理論的導出) (のちにノーベル経済学賞受賞)

- 1964年 ウィリアム・シャープ(CAPM) (のちにノーベル経済学賞受賞)

- 1960年代前半? ポール・サミュエルソン ケネス・アロー ジェラール・ドブルー (のちにノーベル経済学賞受賞)

- 1944年 ジョン・フォン・ノイマン&オスカー・モルゲンシュテルン(ゲーム理論・効用理論)!!

- 1964年 ジョン・プラット(リスク回避行動の理論化)

- 1997年 ロバート・マートン&マイロン・ショール(オプション評価理論)(のちにノーベル経済学賞受賞)

- 1976年 ステファン・ロス(APT)

かなり時系列がバラバラですが(汗)。

理論自体はかなり昔に発表されています。

いずれもノーベル賞級の発見ばかりです。

一つ一つの内容だけでも、「凄すぎ!!」という感じです。

現代ポートフォリオ理論は知らないより知っている方が楽しい

ちなみに1952年発表のハリー・マーコウィッツ先生のポートフォリオ理論は1990年にノーベル経済学賞受賞です。

ずいぶん時間がかかるものですね。

もちろんノーベル賞だからすごい・すごくない、ということと研究は無関係かとも思います。

個人でも微力ではあっても、研究・勉強はいつでも、どこでもできると思います。

資産運用においてはしばしば認知的なエラーが問題となってきます。

- 本当にこの投資対象であってるのかな?

- このポートフォリオでいいのかな?

- いつ売ったり買ったりしたらいいのかな?

- 投資タイミングを読む方法ってないのかな?(たぶんない・ランダムウオーク世界だから)

などなど、様々な疑惑・誘惑が浮かんでは消えていきます。

その結果として多くの人が、途中で売買を行います。

その結果としては、短期的な投資へと陥ってしまいます。

短期投資ではインベスターリターンが低いことが知られている

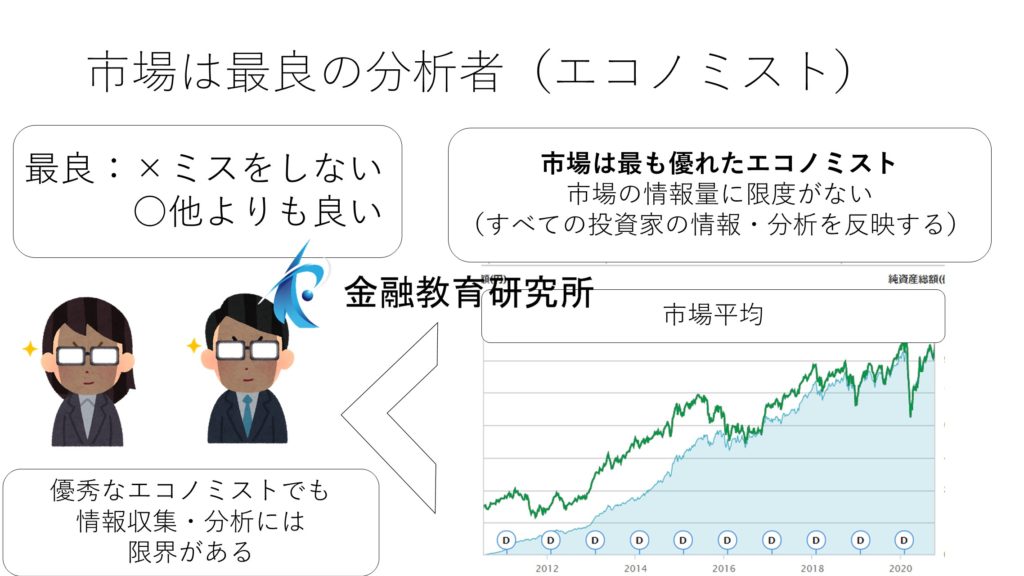

これは資産運用の世界では(たぶん)常識なのだと思いますが、次の特徴があります。

- 短期的に売買する投資家のリターンは低い

- 市場平均(ほったらかし)よりも行動する投資家のリターンは低い

これは期間が長くなればなるほど、その特徴が顕著に現れます。

これが何を意味するのでしょうか?

それは、早い話が「自分の意志で売買する投資家は市場に負ける」ということです。

なぜでしょうか?

それは市場(平均)というものが、多くのエコノミストをはじめとするすべての投資家の知恵の結晶だからです。

一人一人の専門家や投資家が賢ければ賢いほど、それが市場(平均)へと反映されていきます。

その結果として、独断と偏見で売買をすると、長期的に見て市場(平均)に負けてしまう、ということなのです。

現代ポートフォリオ理論はとっても面白い!

私もまだまだ勉強中なのですが、現代ポートフォリオ理論は、一見すると非常に難しく、馴染みがないように感じます。

しかし実際に学んでみると、「ああ、そういうことね」「ああ、日常生活であるある」というような面白い内容がたくさんあります。

また、資産形成において自信を深めることができます。

(もちろん自信過剰バイアスがかかって、反対に危険な面もあると思いますが)

そして何よりも実際の資産形成においてより合理的な考え方ができるようになる点が、最高に面白いのです。

私だけでしょうか(笑)。

それではまた。

いつでも、どこでも、だれでも、無料で、動画で学べる【お金の学校】のお知らせ

金融教育研究所の【お金の学校】をYouTubeにて継続的にアップしています。

ブログ記事よりも、よりわかりやすく、学びやすくなっています。

よろしければ、ご覧ください。

また、チャンネル登録や「いいね」をしていただきますと、とてもうれしいです!

どうぞよろしくお願いいたします。

_001-250x250.jpg)

_001-1-250x250.jpg)