Contents

イデコを変更したいときはどうなるの?

金育研究所は、金融リテラシーの普及・啓もう活動を行っています。

※イデコは、投資で資産を形成することもできます。

投資は元本を損なうことがあります。

イデコ(個人型確定拠出年金)だから、

損をしない、ということはありません。

投資におけるリスクは、イデコでも

通常の投資でも、まったく同じです。

正しい金融リテラシーを身につけましょう。

①イデコで運用先を変更できる?

イデコでは、

自分で運用商品を選択します。

そして

自分で運用している商品を、

自分で、いつでも変更することができます。

次のどちらも可能です。

- これまで積み立てで購入してきた商品を解約して、他の商品を購入する

- これまでつみたててきた商品の種類・割合を変更する

上記のようなことができます。

大切なお金のことだからこそ、

自分で判断・行動できないといけません。

※良く分からないから、と言って、他人に運用を任せてはいけません。

※何とかなるだろうと思って、適当にやっていると、合理的に運用できた場合と比較して、

あまりお金が大きく増えていかない場合があります。

最低限の金融リテラシーは必要ではないかと、思います。

②どうやって、イデコの運用商品や割合を変更するの?

インターネットや、お電話(コールセンター)で行えます。

筆者はインターネットでしか行ったことがありませんが、

大変にシンプルな画面です。

商品や、割合を入力して、クリックするだけです。

③イデコの運営管理機関を変更したいときは?

例えばのお話ですが、

「今現在、加入している運営管理機関の商品ランナップがパッとしない」

(イデコでは、運営管理機関ごとに、商品のラインナップが

異なるのです)

そして、他の運営管理機関に魅力的(?)な金融商品がラインナップされている、

とします。

運営管理機関を変更できるのでしょうか?

答えは、イエスです。

④運営管理機関の変更時の注意点

- 現在保有しているイデコ内の預金や投資信託などは、一度売却される

- つまり、現金化される(変更先に同じ商品があるとは限らないので、そうなりますね)

- もちろん、売却時に、含み損が出ていれば、損失が確定される

- 変更手続きが完了するまで3か月程度かかる

- その間は、運用や拠出がストップする

ざっと上記のような注意点です。

ただ、これらには、ご覧のように、メリットがありません。

それなら、最初の運営管理機関選びをじっくりと行う方が

より良いかと思います。

⑤イデコを途中でやめたら、どうなるの?

基本的に、転職や離職(独立)などをしても

イデコの資産を持ち運ぶことができます。

※受け取りは、原則60歳からですので、

ご注意ください。

⑥他の会社に転職したらどうなる?

- 転職先の会社に企業型確定拠出年金がある

- →そちらに資産を移動して、企業型で運用を続ける

- 転職先に企業型確定拠出年金がない

- →「事業主の証明書」を提出し、引き続き現在の運営管理機関で積み立て・運用ができる

⑦会社員→独立・公務員・専業主婦(主夫)になったら?

- 「被用保険者種別変更届」を提出

- →現在のイデコにそのまま加入・運用も継続

(※掛け金が職種により変更になることがある)

⑧自営業・公務員・専業主婦(主夫)が会社に入ったら?

- 転職先の会社に企業型確定拠出年金がある

- →そちらに資産を移動して、企業型で運用を続ける

- 転職先に企業型確定拠出年金がない

- →「事業主の証明書」を提出し、引き続き現在の運営管理機関で積み立て・運用ができる

(※掛け金が職種により変更になることがある)

⑨自営業・公務員・専業主婦(主夫)の中で転職したら?

引き続き、イデコに加入します。

(※掛け金が職種により変更になることがある)

⑩図解:加入者別の掛け金上限

※下の図表は2018年1月時点の内容です。

その他の条件でも変わります。

今後、法改正などで変更になる可能性があります。

| 自営業・フリーランス | 年額81万6000円 |

| 勤務先に確定給付型の企業年金制度がなく

企業型確定拠出年金にも加入していない |

年額27万6000円 |

| 企業型確定拠出年金に加入しており、

他の企業年金制度がない |

年額24万円 |

| 企業型確定拠出年金に加入しており、

他の企業年金制度がある |

年額14万4000円 |

| 勤務先に確定給付型の企業年金制度がある | 年額14万4000円 |

| 公務員 | 年額14万4000円 |

| 専業主婦 | 年額24万円 |

これは、税制面などで、

できるだけ公平になるように設定されているためと考えられます。

分かりにくいかもしれませんが、

ものすごく税制面でお得な制度なのですね。

言い換えると、自営業・フリーランスの人は、

できるだけ最大限拠出しないと、

ただでさえ有利な会社員や公務員と比べると、

税制面で、ちょっと(かなり?)不利かもしれません。

※自営業・フリーランスには、厚生年金がないため、

会社員・公務員よりも、大幅に公的年金が少ないのです。

場合によっては、15万円くらい異なります。

自営業・フリーランスの人ほど、

積極的に老後の資産形成を考えないといけないかもしれません。

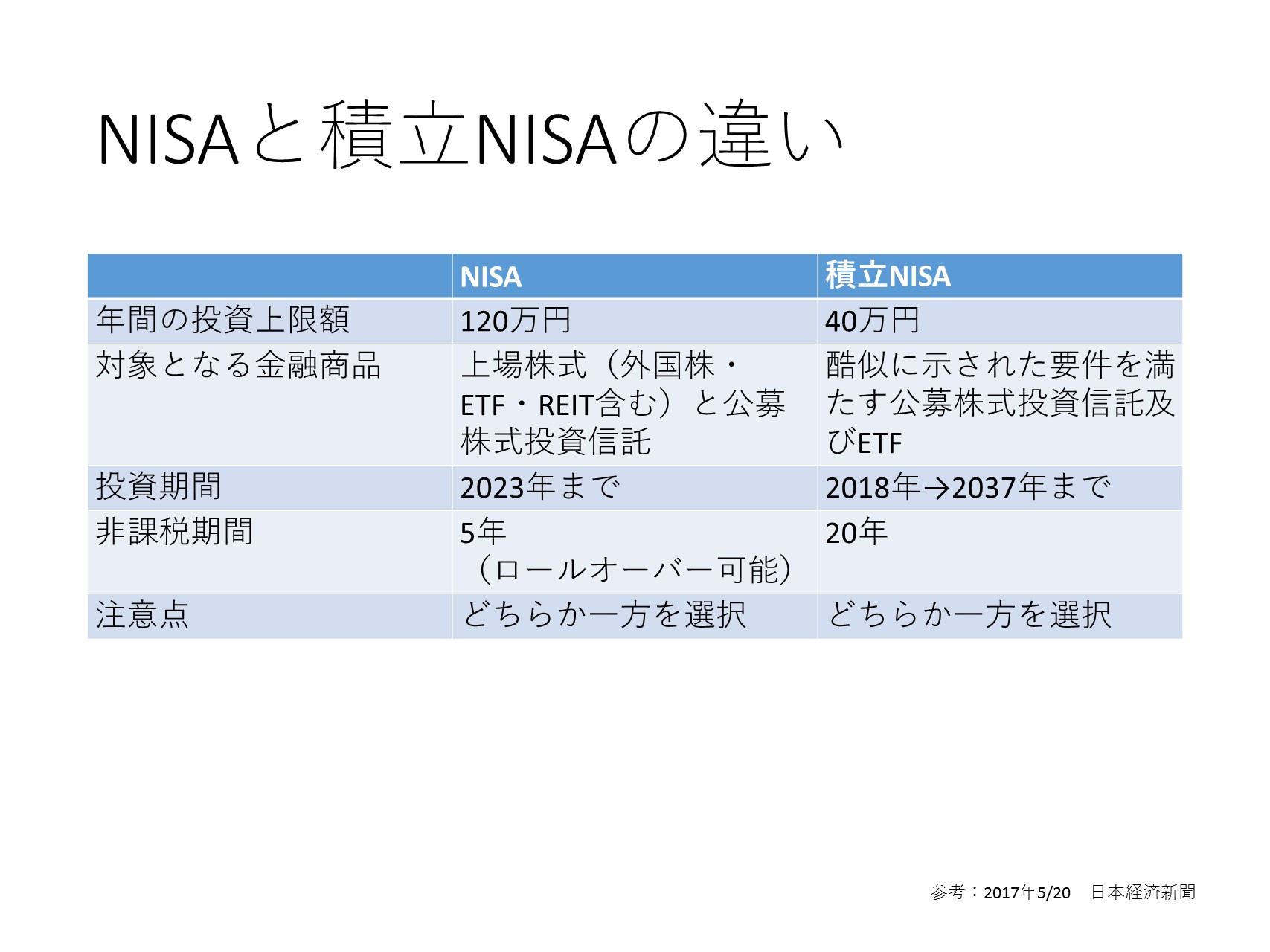

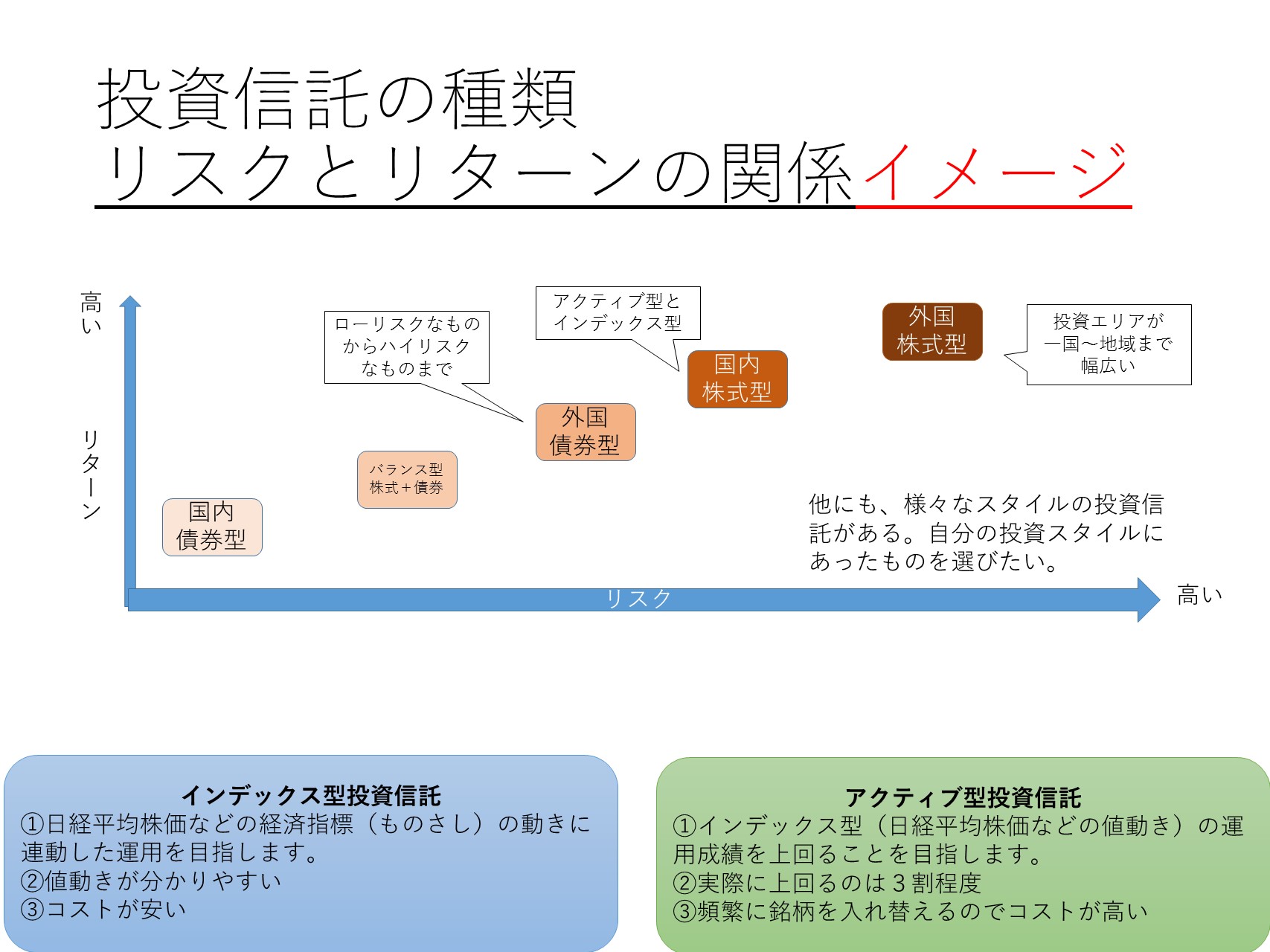

その他の投資非課税制度との比較まとめ

※下の図表は2018年1月時点の内容です。

今後、法改正などで変更になる可能性があります。

| ニーサ | ジュニアニーサ | つみたてニーサ | イデコ(個人型確定拠出年金) | |

| 利用できる人 | 日本に住む20歳以上の人 | 日本に住む20歳未満の人 | 日本に住む20歳以上の人 | 60歳未満の国民年金または厚生年金保険の被保険者 |

| 運用管理者 | 本人 | 親権者等 | 本人 | 本人 |

| つみたて時税制 | 所得控除の適用なし | 所得控除の適用なし | 所得控除の適用なし | 全額所得控除 |

| 運用中の非課税 | 5年間運用益非課税 | 5年間運用益非課税 | 20年間運用益非課税 | 70歳まで運用益非課税 |

| 払い出し時の税金 | 課税されない | 課税されない | 課税されない | 元本を含めて原則課税(ただし、退職所得控除または公的年金等控除の対象) |

| 非課税投資枠(年間) | 120万円 | 80万円 | 40万円 | 会社員・自営業者などの属性により、14.4万円~81.6万円 |

| 非課税累計投資枠 | 600万円 | 400万円 | 800万円 | 上限なし |

| 投資対象商品 | 上場株式(ETF/REIT含む)投資信託 | 上場株式(ETF/REIT含む)投資信託 | 金融庁指定の投資信託・ETF | 定期預金・保険・投資信託 |

| 新規に投資できる期間 | 2014年から2013年 | 2016年から2023年 | 2018年から2037年 | いつでも |

| 投資方法 | 一括買い付け・つみたて | 一括買い付け・つみたて | つみたて | つみたて |

| 損益通算・繰り越し控除 | できない | できない | できない | できない |

| 資産の引き出し | いつでも引き出せる | 18歳まで引き出せない | いつでも引き出せる | 原則60歳まで引き出せない |

| スイッチング・分配金再投資の扱い | 新規の購入とみなされ、非課税枠を消化 | 新規の購入とみなされ、非課税枠を消化 | 新規の購入とみなされ、非課税枠を消化 | 制限なし |

| 口座開設手数料・口座管理手数料 | 無料 | 無料 | 無料 | 口座開設手数料2777円(税込み)

口座管理手数料2004円~7000円程度(金融機関による) |

| 最低拠出額 | 制限なし | 制限なし | 制限なし | 月5000円から |

| 金融機関の変更 | 年単位で可能 | できない | 年単位で可能 | いつでも可能 |

| ほかの制度との併用制限 | つみたてニーサとの併用は不可 | 制限なし | ニーサとの併用不可 | 制限なし |

ポリシー

金育研究所は金融リテラシーの普及・啓もう活動を行っています。

学校や職場などにも、

お伺いいたします。

金育研究所おすすめメニュー

☆☆☆おすすめ投資セミナー☆☆☆

◆お礼とお知らせ

拙著 入門お金持ち生活のつくり方(こう書房)

の電子書籍版が、

Amazonさんの電子書籍ランキングで

- 1位 kindle(全体の)売れ筋ランキング

- 1位 人生論・教訓部門

- 1位 自己啓発部門

- 1位 倫理学・道徳部門

- 1位 人文・思想部門

- 1位 趣味・実用部門

となりました。

おかげさまで2018年2月中3月中、

上記いずれかの部門で連続1位となりました。

関係者・読者の皆様に、厚く御礼申し上げます。

今後も、微力ではありますが、

金融リテラシーの普及・啓もうに努めてまいります。