Contents

イデコ(個人型確定拠出年金)の疑問を見ていきましょう。

※イデコは、投資で資産を形成することもできます。

投資は元本を損なうことがあります。

イデコ(個人型確定拠出年金)だから、

損をしない、ということはありません。

投資におけるリスクは、イデコでも

通常の投資でも、まったく同じです。

正しい金融リテラシーを身につけましょう。

①運用管理費とは何?

一般的な投資では、信託報酬と呼ばれる費用を指します。

イデコ(個人型確定拠出年金)で、投資信託を保有すると

運用管理費が発生します。

投資信託の保有残高に対して「X」%という数字でかかります。

イデコの中で

- 定期預金

- 保険商品

で運用すると、この運用管理費は発生しません。

ただ、それだけではほとんど増えないので、

投資が必要、つまり、イデコでも投資をする必要がある人は

多いのではないでしょうか。

※投資ですので、元本を割り込む可能性があります。

②どうしたら、イデコに加入できるの?

多くの方はイデコに加入できます。

下の表に当てはまる方の場合、通常、加入可能です。

※掛け金の拠出は60歳未満まで

※下の図表は2018年1月時点の内容です。

その他の条件でも変わります。

今後、法改正などで変更になる可能性があります。

| 自営業・フリーランス | 年額81万6000円 |

| 勤務先に確定給付型の企業年金制度がなく

企業型確定拠出年金にも加入していない |

年額27万6000円 |

| 企業型確定拠出年金に加入しており、

他の企業年金制度がない |

年額24万円 |

| 企業型確定拠出年金に加入しており、

他の企業年金制度がある |

年額14万4000円 |

| 勤務先に確定給付型の企業年金制度がある | 年額14万4000円 |

| 公務員 | 年額14万4000円 |

| 専業主婦 | 年額24万円 |

一般的な加入方法は次のような流れです。

- 利用したい運営管理機関に書類を依頼する

- 個人型年金加入申出書に記入・押印

- 必要書類を添付(会社員の場合など)事業主の証明書の添付

実際に、つみたてがスタートするまでに、

確認や手続きなどでか月程度かかることが一般的です。

③イデコに加入できない人は、どんな人?

- 自営業者で国民年金保険料を払っていない人は加入できません。

(過去に未納期間があっても、現在払っている人は加入可能)

- 企業型確定拠出加入者で、従業員拠出をしている場合(マッチングを実施している場合)加入できません。

- その企業が、個人型(イデコ)への同時加入を規約で認めていない場合、加入できません。

④イデコに対する注意点は?

最大の注意点は、

- 基本的に60歳までは引き出せないこと!

です。

この点をよく理解して、資産運用を行いましょう。

もう少し、具体的に言いますと、

通常の、銀行や郵便局で、

- 併用して預貯金をしよう!

ということになるでしょう。

60歳までに、まとまったお金が必要になることが、

長い人生では時々あるでしょう。

そんな時に備えて、

いつでも使える、流動性の高い預貯金を

しっかりと(同時に)

積み立て貯金しておくことが重要です。

※イデコの枠は有限ですので、

預貯金は、通常の銀行口座などで行うのが、良いでしょう。

⑤イデコの金融商品を大別すると?

大きく2つに分けられます。

- リスク商品・・・投資信託(価格が変動します)

- 元本確保商品・・・定期預金・保険

元本確保商品には、保険タイプがありますが、

わたしたちが想像する、いわゆる保険商品とは異なります。

保証機能はほぼなく、預貯金と同様と考えて良いでしょう。

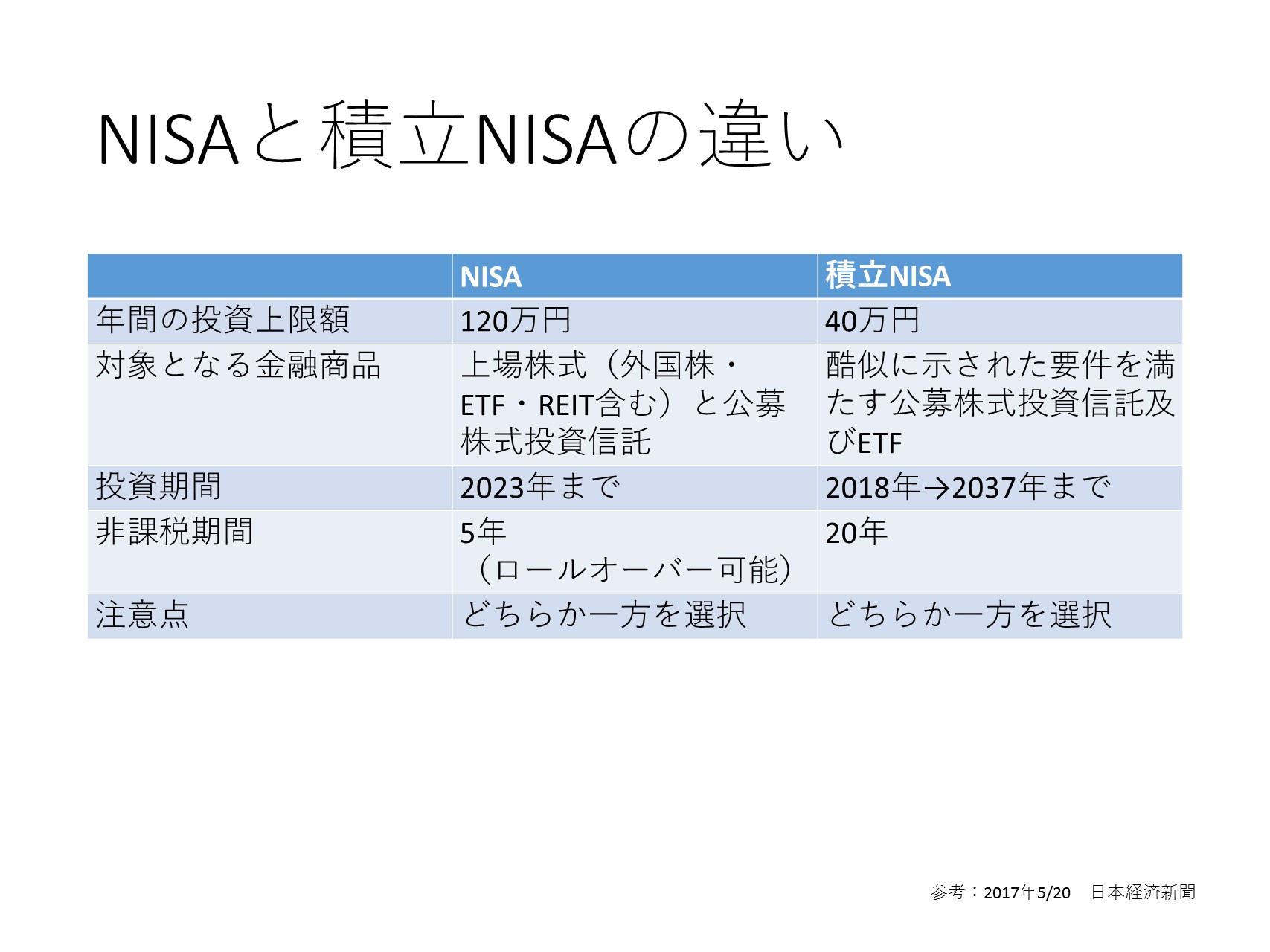

その他の投資非課税制度との比較まとめ

※下の図表は2018年1月時点の内容です。

今後、法改正などで変更になる可能性があります。

| ニーサ | ジュニアニーサ | つみたてニーサ | イデコ(個人型確定拠出年金) | |

| 利用できる人 | 日本に住む20歳以上の人 | 日本に住む20歳未満の人 | 日本に住む20歳以上の人 | 60歳未満の国民年金または厚生年金保険の被保険者 |

| 運用管理者 | 本人 | 親権者等 | 本人 | 本人 |

| つみたて時税制 | 所得控除の適用なし | 所得控除の適用なし | 所得控除の適用なし | 全額所得控除 |

| 運用中の非課税 | 5年間運用益非課税 | 5年間運用益非課税 | 20年間運用益非課税 | 70歳まで運用益非課税 |

| 払い出し時の税金 | 課税されない | 課税されない | 課税されない | 元本を含めて原則課税(ただし、退職所得控除または公的年金等控除の対象) |

| 非課税投資枠(年間) | 120万円 | 80万円 | 40万円 | 会社員・自営業者などの属性により、14.4万円~81.6万円 |

| 非課税累計投資枠 | 600万円 | 400万円 | 800万円 | 上限なし |

| 投資対象商品 | 上場株式(ETF/REIT含む)投資信託 | 上場株式(ETF/REIT含む)投資信託 | 金融庁指定の投資信託・ETF | 定期預金・保険・投資信託 |

| 新規に投資できる期間 | 2014年から2013年 | 2016年から2023年 | 2018年から2037年 | いつでも |

| 投資方法 | 一括買い付け・つみたて | 一括買い付け・つみたて | つみたて | つみたて |

| 損益通算・繰り越し控除 | できない | できない | できない | できない |

| 資産の引き出し | いつでも引き出せる | 18歳まで引き出せない | いつでも引き出せる | 原則60歳まで引き出せない |

| スイッチング・分配金再投資の扱い | 新規の購入とみなされ、非課税枠を消化 | 新規の購入とみなされ、非課税枠を消化 | 新規の購入とみなされ、非課税枠を消化 | 制限なし |

| 口座開設手数料・口座管理手数料 | 無料 | 無料 | 無料 | 口座開設手数料2777円(税込み)

口座管理手数料2004円~7000円程度(金融機関による) |

| 最低拠出額 | 制限なし | 制限なし | 制限なし | 月5000円から |

| 金融機関の変更 | 年単位で可能 | できない | 年単位で可能 | いつでも可能 |

| ほかの制度との併用制限 | つみたてニーサとの併用は不可 | 制限なし | ニーサとの併用不可 | 制限なし |

ポリシー

金育研究所は設立以来、

金融商品・保険商品の販売・勧誘・斡旋はしていません。

常に中立・公正な立場から、

合理的な金融リテラシーの普及・啓もうを行っています。

お金と投資の知識教育(金育)は、およそすべての人にとって

必要なものですが、

残念ながら、現在の義務教育のカリキュラムには入っていません。

多くの方が、勘違いをして、損な行動をしているのが現状です。

合理的な金融リテラシーが普及すれば、

結果として、社会が少し明るくなるのではないか? と考え、

行動しています。

小さな事務所ですが

これからもコツコツと

金融リテラシーの普及・啓もうに努めてまいります。

どうぞよろしくお願いいたします。

金育研究所おすすめメニュー

☆☆☆おすすめ投資セミナー☆☆☆

◆お礼とお知らせ

拙著 入門お金持ち生活のつくり方(こう書房)

の電子書籍版が、

Amazonさんの電子書籍ランキングで

- 1位 kindle(全体の)売れ筋ランキング

- 1位 人生論・教訓部門

- 1位 自己啓発部門

- 1位 倫理学・道徳部門

- 1位 人文・思想部門

- 1位 趣味・実用部門

となりました。

おかげさまで2018年2月中3月中、

上記いずれかの部門で連続1位となりました。

関係者・読者の皆様に、厚く御礼申し上げます。

今後も、微力ではありますが、

金融リテラシーの普及・啓もうに努めてまいります。

_001-1-250x250.jpg)

_001-250x250.jpg)