Contents

お得な(?)非課税制度を比較してみましょう。

近年では、様々な投資制度ができました。

それぞれに所轄官庁が違ったり、

投資額や年数も異なります。

((+_+))「違いが良く分からない・・・」

という方が大半だと思います。

それもそのはず、どれも昔はなかった制度ですから。

(そして、とても大切なお話なのに、誰も義務教育で習ったことがないという不思議さ)

分からないのが当然です。

今回は、それぞれの制度の違いを比較してみましょう。

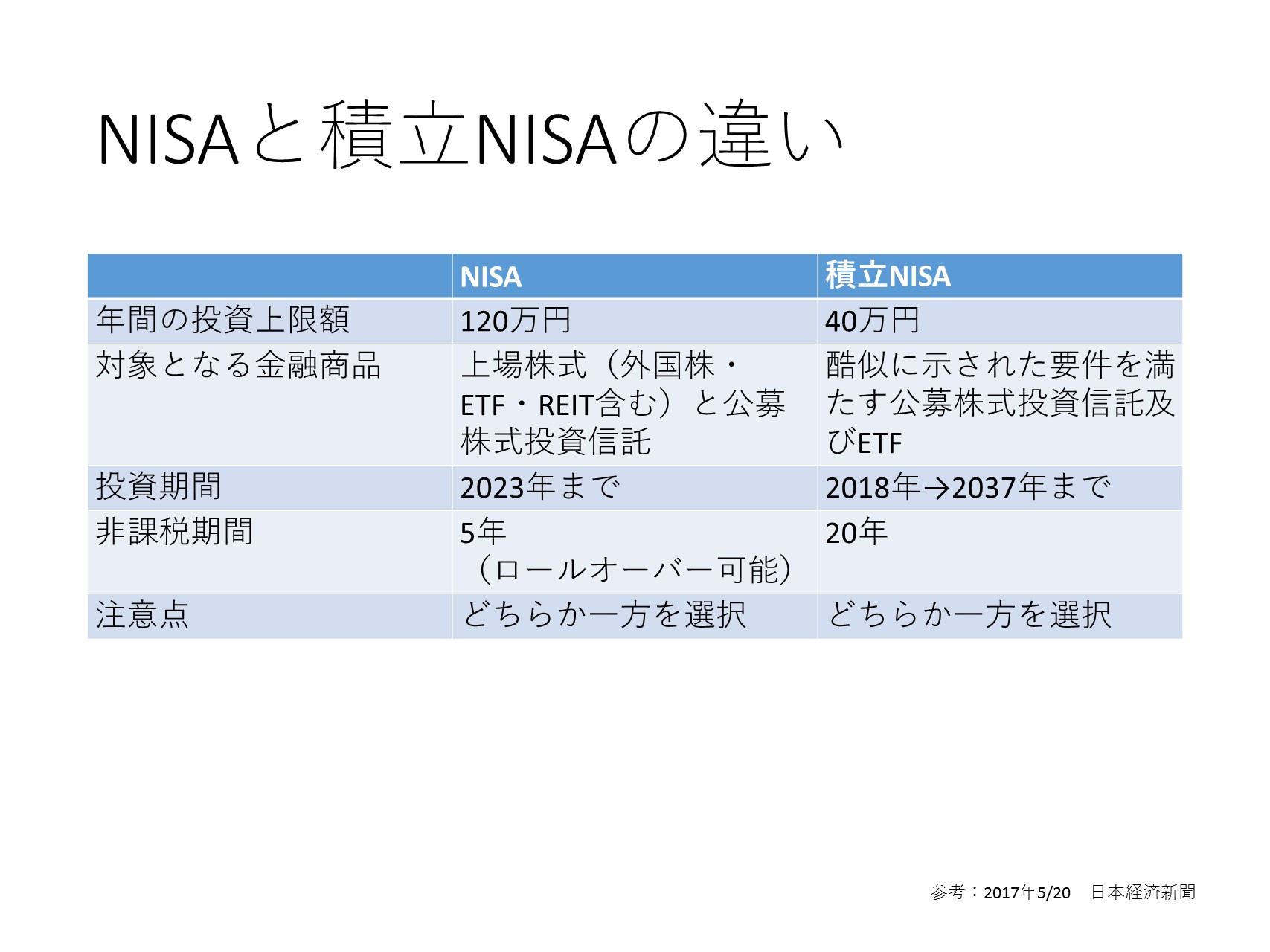

まずは一覧表から。

(※参考:キンザイ・ファイナンシャルプラン1月号)

NISA・ジュニアニーサ・つみたて」ニーサ・イデコの比較一覧表

少し大変ですが、じっくり見ていただければ幸いです。

よく読むと、違いが一目で分かります。

| ニーサ | ジュニアニーサ | つみたてニーサ | イデコ(個人型確定拠出年金) | |

| 利用できる人 | 日本に住む20歳以上の人 | 日本に住む20歳未満の人 | 日本に住む20歳以上の人 | 60歳未満の国民年金または厚生年金保険の被保険者 |

| 運用管理者 | 本人 | 親権者等 | 本人 | 本人 |

| つみたて時税制 | 所得控除の適用なし | 所得控除の適用なし | 所得控除の適用なし | 全額所得控除 |

| 運用中の非課税 | 5年間運用益非課税 | 5年間運用益非課税 | 20年間運用益非課税 | 70歳まで運用益非課税 |

| 払い出し時の税金 | 課税されない | 課税されない | 課税されない | 元本を含めて原則課税(ただし、退職所得控除または公的年金等控除の対象) |

| 非課税投資枠(年間) | 120万円 | 80万円 | 40万円 | 会社員・自営業者などの属性により、14.4万円~81.6万円 |

| 非課税累計投資枠 | 600万円 | 400万円 | 800万円 | 上限なし |

| 投資対象商品 | 上場株式(ETF/REIT含む)投資信託 | 上場株式(ETF/REIT含む)投資信託 | 金融庁指定の投資信託・ETF | 定期預金・保険・投資信託 |

| 新規に投資できる期間 | 2014年から2013年 | 2016年から2023年 | 2018年から2037年 | いつでも |

| 投資方法 | 一括買い付け・つみたて | 一括買い付け・つみたて | つみたて | つみたて |

| 損益通算・繰り越し控除 | できない | できない | できない | できない |

| 資産の引き出し | いつでも引き出せる | 18歳まで引き出せない | いつでも引き出せる | 原則60歳まで引き出せない |

| スイッチング・分配金再投資の扱い | 新規の購入とみなされ、非課税枠を消化 | 新規の購入とみなされ、非課税枠を消化 | 新規の購入とみなされ、非課税枠を消化 | 制限なし |

| 口座開設手数料・口座管理手数料 | 無料 | 無料 | 無料 | 口座開設手数料2777円(税込み)

口座管理手数料2004円~7000円程度(金融機関による) |

| 最低拠出額 | 制限なし | 制限なし | 制限なし | 月5000円から |

| 金融機関の変更 | 年単位で可能 | できない | 年単位で可能 | いつでも可能 |

| ほかの制度との併用制限 | つみたてニーサとの併用は不可 | 制限なし | ニーサとの併用不可 | 制限なし |

※上記表は、2018年1月現在の情報です。今後変更になる可能性があります。

ワケが分からない!

上記の表を見るだけでも

初めて見る人は

- 「種類が多すぎて、見る気にならない!」

- 「種類が多すぎて、やる気にならない!」

のではないでしょうか?

ごもっともです。

行動経済学でも、種類(選択肢)が多すぎると、

選択することをあきらめる人が多いことが知られています。

お寿司屋さんなどで、

- 松・・・3000円

- 竹・・・2000円

- 梅・・・1000円

と三種類並んでいれば、

誰でも選びやすいです。

(ちなみに、竹ばかり(中くらい)が売れるように誘導される性質が人にはあります)

どれがいいの?

よくある質問が

「だから結局、どれがいいの?」

というご質問です。

これも困ったことに正解がありません。

人によって、

- 好みが違う

- 条件が違う

- 資金額が違う

- 年齢が違う

- 家族構成が違う

という状態だからです。

また、投資ですから、

元本保証ではありません。

税制上はお得ですが、

それ以外のリスクは普通の投資と全く同じです。

キチンと勉強をされてから始めることをお勧めします。

投資ではほんの少しの知識の違いが、大きな金額差になるからです。

あえておすすめを挙げるなら?

それでも、あえておすすめの制度を挙げるなら

60歳まで加入できるイデコ(または企業型確定拠出年金)です。

何がおすすめかと言いますと、

非課税期間と

節税効果がもっとも大きいからです。

もちろん、これは「あえて挙げた」おすすめです。

実際には、複数の制度を併用したり

(しかし、面倒なので実際にする人は少ないでしょう。

お得な制度であっても、面倒だと結局しないのも、人の性質ではないでしょうか)

ライフスタイルなどによって、

個人の正解は異なります。

(投資に明快な正解はないかもしれませんが)

また、すでにまとまった資金がある方は、

上記制度では(つみたてなので)間に合わない可能性もあります。

(機会損失が生じる可能性が高いからですね)

その場合は、非課税制度ではなく、

通常の課税口座で投資をすることになるでしょう。

このように、正解は十人十色なのですね。

まとめ

今回は、非課税制度についてでした。

あなたの未来は、いまのあなたの資産形成が作ります。

各種の制度は、

お飾りではありません。

ほとんどの人が(どれかは)使えます。

なぜ政府がこのように、矢継ぎ早に投資制度を拡充させているのでしょうか?

その理由の一つは

「貯蓄から資産形成へ」(金融庁スローガン)

です。

ザックリ言うと、

政府は、これをきっかけに投資をしてほしいのです。

なぜ?

そうしないと老後に資産形成ができない人が大量に出る可能性があるからです。

(貯金ではお金が増えない時代だからですね)

金育研究所(広島県広島市にあります)では、

金融庁の金融リテラシー向上にあたる活動をしています。

当研究所ではそれを金育(お金の知識教育)と呼んでいます。

投資未経験者・初心者の方にも多くご利用いただいています。

金育研究所は、設立以来、何も金融商品・保険商品の販売・勧誘・斡旋は行っていません。

お金の知識教育を普及・向上させ、世の中を明るくすることが本旨です。

(企業・学校・団体などへも出張セミナーをさせていただきます)

どうぞお気軽にご利用ください。

金育研究所メニュー

投資セミナー

個別相談

個別相談 料金