Contents

退職金を上手に運用して、老後の生活を充実させる

会社員の場合、60歳で退職する会社の規定が多いようです。

さて、退職金というとまとまった資金ですので

できることなら上手に使いたいものです。

とはいえ、失敗は怖い・・・。

そこで、今回は失敗しにくい理想の退職金の運用方法を考えてみましょう。

イマイチパターン①徐々に使う

まずはあまりよろしくない退職金の使い方です。

それは、普通の貯金と一緒にして、徐々に消費していくパターンです。

当たり前ですが、貯金しているだけでは増えません。

せっかくの退職金が徐々に減って行っては、老後の生活不安が増してしまいます。

※ただし、投資の知識が一切なかったり、

貯蓄が充実している場合は、この①のパターンでも特に問題ありません。

大切なのは、下手に運用して大きく原資を減らさないことです。

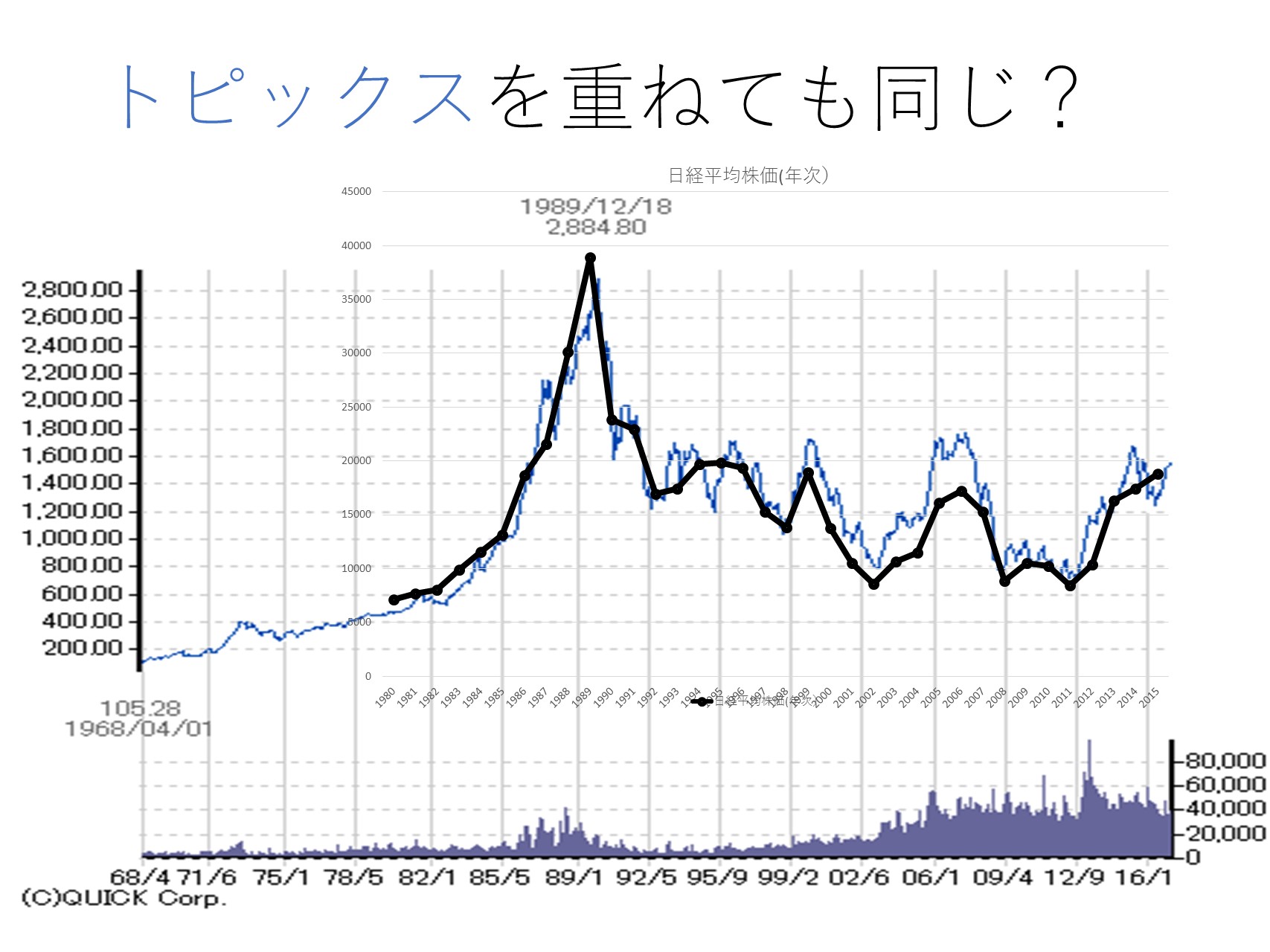

イマイチパターン②株式投資に回している

日本の個人投資家の半数以上は株式投資を行っていますが

株式投資は本来、ハイリスク・ハイリターンの金融商品です。

また、一つ一つの単元が高いこともネックです。

つまり、分散投資がしにくいのです。

そのため、金融危機などが発生すると、何年間も元本割れの状態が続くことがあります。

もちろん、一気に一獲千金を狙える点も魅力的ですが、

そのような勝負は現役時代に行うべきで、老後にすべきことではないと考えます。

現役世代なら、大きく損をしても、毎月安定した収入がありますし、

将来的に株価が上昇する可能性もありますから、株式はある程度可能性があります。

老後においては、万が一の事態を想定して、株式投資は敬遠すべきではないかと考えます。

退職金はいくら?

退職金は一般的に1000万円~2000万円が相場のようです。

もちろん、ある程度の上場企業などで要職についている場合は3~4千万円の場合もあります。

一見すると、退職金は魅力的な金額ですが

一般的に55歳から徐々に収入は下がっていくので、安心ばかりしてはおられません。

厚生年金はいくら?

厚生年金は、65歳から受け取れます。

それより早く受け取ることもできますが、手取りが減ります。

一般的な夫婦二人の場合、月平均で25万円程度というのが厚生年金の平均です。

これはずっと会社員生活を送っていた場合の金額です。

一方で、自営業者などの場合は基礎年金だけですので

一般的に毎月6万5千円程度です。

そのため、自営業者などはあらかじめ貯金を増やしたり、

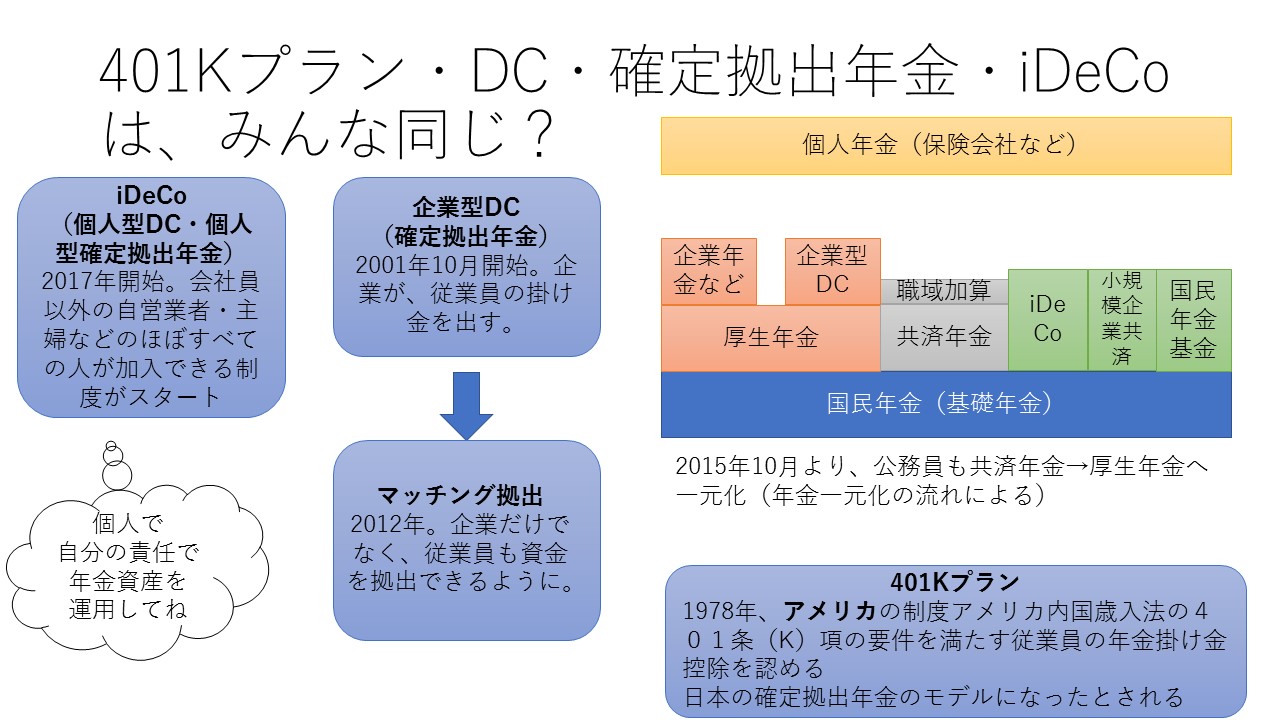

現役時代から個人型確定拠出年金(イデコ)で資産運用をした方が安心です。

65歳までは働かなくてはいけない?

60歳~65歳までは、再就職などをして、収入を確保することが必要です。

5年間貯金だけで乗り切るには、一般的に1500万円程度(年300万×5年)の貯金が必要ですので、

退職金が一気に消えてしまうことになりかねません。

せっかくの資産運用の原資が単純に消耗してしまうのは切に避けなければなりません。

必要な生活費はいくら?

それでは一般的な年金生活者の生活費はいくらでしょうか?

それは夫婦二人で毎月25万円です。

これは、最低限の生活を送る費用です。

厚生年金がちょうどこの最低限のラインの25万円とかぶっています。

そのため、老後資金を上手に運用できれば、一層の安定した生活を望めます。

もちろん、運用に失敗すれば余計な不安を抱えることになりますが。

理想のパターン①基本的な生活費は年金と貯金でカバー

まず、投資をするなら過度に収益を期待することは避けるべきです。

5年後や3年後に、私たちが望むようにマーケットが動いていることなどあり得ません。

焦って売買をすれば、悪い結果を招きやすくなります。

そのため、投資での収益をあてにした資金計画は立ててはいけません。

基本的には、年金と貯金だけでも最低限の生活が送れるように計画を立てます。

理想のパターン②平均利回り5%で運用する

平均の運用利回りは5%くらいを想定するのが無難だと思います。

短期的に2倍や3倍になる投資は避けるべきです。

それは、投資のリスクとリターンはおおむね比例するからです。

つまり、2倍になる可能性がある投資は半分になる可能性も秘めているのです。

このような短期的な値動きをするものは避けましょう。

長期で見て、5%くらいが現実的でしょう。

理想のパターン③原資は減らさない

ところで、老後の資産運用は現役時代と同じような目的でしょうか?

つまり「増やすこと」が目的でしょうか?

答えは「ノー」です。

現役時代は、増えた分だけ「生活費の補助として使う」のが理想だと考えます。

たとえば、原資が1000万円の退職金なら、

平均利回り5%であれば、毎年50万円の利益を生活費の補助として使うことが目標です。

もちろん、マーケットは毎年プラスになるワケではありませんので

マイナスになった年は、グッとガマンします。

具体的には貯金でカバーします。

こうすることで、原資の1000万円を減らさずに、老後の生活費を安定させる可能性が高まります。

まとめ

- 退職金は、徐々に消費するだけではもったいない

- 65歳までは年金が(基本的に)受け取れないので、働く

- 退職金は原資を減らさずに、運用益だけ使うのが一つの理想

急がば回れのインデックス投資

金育研究所では、Modern Portfolio Theoryを軸とした

合理的なインデックス投資の基礎から具体的な運用方法までを軸に

投資・資産運用の個別相談にて、ご提案しています。

投資をしたことがない人にもわかりやすく解説します。

また、未経験者・初心者に投資の基礎が学べる

投資の入門セミナーも定期的に行っております(有料)。

「投資が怖い」

「投資で失敗したくない」

「ハラハラドキドキしたくない」

「一攫千金ではなく、着実に資産を形成したい」

そんな方は、どうぞお気軽にご利用ください。

MPTに基づくインデックス投資の特徴

- 掘り出し物を探す必要がない

- 値段・値動きがわかりやすい

- 買い時と売り時に悩むことがない

- 短期的に売買しない

- ハラハラドキドキしなくて済む

- 長期投資・分散投資ができる

- 「個人の才覚は運用結果と無関係」

金育研究所メニュー

投資セミナー

個別相談

個別相談 料金

_001-250x250.jpg)

_001-1-250x250.jpg)