Contents

表面利回だけでなく、実質利回りに着目する

老後の安定した収入源として、様々な投資対象があります。

その中でも、目を引くのが、マンション投資です。

株式のように、無価値になる可能性が大変に低い反面(土地が残るから)、

購入単価が高く、普通の人にとってはハードルが高いのも現実です。

いったい、どのような点に注意すべきでしょうか。

マンション投資は利回りが高い?

現在は、マイナス金利政策の影響もあり

非常に低金利です。

そのため、預貯金で0.01%程度。

個人向け国債(固定3年)でも利回りは年0.06%程度です。

(100万円の場合、600円もらえる程度・・・)

そんな中、マンション投資では表面利回りが7%

という数字も見られます。

過去最低でも7%?

日本経済新聞の報道によると、不動産情報サイト「健美家」によると、

同社に登録された投資用マンション一戸(区分所有)の

2017年4~6月期の価格は、14年同期に比べて24%高い・・・とあります。

具体的には、1550万円(価格)です。

この場合、表面利回りは7・06%となっています。

「利回りが高い」という印象を抱きますが、

過去12年間の調査以来、過去最低の値になりました。

不動産投資の表面利回りとは?

さて、ここで気になるのが「表面利回り」という言葉です。

求め方は次の通り。

- 年間家賃収入(満室時)÷物件購入価格=表面利回り

通常、不動産業者はこの表面利回りを提示して営業します。

ですが、実際に投資家が得られる利回りは もっと低く なります。

不動産投資の実質利回りとは?

現実の不動産投資は、修繕費や税金との闘い・・・とも言われます。

それでは、実質利回りの求め方を見てみましょう。

- (年間家賃収入―諸経費)÷(物件購入価格+購入時の諸経費)=実質利回り

諸経費の中には、次のようなものが含まれます。

維持・修繕費

固定資産税

実質利回りは表面利回りよりどのくらい低い?

日経新聞の報道によりますと、

実際の実質利回りは、表面利回りより3割ほど低い傾向にあるようです。

もちろん、空室があるとさらに下がります。

仮に表面利回りが7%なら、実質利回りは4・9%前後・・・といったところでしょうか。

こうなると、企業年金連合会の運用利回りとほぼ同じラインと言えるかもしれません。

※個人的に、長期投資の平均利回りは5%程度が現実的ではないかと感じます。

不動産投資で売却益は望める?

投資では、最終的に金融商品を売却してみないと実際の損益は分かりません。

株式でも投資信託でも現物不動産でもこの点は同じです。

専門的にはキャピタルゲインと呼びます。

ところが、現代の日本では一般的に不動産投資ではキャピタルゲインは望めないようです。

日本の現状と未来

日本は今後、人口が減少していく可能性があります。

楽観的な意見でも、人口が維持される程度ではないでしょうか。

そのため、地価は下落傾向にあります。

つまり、買った時よりも(建物が劣化しているから)高く売れない、可能性が高いのです。

こうなりますと、最終的な利回りは、実質利回りよりも更に下落します。

不動産投資のリスク

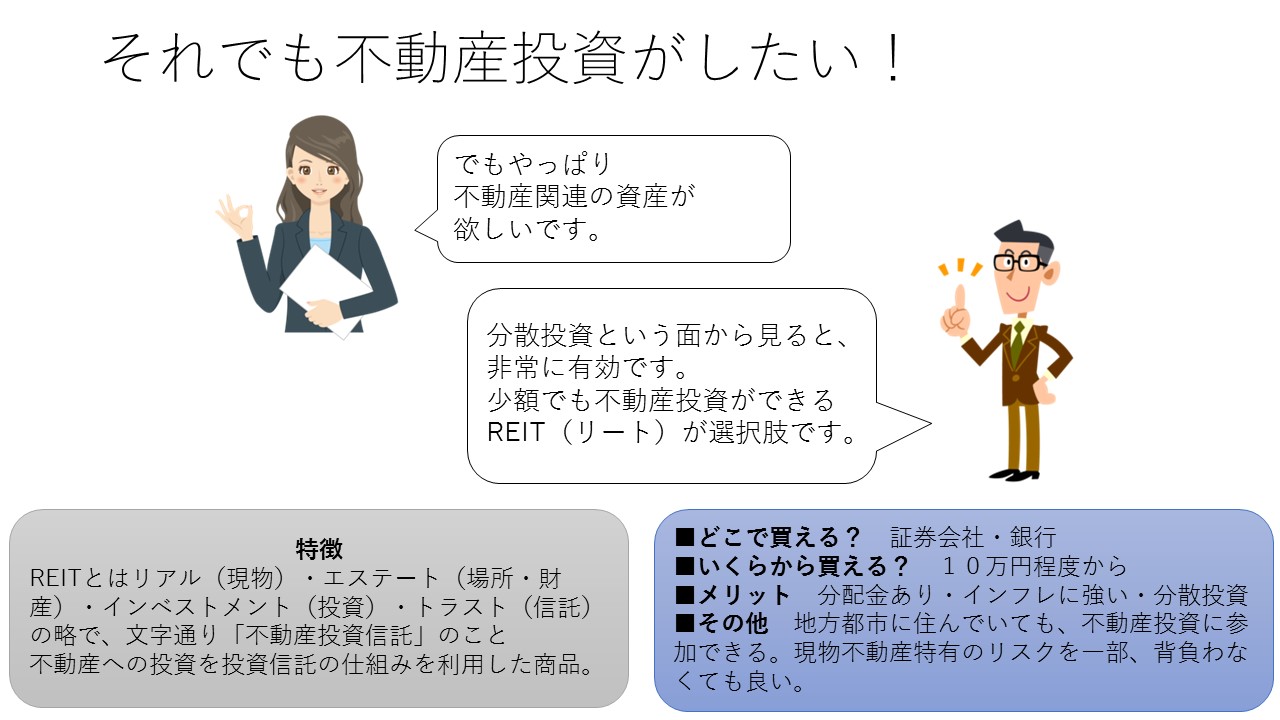

不動産投資のリスクとして、分散投資が難しいという点が挙げられます。

株式や投資信託ですと、投資対象が数千円~数十万円程度で購入できますので、

国の内外の資産に分散投資ができます。

良く知られていることですが、分散投資をすると、リスクを下げる効果が表れます。

ところが、不動産投資では、単価が高いので通常の人には分散投資が困難です。

また、マイホームをローンを組んで購入している人は更に注意が必要です。

資産配分で見ると、マイホーム&マンション投資で、資産の大半が不動産へ傾いていることがあります。

これは資産管理上、かなりリスキーと言わざるを得ません。

不動産投資は専門家へ相談してみる

とはいえ、不動産投資は必ず失敗する訳ではありません。

もし必ず失敗するなら、町にはマンションが一軒もないことになります。

上手に投資をすれば、マンション投資でも安定した利益が望める可能性があります。

そこで登場するのが不動産投資の専門家です。

※ちなみに私は不動産投資の専門家ではありません。インデックス投資の専門家です。

もしも本気で不動産投資をお考えの場合は、

複数の不動産投資の専門家へ「お金を払ってでも」相談すべきだと思います。

これは、株式投資でもインデックス投資でも、その他の投資でも同様です。

外部の知見を有料で利用するのは、欧米では当然のことです。

また、その方が最終的なリターンが大きくなることが望めれば相談費用も元が取れます。

気をつけたいのが、無料で相談に乗ってくれる「売り手」サイドの意見ばかり聞かないことです。

(売り手が良いことばかり言うのは、当たり前)

常に中立・公正な意見と比較することが望ましいです。

まとめ

- マンション投資の表面利回りは7%程度

- 実質利回りは5%程度

- 売却時には、損失が出ることを想定して、計画を立てる

- 外部の第三者の知見も参考にする

_001-250x250.jpg)

_001-1-250x250.jpg)