分離定理とは

こんにちは。

広島のファイナンシャルプランナー、金融教育研究所の佐々木裕平です。

広島県の緊急事態宣言も解除され、徐々にではありますが、日常の回復が近づいてきている気がします。

「お金の教養 公開講座」も、6月から徐々に再開していこうと思っています。

さて、金融経済学の中に「分離定理」なる言葉が存在します。

これはいったい、何なのでしょうか。

硬い表現では、「分離定理とは、投資家の効用(効用無差別曲線の形状)とは無関係に、リスク資産の銘柄構成が同じになることを差す」となります。

何のことなんでしょうか。

じつはこれ、投資家の最適ポートフォリオを組む時のカギになる、考え方なのです。

まず、投資家の効用(効用無差別曲線の形状)とは、早い話が、投資家が「私はこういうのが好き!」というのを等高線のようなものをグラフ上に引いたものです。

ただ、困ったことに、これはあくまでもイメージです。

現実に、個人個人の頭の中の投資家の効用(効用無差別曲線の形状)を計ることはできません。

理論上の概念に近いのかもしれません。

ただ、投資家の効用(好き嫌い・満足度)自体はふんわりと分かります。

例えば、リスク許容度ですね。

この場合のリスクとは、期待リターン(リターンの平均値のこと)が散らばる幅(リターンの標準偏差のこと)のことを差しています。

つまり、一年間に、どれくらい損を許せるのか? を事前に表明することはできます。

もちろん、金融危機時には損失回避性という困ったクセが働いて、冷静な時に想定していたリスク許容度なんて、頭から消え去ってしまうこともあるかも、しれませんが。

また、iDeCoなどでしたら、本人が望む期待リターンから、投資家の効用をふんわりと推し量ることもできるかもしれません。

つまり、投資家の効用は、早い話が十人十色、千差万別なのですね。

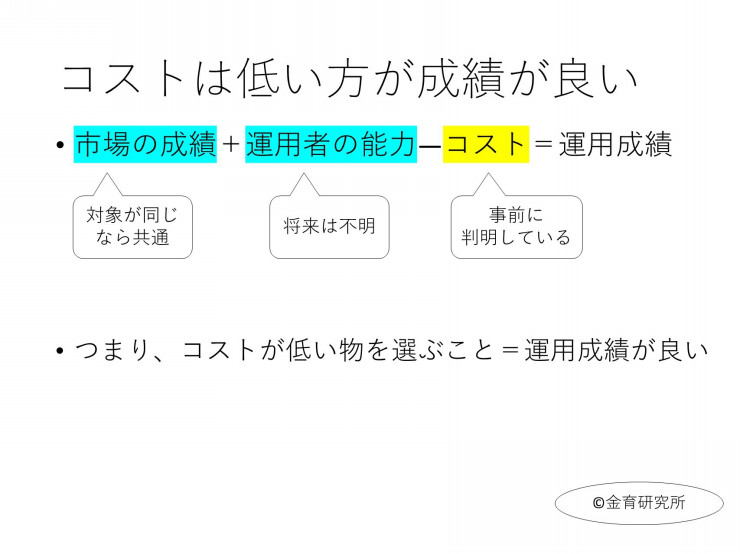

それに対して、分離定理ではリスク資産の銘柄構成が同じです。

これはつまり、接点ポートフォリオとも呼ばれる、インデックス・市場平均が理論上は、世界中の投資家、誰にとっても共通、ということです。

だから、後は、投資家の効用に基づいて、リスク資産と安全資産の比率を変化させることで、理論上は、すべての投資家に最適なポートフォリオを提案・選択できるはず、となります。

それがつまり、「分離定理とは、投資家の効用(効用無差別曲線の形状)とは無関係に、リスク資産の銘柄構成が同じになることを差す」わけですね。

うーん。痺れる内容です。

それではまた。

_001-250x250.jpg)

_001-1-250x250.jpg)