Contents

積立nisaについて、分かりやすく解説します。

2018年の1月から、新しい投資の非課税制度が始まりました。

その名も つみたてニーサです。

どのようなメリット・デメリット・注意点があるのでしょうか?

スッキリとまとめてみましょう。

※つみたてニーサは投資です。

名前は可愛い(?)ですが

損をするリスク・元本割れなどは

通常の投資と同様です。

思いがけない損失を防ぐためにも、

投資を始める際には、基礎からしっかりと学んでおくことが重要です。

①積立nisaの概要

積立nisaとは、つみたて専用の投資非課税制度です。

- 投資によって得られた売却益・分配金などの運用益が非課税になる

- 非課税投資枠は年間40万円まで非課税期間は20年間

- 累計800万円(20年間×40万円)までが非課税で運用できる

ちなみに、この制度は20歳以上であれば活用できます。

②どんなふうに積み立て投資できるの?

つみたてニーサの特徴は、やはり積立投資に徹しているところです。

- 一度にまとまった金額は投資できない!

- 定期的に継続して金融庁指定の「投資信託」を(自分で選択して)購入する

- 購入頻度は金融機関によって異なります・・・毎月・二か月に一度・ボーナス時のみ など

(投資信託とは、複数の金融商品がパッケージ化された商品です)

③つみたてニーサのメリットは?

通常の証券会社の投資口座で投資をしますと、

利益には税金がかかります。

※通常時は、20.315%の税金がかかります。

一例:利益が1万円なら、およそ2000円の税金がかかります。→手取りはおよそ8000円になる。

ですが、つみたてニーサでは、非課税です。

その他にもメリットはあります。

- 非課税期間が20年間と長い!

- いつでも払い出しが可能!(これはデメリットにもなり得ますが・・・)

④つみたてニーサのデメリットとは

- 買い付け方法がつみたて形式しかない。

そのため、すでにまとまった資金のある方には

少々使いにくい制度と言えるでしょう。

まだまとまった資金のない方には適しているかもしれませんが。

- 非課税枠が年間40万円と少ない

- 損益通算ができない

- 繰り越し控除ができない

- 所得控除の対象ではない

特に、所得控除の対象外ですので、

節税制度を最大限に活用したい方は、確定拠出年金(企業型や個人型)を

優先すべきでしょう(原則:60歳まで出せないなどの制約もありますが)。

⑤積立ニーサの注意点とは?

- 今年未使用の枠は翌年に繰り越せない

一例:2018年に何も買わない場合、40万円の非課税枠は消滅する

2019年に40万円+40万円で80万円の非課税枠にはならない、やっぱり40万円の枠だけ

- 積立ニーサとニーサは どちらか一方しか選べない

※一年おきに切り替えることは可能

- 積立ニーサとニーサの間で金融商品の移動(ロールオーバー)はできない

- 分配金の再投資は新規買い付けとみなされる

※例えば、非課税枠40万円を使い切っている場合は、

その枠内での分配金の再投資はできない。

その他の投資非課税制度との比較まとめ

※下の図表は2018年1月時点の内容です。

今後、法改正などで変更になる可能性があります。

| ニーサ | ジュニアニーサ | つみたてニーサ | イデコ(個人型確定拠出年金) | |

| 利用できる人 | 日本に住む20歳以上の人 | 日本に住む20歳未満の人 | 日本に住む20歳以上の人 | 60歳未満の国民年金または厚生年金保険の被保険者 |

| 運用管理者 | 本人 | 親権者等 | 本人 | 本人 |

| つみたて時税制 | 所得控除の適用なし | 所得控除の適用なし | 所得控除の適用なし | 全額所得控除 |

| 運用中の非課税 | 5年間運用益非課税 | 5年間運用益非課税 | 20年間運用益非課税 | 70歳まで運用益非課税 |

| 払い出し時の税金 | 課税されない | 課税されない | 課税されない | 元本を含めて原則課税(ただし、退職所得控除または公的年金等控除の対象) |

| 非課税投資枠(年間) | 120万円 | 80万円 | 40万円 | 会社員・自営業者などの属性により、14.4万円~81.6万円 |

| 非課税累計投資枠 | 600万円 | 400万円 | 800万円 | 上限なし |

| 投資対象商品 | 上場株式(ETF/REIT含む)投資信託 | 上場株式(ETF/REIT含む)投資信託 | 金融庁指定の投資信託・ETF | 定期預金・保険・投資信託 |

| 新規に投資できる期間 | 2014年から2013年 | 2016年から2023年 | 2018年から2037年 | いつでも |

| 投資方法 | 一括買い付け・つみたて | 一括買い付け・つみたて | つみたて | つみたて |

| 損益通算・繰り越し控除 | できない | できない | できない | できない |

| 資産の引き出し | いつでも引き出せる | 18歳まで引き出せない | いつでも引き出せる | 原則60歳まで引き出せない |

| スイッチング・分配金再投資の扱い | 新規の購入とみなされ、非課税枠を消化 | 新規の購入とみなされ、非課税枠を消化 | 新規の購入とみなされ、非課税枠を消化 | 制限なし |

| 口座開設手数料・口座管理手数料 | 無料 | 無料 | 無料 | 口座開設手数料2777円(税込み)

口座管理手数料2004円~7000円程度(金融機関による) |

| 最低拠出額 | 制限なし | 制限なし | 制限なし | 月5000円から |

| 金融機関の変更 | 年単位で可能 | できない | 年単位で可能 | いつでも可能 |

| ほかの制度との併用制限 | つみたてニーサとの併用は不可 | 制限なし | ニーサとの併用不可 | 制限なし |

まとめ

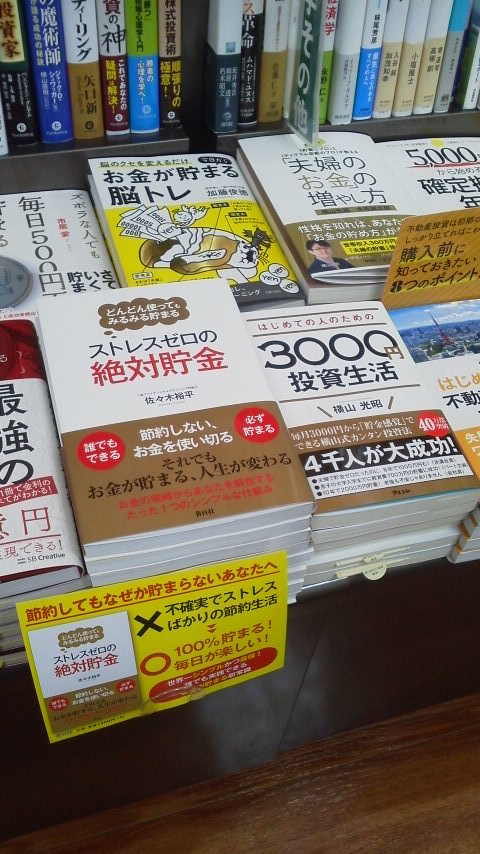

積立ニーサは、現時点でまとまった資金のない方や、

確定拠出年金に年齢的な問題で加入できない方に向いているといえるかもしれません。

ただ、それは、制度の使いやすさという点で「向いているかもしれない」、というだけです。

内容は通常の投資とほぼ同様です。

損をする可能性などは、従来と変わりません。

非課税制度だから元本保証などということはありません。

投資対象が適切でなければ、

資産形成がうまくいかない可能性が高まります。

投資についての経験が浅い方や

まったく知識がない方は、基礎から学ばれることをお勧めします。

大きく損をしてから学ぶよりも、

先に学んでおくことは、立派な対策だと感じます。

_001-1-250x250.jpg)