Contents

株式投資の分散効果と、企業の賞味期限

今回は、株式投資について見てみましょう。

そもそも株式投資とは、個別の国内企業の株式を購入することを指します。

確かに、外国の個別株式を購入することもできますが、

国内の個人投資家がやっている投資!

と言えば、圧倒的に1位は個別の国内株式なのです。

人口の17%にあたる2000万人近くが行っていると推測されます。

100万円の予算で勝利することができるか?

結論から言いますと、可能性はあります。

ですが、現実的には厳しい・・・と言わざるを得ません。

そのポイントは分散効果と、企業株価のピーク期間(賞味期限)にあります。

株式投資の分散効果は何社から発生するか?

投資の基本は分散投資です。

卵を一つのカゴに盛っていると、落とした時に大損してしまいますから、分散しましょう、ということですね。

そのため、一般的に投資では、分散投資をすることが重要な条件の一つです。

ですが、株式は、高いものでは数十万円するものもあります。

分散効果が発生するといわれる50社を購入すると、2000万円近くの費用が必要になることもあります。

個別株式は、一般的な投資家には分散しにくい投資対象なのです。

一攫千金を狙うなら、株式で分散投資はナンセンス?

個別の株式投資のだいご味は、やはり値上がり益です。

現実として、1年間や数年間で株価が100倍になることが、過去にありました。

例えば、100万円投資をしたら、数年後に1億円になっている・・・

そんなジャパンドリームが詰まっているのですね。

このジャパンドリームをかなえるには、資金を分散させると、可能性が薄まります。

可能性の高いところに、一点集中させることで、夢の可能性が高まるからですね。

しかし、これではリスクが大きくなりすぎてしまいます。

究極の分散投資は投資信託

その反対として、分散効果を出しやすいのが、投資信託です。

例えば日経平均株価と連動する投資信託(インデックスタイプ)なら

225社に分散投資したのと同じことになります。

分散効果という面では、投資信託の右に出る金融商品はないのではないでしょうか。

その反面、短期間で100倍になることはありません。

残念ながら。

投資信託なら100円から分散投資効果が発生する

一昔前は1万円前後で買うのが一般的でしたが、

2017年10月現在では、大手証券会社では100円で買うことができます。

10年後には10円になるかも?

株式の2000万円と比べると、大きく差がありますね。

企業の賞味期限は30年?

さて、企業の株価のピーク、または旬というものは短いものです。

一昔前のプロ野球の球団は、鉄道会社がメインでした。

今のメインは、IT企業です。

ソフトバンクやDNA,楽天などがそうですね。

これらを見ると、企業には賞味期限があることが分かります。

20年前のベストテン

例えば、20年前の時価総額上位は

- NTT

- トヨタ

- 東京三菱銀行

- 住友銀行

- 第一勧業銀行

- 富士銀行

- 日本興業銀行

- 三和銀行

- 松下電器産業

- 野村證券

でした。

今から見ると「なにそれ?」という感じです。

銀行が多く、ITなんてNTTを除くと皆無です。

2017年のベストテン

一転して、現在です。

- トヨタ

- NTT

- ソフトバンク

- 三菱UFJ

- NTTドコモ

- KDDI

- JT

- キーエンス

- ゆうちょ銀行

- 任天堂

顔ぶれが違いますね。スマホなどの通信・IT系が上位に来ています。

ということは?

いま、これらのIT系を買っていると

10年後、20年後には???

うーん、どうでしょうか。

20年後のベストテンがあらかじめ分かれば大金持ち間違いなしなのですが・・・。

こればかりはわかりませんね。

まとめ

- 株式投資には一攫千金の夢がある

- 分散投資には株式は向いていない

- 株式は入れ替わりが激しい

インデックス投資について

さて、そんな目まぐるしくも一攫千金のチャンスのある株式投資とは違うタイプの投資もあります。

それがインデックス投資です。

インデックス投資は、つみたてニーサや確定拠出型年金にも使える

とても合理的な投資方法です。

あまり聞いたことがないけれど?

名前としては、あまり耳なじみがないかもしれませんが、

世界標準の投資方法です。

個人以外にも、年金機構や政府系ファンドなどが採用しています。

従来の個人投資家には、個別株の売買などの限定的な投資手法しかなく

大きな金融機関などが行う、効率の良い投資方法はできませんでした。

けれども、インターネットやコンピューターの高度化がすすみ、

投資信託と呼ばれる金融商品は、劇的に進化しました。

その結果、今では誰でも金融機関と同じような投資ができるようになりました。

しかし、今のところ、それらの新しい投資方法は誰もが知っているほどには普及していないのです。

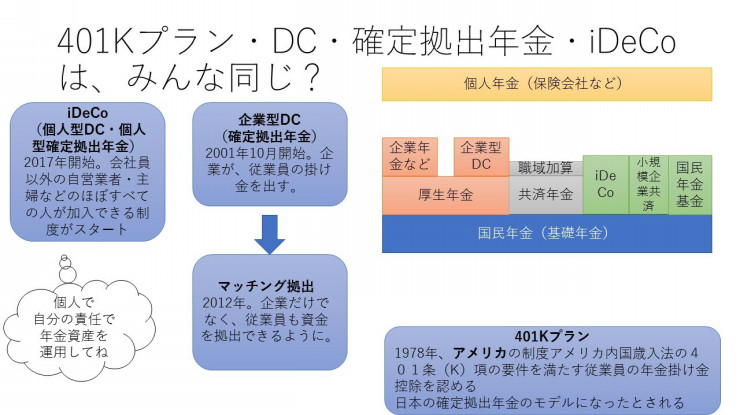

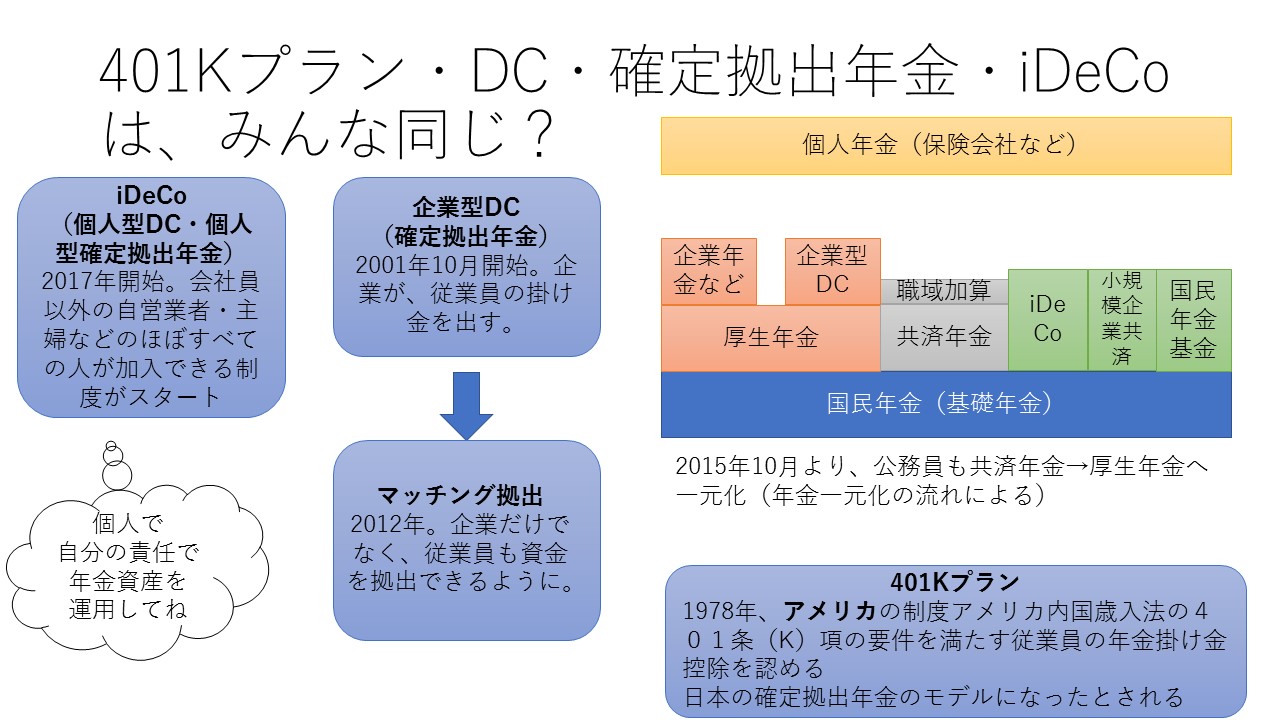

確定拠出年金やつみたてニーサでもできます。

それをさらに使いやすく、利益を上げやすい(非課税制度)ようにしたのが

つみたてニーサや確定拠出年金です。

一攫千金の投資ではなく、着実な資産形成に向いています。

(投資ですから、損をする可能性があります。常にプラスになる投資は、預貯金などを除いてありません)

ですから、つみたてニーサの推奨銘柄の9割近くはインデックス投資信託です。

同じように利益が出たとしても、

投資では、1%のパフォーマンス・コストの差が、

最終的には大きな大きな違いになってきます。

(数百万円以上になることがあります)

合理的に資産形成をされたい方は、ぜひどうぞご利用ください。

急がば回れのインデックス投資

金育研究所では、Modern Portfolio Theoryを軸とした

合理的なインデックス投資の基礎から具体的な運用方法までを軸に

投資・資産運用の個別相談にて、ご提案しています。

投資をしたことがない人にもわかりやすく解説します。

また、未経験者・初心者に投資の基礎が学べる

投資の入門セミナーも定期的に行っております(有料)。

「投資が怖い」

「投資で失敗したくない」

「ハラハラドキドキしたくない」

「一攫千金ではなく、着実に資産を形成したい」

そんな方は、どうぞお気軽にご利用ください。

MPTに基づくインデックス投資の特徴

- 掘り出し物を探す必要がない

- 値段・値動きがわかりやすい

- 買い時と売り時に悩むことがない

- 短期的に売買しない

- ハラハラドキドキしなくて済む

- 長期投資・分散投資ができる

- 「個人の才覚は運用結果と無関係」

金育研究所メニュー

投資セミナー

個別相談

個別相談 料金

_001-250x250.jpg)

_001-1-250x250.jpg)