Contents

老後に必要な貯金は、最低でも1000万円?

老後に必要なお金はどのくらいかかるのでしょうか?

本日は、少子高齢化・社会保障費・税金増加、公的年金減少などの面から

現実的な数字を見ていきたいと思います。

夫婦二人&持ち家のケース

夫婦二人で生活するのに、最低でも毎月24万円ほどお金がかかります。

余裕ある生活を送るのには、毎月35万円が必要です。

退職年齢を65歳として、平均寿命を90歳に仮定します。

つまり、300か月生活するお金が必要なのですね。

すると、

- 最低限の生活→24万円×300か月=7200万円

- 余裕ある生活→35万円×300か月=1億500万円

となります。

もちろん、これを貯金で賄うのは通常、無理です。

年金はいくらもらえるの?

およそ7000万円から1億円が必要・・・と言われても、

普通は用意できません。

なにしろ、平均年収が450万円の時代ですから、

65歳までに2億円の収入です。

2億円の収入の場合、収入の半分近くを毎月貯金しないと、

1億円が貯まりません。

これは事実上、不可能な数字と言えるでしょう。

そこで助かるのが、年金です。

一体、年金はいくらくらいもらえるのでしょうか。

夫が会社員で妻が主婦だった場合、

一般的に、65歳から年間260万円程度が支給されます。

年金との差額で足らないのはいくら?

年金が毎年260万円出ますので、

- 90歳までの年金額→260万円×25年=6500万円

かなり出ますね。

そうなりますと、

最低限の生活費用が7200万円でしたから、

- 7200―6500=700万円

となります。

つまり、最低限の生活を送るのに、会社員の方の場合は

貯金が最低でも700万円は準備しておきたいところです。

ゆとりある生活には、いくら?

では、ご夫婦でゆとりある生活を送るには?

- 1億500万円―6500万円=4000万円

つまり、4000万円の貯金が必要・・・ということですね。

独身の場合はいくら?

独身の場合を見てみましょう。

- 最低限の生活→毎月20万円×300か月=6000万円

- ゆとりある生活→毎月30万円×300か月=9000万円

となります。

二人で生活するのに比べて、少々割高になる傾向ですね。

会社員の場合、年金が180万円出るとしますと、

- 180万円×25年=4500万円

そのため、独身の場合

- 最低限の生活には老後に必要なお金が1500万円

- ゆとりある生活には、老後に4500万円

となります。

こちらもやはり、独身の方が割高ですね。

シミュレーションの落とし穴

しかし、上記のシミュレーションには穴があります。

それは、年金の減少と各種社会保障費の増加+税金の増加

が抜けているのです。

(もっと言えば、物価の上昇も抜けています)

つまり、手取り額が減ってしまうので

シミュレーションよりもたくさんの老後資金が必要なのです。

どうして年金が減るの?

背景にあるのは、少子高齢化です。

日本では、女性の社会進出が活発になっています。

これは良いことなのですが、

どうしてもそれに応じて子供の出生率が低下していきます。

このために、子供の数が減る、少子化という現象が進みます。

また、医学の進歩によって、

平均寿命が延びます。

そのため、高齢者の数がどんどんと増えていきます。

つまり、現役世代が減って、高齢者が増える、というわけですね。

これを少子高齢化と言います。

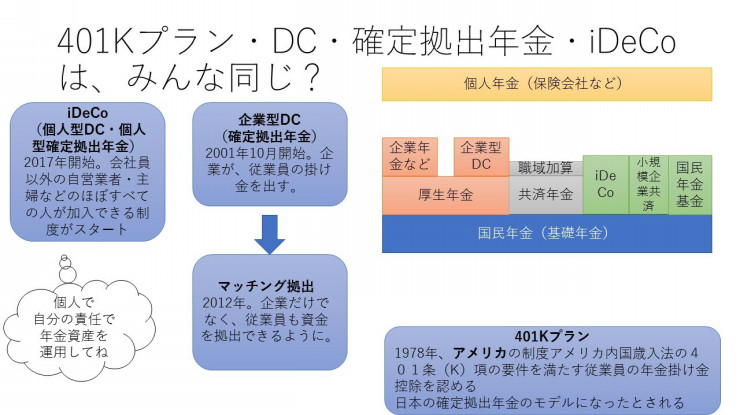

年金の仕組み

そんな少子高齢化の社会で年金はどうなるのか?

そもそも年金は、高齢者になって働くことができなくなり

収入がなくなっても生活していけるように、

国が国民の老後の生活を保障するために支給する

毎月の生活費のことを指します。

(正確には公的年金と言います)

その年金は、誰がお金を出しているのでしょうか?

それは、現役世代です。

- 2000年当時→1人の老人を4人の現役世代が支えている

- 2025年→少子高齢化により、1人の老人を二人の現役世代が支える

以前は、少子高齢化が顕著ではなかったので、

一人一人の負担が軽かったのですが、

今後はそうもいきません。

税金が増えます

高齢者が増えたといっても、

年金をがくんと減らすのはむつかしいですね。

そこで税金を上げます。

この場合は、消費税を上げることが一般的です。

でも消費税は高齢者も等しく払いますから、

結局手取りが減ります。

実質的に年金が減るのと同じことですね。

自分のことは自分でやる時代になりました

このような状況の中で、何もしないと

実質的にお金が足らない状況が起こります。

そこで、欧米では年金以外に、

自分で自分のプライベート年金を作ることが一般的です。

方法は、投資です。

投資と聞くと、怖いと思いますが、

正しく・合理的に理解すれば、そんなに恐れる必要はないのではないでしょうか。

そもそもそんなに危険なら誰もしません。

投資には、非合理的な投資と、合理的な投資があるのです。

多くの方がイメージする投資は、

ほぼ非合理的な投資ではないでしょうか。

間違った投資は危険ですが、

合理的な投資は、資産形成に向いています。

これからは、自分の資産形成・資産運用は年金だけでなく

自分で準備する時代になったのです。

まとめ

- シミュレーション上は1000万円ほどの老後資金が最低限必要

- 加速する少子高齢化社会では、自分年金を自分で用意しておくことが必要

投資専門のFP事務所

金育研究所では、合理的な資産形成・運用のご相談を承っております。

お気軽にご相談ください。

金育研究所メニュー

投資セミナー

個別相談

個別相談 料金

_001-250x250.jpg)

_001-1-250x250.jpg)