Contents

ETFの秘密を具体的に解説します

このところ、新聞やテレビで「ETF」という単語を耳にするようになりました。

一体何のことなのでしょうか?

どうやら新しい投資の用語のようですが

「詳しくは良くわからない」

と言う人が大半ではないでしょうか。

ですが、その内容は、じつはとってもシンプルなのです。

上手に使いこなすことができれば、投資信託よりも低コストで、

株式よりもリスクを低く抑えることもできそうです。

今回は、より具体的に、証券コード1306「トピックス連動型上場投資信託」をピックアップして分かりやすく解説します。

ちなみにあなたが1306を買っても、私には一円も入りませんのでご安心ください。

解説に適しているから紹介するだけです。

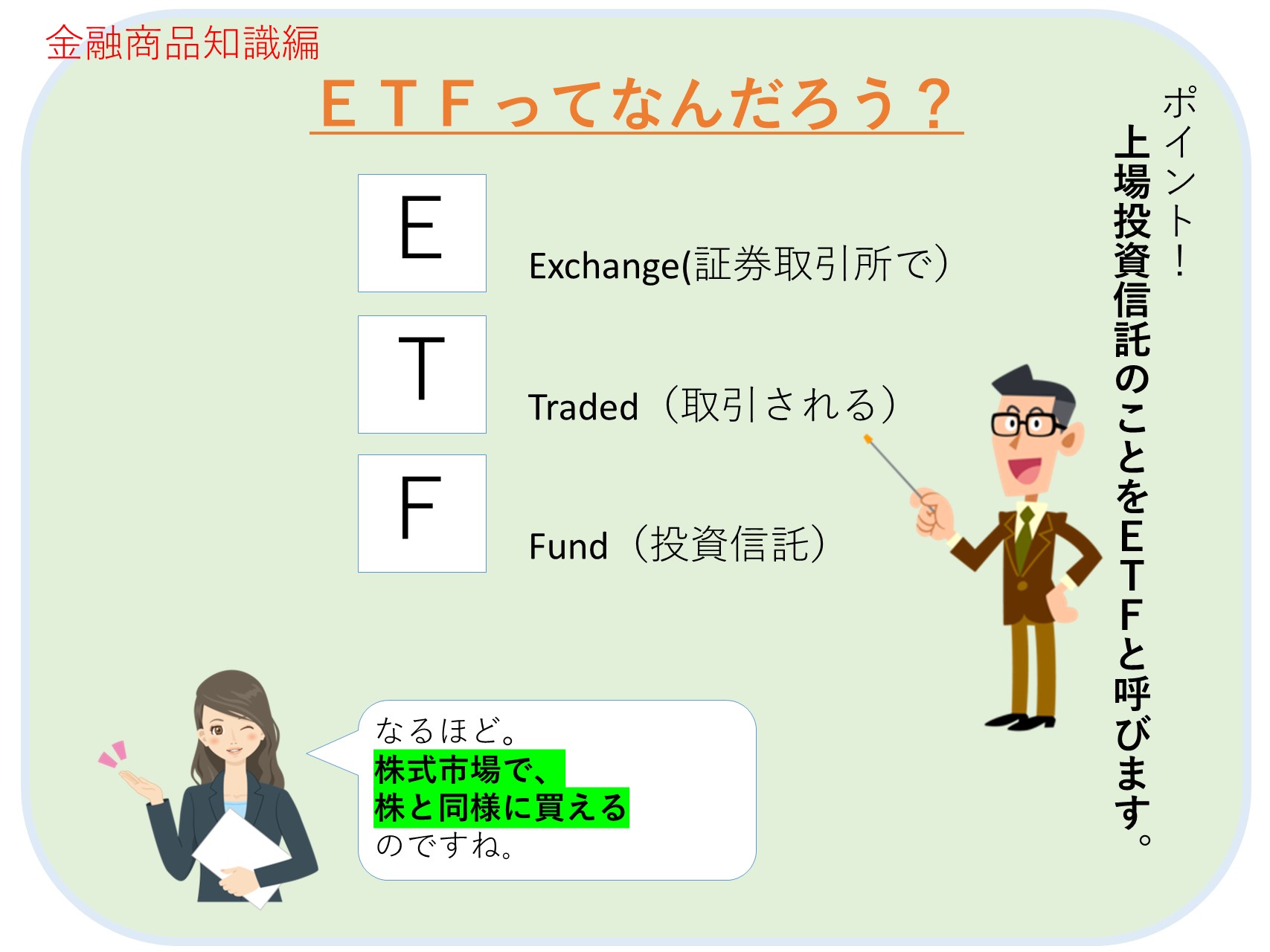

そもそもETFって何のこと?

ETFという横文字だけ見ると、

「FXの仲間かな?」

といぶかしげな想いを抱く方も多いのが事実ですが、

じつはETFとは投資信託の一種です。

では、普通の投資信託とは何が違うのか?

それは、場所が違います。

じつは普段あなたが目にする証券会社や銀行で販売している投資信託は上場していません。

ですから、正確には、それらの投資信託は非上場投資信託と呼びます。

そして、ETFとは、東京証券取引所に上場しています。

そのため、上場投資信託とも呼ばれます。

で、この上場投資信託を英語にすると、エクスチェンジ・トレーデッド・ファンド(Exchange Traded Fund)となるワケです。

もうお分かりですね。この英単語のそれぞれの頭文字をとるとETFになるワケです。

ここまでのまとめ

ETFとは上場投資信託を英語にして、その頭文字を取ったもの、つまり、上場している投資信託のこと

ETFと投資信託の違いは何?

「なーんだ、ETFって上場している投資信託のことかー」

と、ちょっとがっかり?した人や、思わずヒザをたたいてしまった人もいるかもしれません。

では、次に、ETFと普通の非上場投資信託の違いについて見てみましょう。

大きく異なっている点がいくつかありますので、そこから見てみましょう。

・ETFはどこの証券会社でも買える

・ETFは信託報酬が安い

・ETFは特別分配金がない

・インデックスタイプのファンドしかない

この4点が大きく違うところです。

どれをとっても、非上場投資信託よりも優れています。

詳しくは後述していきますが、

先にインデックスタイプのファンドしかない、というポイントを理解しましょう。

ここにETFの肝があるからです。

ここまでのまとめ

ETFにはインデックスタイプのファンドしかない

ETFにインデックスタイプのファンドしかないってどうゆうこと?

「インデックスって何?」

インデックスというのは、ここでは色々な経済指標を指します。

ここでいう経済指標とは

・日経平均株価

・TOPIX

などのことです。

上記二つは、日本の平均株価を表す経済指標として良く使われています。

今回は解説を分かりやすくするために、トピックスに焦点を当てて考えてみましょう。

そして、最初に少し触れましたが、証券コード1306「トピックス連動型上場投資信託」をピックアップして分かりやすく解説します。

・TOPIXとは、東京証券取引所第一部に上場している株式の平均点のようなもの

まず、これを理解してください。

東京証券取引所の1部にはおよそ2000社の株式が上場していますが、その平均点のようなものをトピックスと呼びます。

これを見ると、平均点(のようなもの)ですから、全体の勢いの目安になりますね。

目安、つまり、モノサシであり、むつかしく言うと指標です。

で、経済の勢いを表す指標ですから、経済指標といいます。

で、その指標を英語にするとインデックスと言います。

ですから、インデックスとはこのように経済指標を表している存在なのです。

そして、有名なインデックスがトピックスです。

そして、そのトピックスを商品化したものが上場している投資信託の証券コード1306「トピックス連動型上場投資信託」というわけです。

ちなみに、投資信託とは、様々な金融商品をパッケージに入れたような商品です。(お楽しみ袋・定食・寄せ集め・学校のクラス、のようなイメージです)

ここまでのまとめ

インデックスとは「経済指標」のこと。

証券コード1306「トピックス連動型上場投資信託」ってなに?

それでは、ここで例として証券コード1306「トピックス連動型上場投資信託」を解説します。

これは別に、この銘柄を買いなさい。

というワケではありません。

単に、説明に適しているから紹介するだけです。

あなたが仮にこれを買っても、私には一文の得になりませんので、その点もご安心ください。

まず、1306の名前は、トピックス連動型上場投資信託ですね。

これはもう字のままの内容です。

つまり「東京証券取引所第一部に上場しているおよそ2000社の株式の平均点のようなもの(=トピックス)の値動きに連動する上場投資信託(=ETF)ですよー」

という商品です。

ものすごく乱暴に言うと2000社の株式が入った投資信託です。

いかがですか?

分かりやすいですね。

そう、この分かりやすさも、ETFの魅力なのです。

だから最近、人気があるのです。

1306の場合、TOPIXですから、いつでも誰の目でも確認できます。

公の存在(経済指標)を商品化しているのです。

ですから値動きも分かりやすいです。

もちろん、短期的に、今日明日どうなるかなんて誰にもわかりません。

ですが、長期的な期間で見てみると、安い時期と高い時期がまるわかりですね。

↓の図の青い線がトピックスです。黒い線は日経平均株価です。

ちなみに、安い時期が買い時で、高い時期が売り時です。

ここまでのまとめ

ETFは経済指標(インデックス)そのものだから、値動きが分かりやすい

ETFのメリット

それでは、値動きが分かりやすい以外のメリットもご紹介しましょう。

・ETFはどこの証券会社でも買える

・ETFは信託報酬が安い

・ETFは特別分配金がない

この3つでしたね。

まず、ETFは、上場している投資信託ですから、どこの証券会社でも買うことができます。

反対に、普通の投資信託である非上場投資信託は、証券会社ごとに取扱いが異なります。

先ほどと同じ図ですが、もう一度確認しましょう。

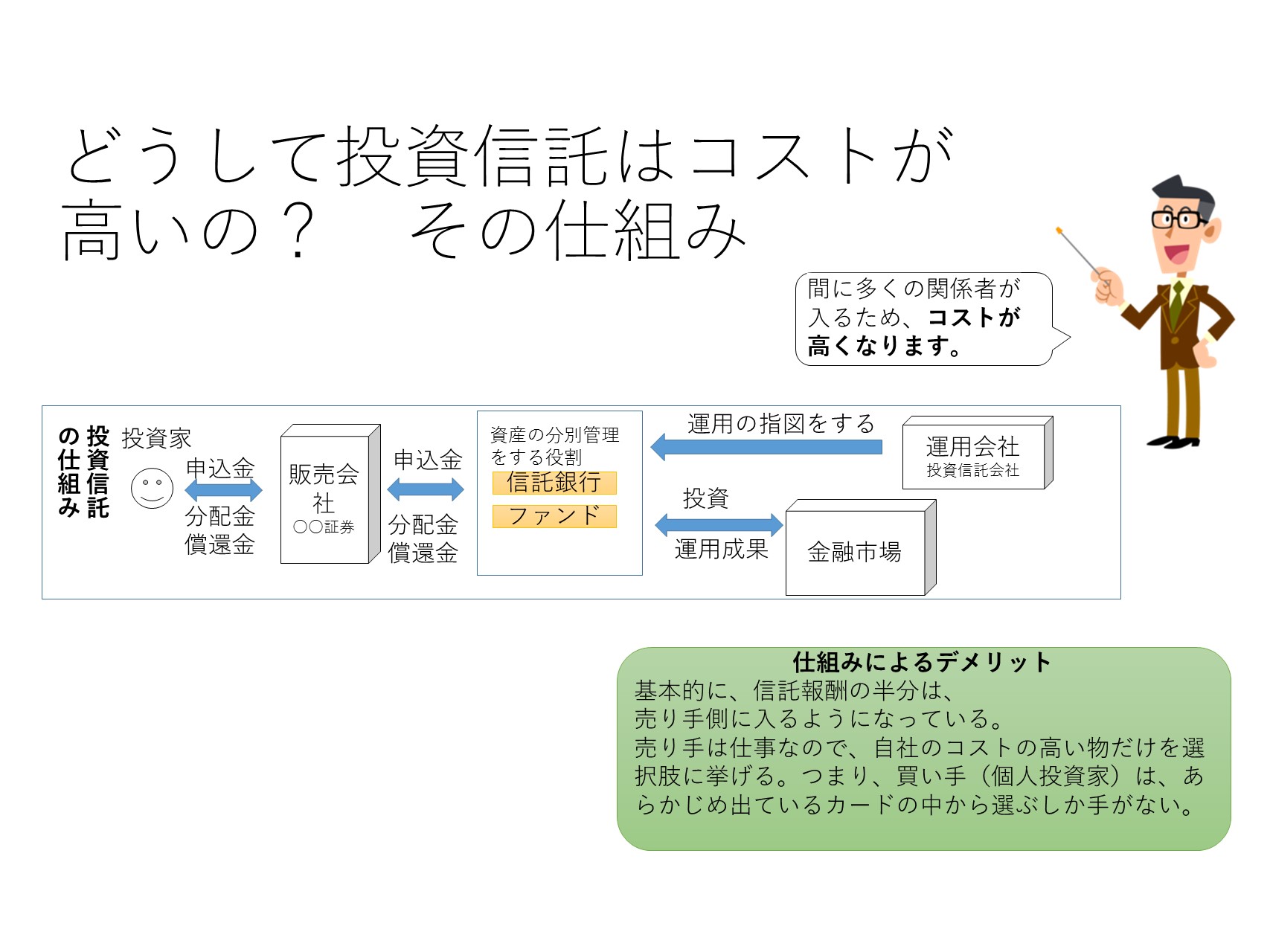

そして、ETFは信託報酬が安いのが特徴です。

信託報酬というのは、投資信託を持っている間、毎日引かれていくコストのことです。

投資家が負担しますから、低い方が良いのは当然の話です。

・一般的なETFの平均信託報酬は年間0.1%

・一般的な投資信託の平均信託報酬は年間11.3%

これらの差はわずかに思えますが、長期間運用すればするほど大きな差になってきます。

上記の図のように、わずかな違いが、大きな違いとなるのです。

そして、ETFの分配金には、特別分配金がありません。

特別分配金は、元本払い戻し金のことです。

複利効果を遮る余計な分配金です。

非上場投資信託の毎月分配型投資信託などに多く見られます。

また、非上場投資信託では、運用成績が悪いと普通分配金が出なかったりもしますが、ETFでは基本的に出ます。

なぜでしょうか?

それは、ETFのルールとして、配当などの分配金の原資は全て投資家に還元すべし! という決まりがあるからです。

分配金の点でも、ETFが優れています。

ですから、最近、話題になっているのです。

更にご自分で勉強をされたい方には、こちらの2冊がお勧めです。

この本も、あなたが買っても私には一円も入りませんのでご安心ください。

東証公式の本で、分かりやすいです。

ここまでのまとめ

ETFはコストが低い。分配金の面でも優れている。

まとめと疑問

ここでいままでのポイントをまとめましょう。

・ETFは、上場している投資信託のこと

・ETFは、インデックスファンドのみ

・インデックスとは経済指標

・ETFは各種経済指標と連動する値動きが魅力

・ETFはコストが低くて、特別分配金がないからお得

さて、ここで最後に疑問が一つ。

なぜこんなに優れているのに、今一つ知名度が低いのか?

その理由は、コストの低さです。

どういうことか?

私たち個人投資家はコストが低い方がうれしいです。

でも、証券会社は、コストが低い方がイヤなのです。

なぜなら、コスト=証券会社などの収益だからです。

そのため、どうしても証券会社や銀行がアピールするのは

コストの高い自社の非上場投資信託が中心になってしまいます。

もちろん、証券会社が悪いワケではありません。

商売としては当然の選択肢です。

このような理由で、今のところ、ETFよりも非上場投資信託の方が圧倒的に知名度が高いのです。

ですが、私たちにとっては、より優れた金融商品を使った方が良いのは明白です。

あなたはどちらが良いと思いますか?

-01-A納品用①-2-830x510.jpg)

_001-250x250.jpg)

_001-1-250x250.jpg)