Contents

大事な退職金だからこそ、賢く運用したい!

今回は、退職金の運用方法として、投資信託での運用を考えてみましょう。

一度にまとまったお金の入る数少ない機会、それが退職です。

できうるならば、比較的安全に運用して上手に増やしたいものです。

※投資信託は、元本保証ではありません!

株式などと同じく、損をすることがあります。

まずは、どのくらい損得をするのか見てみましょう。

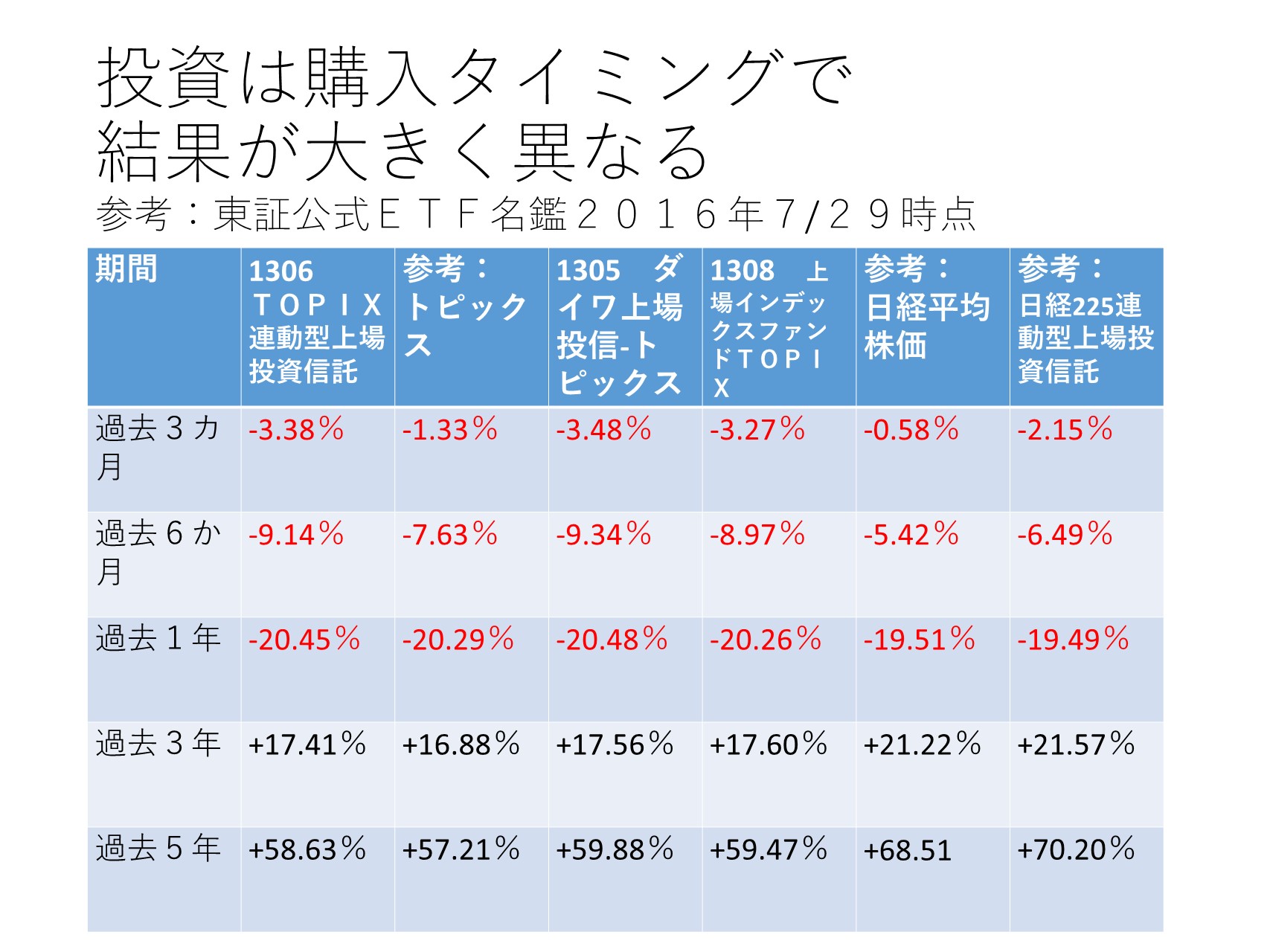

「事実」投資は「時期」によって、「同じ投資信託」を買っても結果がまったく違います

さて、投資信託と言うと、複数の金融商品がパッケージされたものです。

日本で人気の高い「バランス型投資信託」(いろんなタイプの商品が入っており、値動きが比較的おとなしいといわれている)や、

ポピュラーな、株式だけが入った投資信託に、

債券だけが入った投資信託など様々な種類があります。

今回は、話を分かりやすくするために、一般的な、株式ばっかりが入った投資信託を中心に話を進めます。

Q:一体いくら位、儲かったり損をしたりするの?

A:同じ投資信託を買っても、時期によっては2倍になったり半額になったりもします。

具体的に言うと、退職金2000万円を投資信託につぎ込んだ場合、

二倍の4000万円になって(売却すれば)2000万円利益が発生することもあります。

反対に、1000万円の半額になって(売却すれば)1000万円の損失が発生することもあります。

退職金という、額の大きいお金だけに、その結果のもたらす影響は(良くも悪くも)すさまじく大きくなります。

投資信託と言うと、値動きがおとなしいイメージですが、金融ショックや好景気などの

経済状況次第で大きく値が動くこともあるのです。

以下を見てください。

これは、2016年7月29日時点での株価の過去の騰落率(上がったり下がったりした幅)のデータです。

もう少し詳しく言うと、

・日経平均株価(一部上場企業225社の平均点のようなもの)

・TOPIX(一部上場企業およそ2000社の平均点のようなもの)

と、それらに連動するように設定されている株式ばっかりの投資信託の値動きです。(正確には上場投資信託の値動きです。ややこしくなるので、今回は以下、投資信託とします。)

これを見ると(2016年7月末を基準として)

・5年前に退職して上記の投資信託を2000万円分買った人は→およそ3000万円に増えた。

・1年前に退職して上記の投資信託を2000万円分買った人は→およそ1600万円に減った。

という結果です。

繰り返しですが、これは、全く同じ投資信託での結果です。

そして、上記の表を見るとお分かりいただけますが、株価全体の動きは、似てきます。

つまり、トピックスタイプが優れていたり、日経平均株価タイプが劣っていたりしないのです。

なぜか?

それは、投資信託が複数の金融商品が入った商品だからです。

一つの株価なら、銘柄によって優劣は付きやすいですが、投資信託のように、複数の金融商品が入れば入るほど、全体の値動きは似てきます。

なにに似てくるのか?

それが、景気全体の値動きです。

つまり、循環する景気と、投資信託の値動きはどうしても似てくるのです。

そのため、景気の循環に沿っていない、買い時の時期を考慮しない投資信託での退職金運用は失敗しやすいのです。

このように、投資信託だから、退職金をいつ投資しても良いというワケではありません。

時期が大切なのです。

焦って根拠のない投資をするのは危険です。

景気が循環することを理解しましょう。

では次に、どうしてこのように時期によって値動きが異なるのかを理解しましょう。

こういうお話に興味が無い方は要注意です。

ここは投資の基本だからです。

基本を理解できていないのに、売り手の売り文句を鵜呑みにして投資をすると失敗する可能性が高まります。

(もちろん、偶然でも投資のタイミングに適している時期に買えば、理解できていなくても大きな利益をあげられます。

ですが、長続きするかどうかは運任せになってしまいます。)

↓の図をご覧ください。

これは投資の循環を図にしたものです。

もちろん、これは理論上のモノです。

現実の経済の動きはより複雑で、この通りに循環しているわけではありません。

例えば、日本のように、デフレが長引いたり、リーマンショックのような金融危機が発生することもありますね。

ですが「景気が循環する」という基本を理解するのにはぴったりです。

できれば詳しく理解してほしいのですが、そこまで理解しなくても、最初は大丈夫です。

大切なのは「景気が循環する」ものである、という理解です。

ですが一般的には、景気が循環している気がしないのも事実です。

それには、↓の図のような理由があります。

簡単に言うと、昔よりも投資に回っているお金が圧倒的に増えたのです。

そのため、実生活だけでは投資の循環を感じにくくなっています。

ですが、投資を始めると、景気の波が良くわかります。

それくらい、投資の世界のお金が増えているのです。

元本保証の退職金運用がしたければ、預金か国債が一般的

では、仮に今が買い時でない時は、どのようにすべきでしょうか?

それは「預金」か「国債」が一般的です。

・預金は、銀行に預けること

・国債は、国の借金の証書を買うこと

これらは、基本的に元本保証です。

※正確には銀行破たんの可能性や、国の破たんの可能性もありますから、元本保証とは言い切れません。

ですが、残念ながら、現在はほとんど増えません。

低金利時代だからです。

ですが、最初に触れたように投資はタイミングが大切です。

低金利で増えないから→投資をする

という単純な発想では、損をしてしまうかもしれません。

「何もしない」が良策の時もある

退職金を遊ばせておくと、日々の生活費で徐々に目減りをしていきます。

すると、どうしても不安です。

そのため投資をしたい! という気持が強くなると思いますが、気持ちと経済は無関係です。

大切なのは気持ちの方ではなく、経済の方です。

経済の方が投資に適していない時期は、退職金を大事に元本保証の預金や国債に回しておきましょう。

これも立派な資産運用です。

資産運用とは、守りながら攻めることが重要です。

毎月分配型投資信託は毎月利益が出るわけではありません

退職金の運用方法として人気が高いのが「毎月分配型投資信託」と呼ばれるものです。

このタイプは非常に人気があります。

その理由として

「毎月、利益が受け取れるから安心」

という意見が多数を占めます。

ですが、ご注意ください。

毎月利益が出るわけではありません。

・運用が上手く行ったら、利益としての分配金が出る

・運用が上手く行かなかったら、元本を払い戻した分配金が出る

という仕組みなのです。

じつはこのことを毎月分配型投資信託を買っている人の半数以上は知りません。

ちょっと怖いですね。

毎月分配型投資信託も買うタイミングが大切ですからご注意ください。

また、このタイプは、コストが高く、長期的に見ると不利になりやすくなります。

その点もしっかりご理解ください。

元本を取り崩す分配金が出ますから、資産を増やしやすい複利効果も得にくいです。

まとめと対策

・退職金を投資信託で運用するには時期が大切!

・景気が循環するということを理解しましょう

・投資に適していない時期には「何もしない」・「預金・国債」など

・面白くはありませんが、元本保証の運用も資産運用です

退職直後が、投資に適していない時期には・・・

・焦って口座をつくらない(口座をつくるとどうしても投資をしたくなります)

・口座を開いている人は、退職金を口座に入れない!→口座にお金があると、どうしても投資をしたくなります

・定期預金や国債などの元本保証型で退職金を運用する

_001-250x250.jpg)

_001-1-250x250.jpg)