Contents

不動産投資をする前にしてほしいこと

ハイリスクだからこそ、慎重に検討してほしい

日本国内で有名な不動産投資ですが、色々と注意点があります。

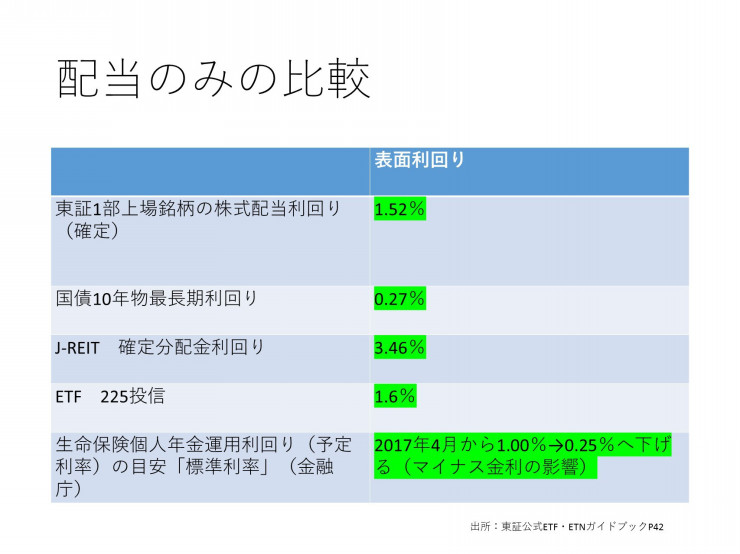

中でも、注目していただきたいのが、利回りの比較です。

表面利回り=年間収入÷購入価格

というのが、一般的な表面利回りの求め方です。実際には、これに諸経費が加わり、実質価格となりますので、さらに下がります。

新聞などの広告で時折、「フルローン・会社員でも大家さんになれる」という文言を目にします。しかし、この場合、よく計算してみると、毎月のローンの支払いと家賃収入がトントン・・・というケースが散見されます。

個人の意見ですが、私はこれは結構危ういと思います。

なぜか?

理由は2つ。

・家賃収入とローン支払いがトントンでも、収入上は家賃分プラスなので所得税が増える(増えた分だけ収入が実質減る・ローン分は控除できないため)

・35年のフルローン終了時に、物件がどうなっているのか分からない(売却するまで、本当の利益は分からない)

特に、現在そして今後もマンション・アパートが増加していきます。そして、その反面、人口は頭打ちで都市部への流入が加速していきます。つまり、不動産業界にとっては、構造的に厳しい局面へと突入していくのです。

この点は、しっかりと理解していただきたいと思います。

そして、肝心の利回りの比較です。

この場合の比較とは、物件同士を比較させるのではありません。

まず、比較すべきはREITと呼ばれる上場投資信託(ETF)の利回りとの比較です。

REIT(リート)とは、不動産の投資信託です。実際のマンションなどと違って、こんなメリットがあります。

・数万円から買える(ローンを組む必要が無い)

・平均利回りは3・46%(下図参照)と高い(当然、変動します)

・現物の不動産と違い、すぐに売れる、地震や孤独死などで自己物件にならない(リスクが分散できる)

仮にフルローンで不動産を購入したい方は、まず、REITの利回りと比較をしてください。