こんにちは。

金融教育研究所の佐々木裕平です。

資産運用の世界、とりわけ学術の分野では、株価などの値動きはランダム・ウォークであり、効率的市場仮説が幅を利かせています。

その中で、アノマリー(アンノーマル・普通じゃない:効率的市場仮説が通用しない、必殺技みたいな状況)があるのではないか、と言われています。

Contents

効率的市場仮説のもとではアノマリー(必殺技)はない?

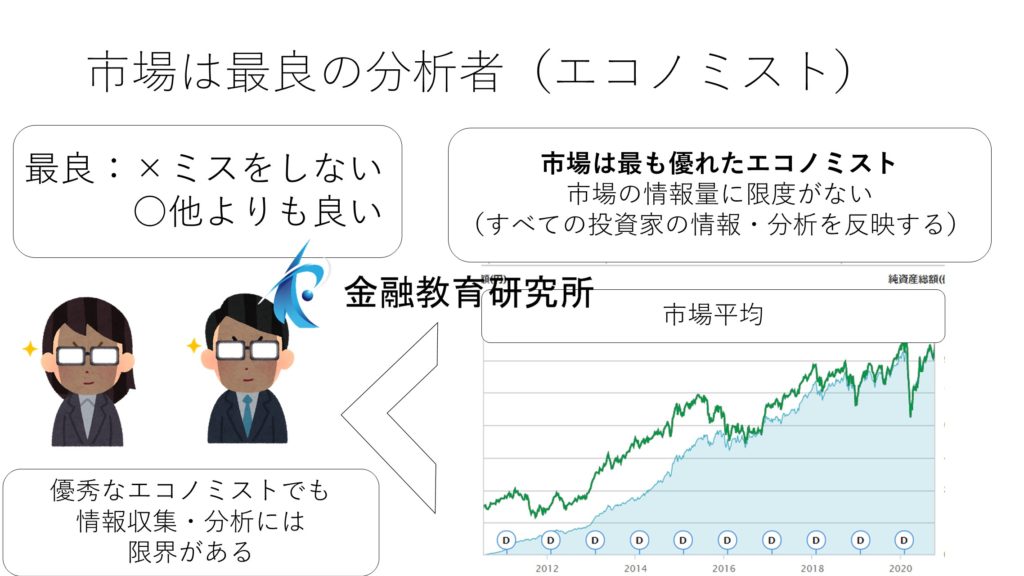

金融経済学などでしばしば出てくるこの効率的市場仮説によれば、すべての情報はすぐに市場の株価などに織り込まれます。

そのため、

- ファンダメンタル分析

- テクニカル分析(チャート分析)

- その他のすべての特別な分析

これらはすべて「時間のムダ・高度なおまじない」だと考えられます。

その一方で、1月効果というものがあります。

1月効果とは:1月の米国株式などの株価が上昇するアノマリー

1月効果とは、米国などで1月の株式の価格が大きく上昇することを指しています。

ある一時期を見ると、確かにそうなっているようです。

過去の背景には、12月に投資家・機関投資家が税制上の理由や、決算上の理由で手放した株式を買いなおすので、1月は株価が上昇する、という意見もあります。

さて、これは有効な戦略でしょうか。

答えはその時々の経済状況によると思いますが、効率的市場仮説に照らし合わせると

- 「もしも有効だったら、その有効性がみんなにばれるから、そのうち通用しなくなる(でもって、しばらくして、また少し有効になる、これを繰り返す・循環する)」

のではないか、と思います。

アノマリーは通用すると、すぐに通用しなくなる

それはそうですよね。

- もし本当に1月効果というのがあれば、12月中に株式を大量に仕込んでおけば、確実に毎年1月に大きく儲かります。

- で、それが有効だとします。

- でも、そうすると、当然みんなが真似をします。

- 結果として、その1月効果の上昇分だけ、12月に買われてしまって、1月は1月効果による追加の利益がなくなってしまいます。

- また、あまりにも12月に買われると、逆に1月が下がってしまいます。

- で、結局市場が効率的になるので、ランダム・ウォーク世界になる、ということになります。

投資家として気を付けたいのは、雑誌やネットなどで、多くの人が目にする情報にまで普及してくると、

「それはもう通用しないサイン」

なのかもしれない、ということかもしれません。

資産運用で「これはすごい!」という運用手法を見つけた時は、少しだけ考えてみると良いかもしれません。

※ちなみにいま一部の仮想通貨が再び高値になっています。こうなると多くの人が買いたくなります。でも、これって・・・もしかして?

_001-250x250.jpg)

_001-1-250x250.jpg)