Contents

監理銘柄を少し詳しく理解しましょう

こんにちは。

金融教育研究所の佐々木裕平です。

時折、ニュースなどで「○○の会社が監理銘柄に指定されました」。

などという報道を耳にすることがあります。

監理銘柄って何でしょうか?

監理銘柄になるのは、大抵、不祥事を起こした会社か経営が上手く行っていない会社が多いようです。

そのため「なんとなく大変な事態なのだな」とは思うものの、具体的なことが良くわかりません。

今回は、その管理銘柄とその扱い(売買してもいいの?)を考えてみましょう。

そもそも監理銘柄とは?

監理銘柄とは、上場できなくなる可能性のある銘柄を指します。

東京証券取引所が、「この会社の株は、危険ですから、監視していますよ。みなさんも注意してくださいね」

と言っているのです。

話が少し脱線しますが、

じつは日本の株式会社のおよそ99%は証券取引所に上場していません。

上場をすると、資金を幅広く集められるのと同時に、株主からの要求にこたえなければならない責任が出てきてしまいます。

すなわち、自由な経営ができなくなる恐れがあるのです。

そのため、大手企業でもあえて上場をしていない会社もあります。

- サントリーなどは、超の付く有名企業ですが上場をしていません。

こんな会社もあるのですね。

そして、株式投資は上場している企業の株を売買して、差益や配当などで利益を上げることを目指す投資です。

つまり、監理銘柄に指定されると、上場廃止=株が市場で売買できない、ということになってしまう可能性が高くなってしまうのです。

要するに最悪の場合は、無価値になってしまう可能性があるのです。

これはあくまでも可能性です。

詳細は後述しますが、上場廃止にならないで一気に信頼が回復する可能性もありますので、投機筋の売買が活発になります。

ようするに一攫千金を狙うマネーが集まるわけですね。

もちろん、それは個人がコツコツと稼いだ大切なお金を回して良いような投資方法ではないと思います。

例えば老後のための資産形成などには向いていないのですね。

一か八かの勝負になりかねませんので、個人は敬遠した方が賢明だと私は考えています。

株式投資は基本的にハイリスク・ハイリターン

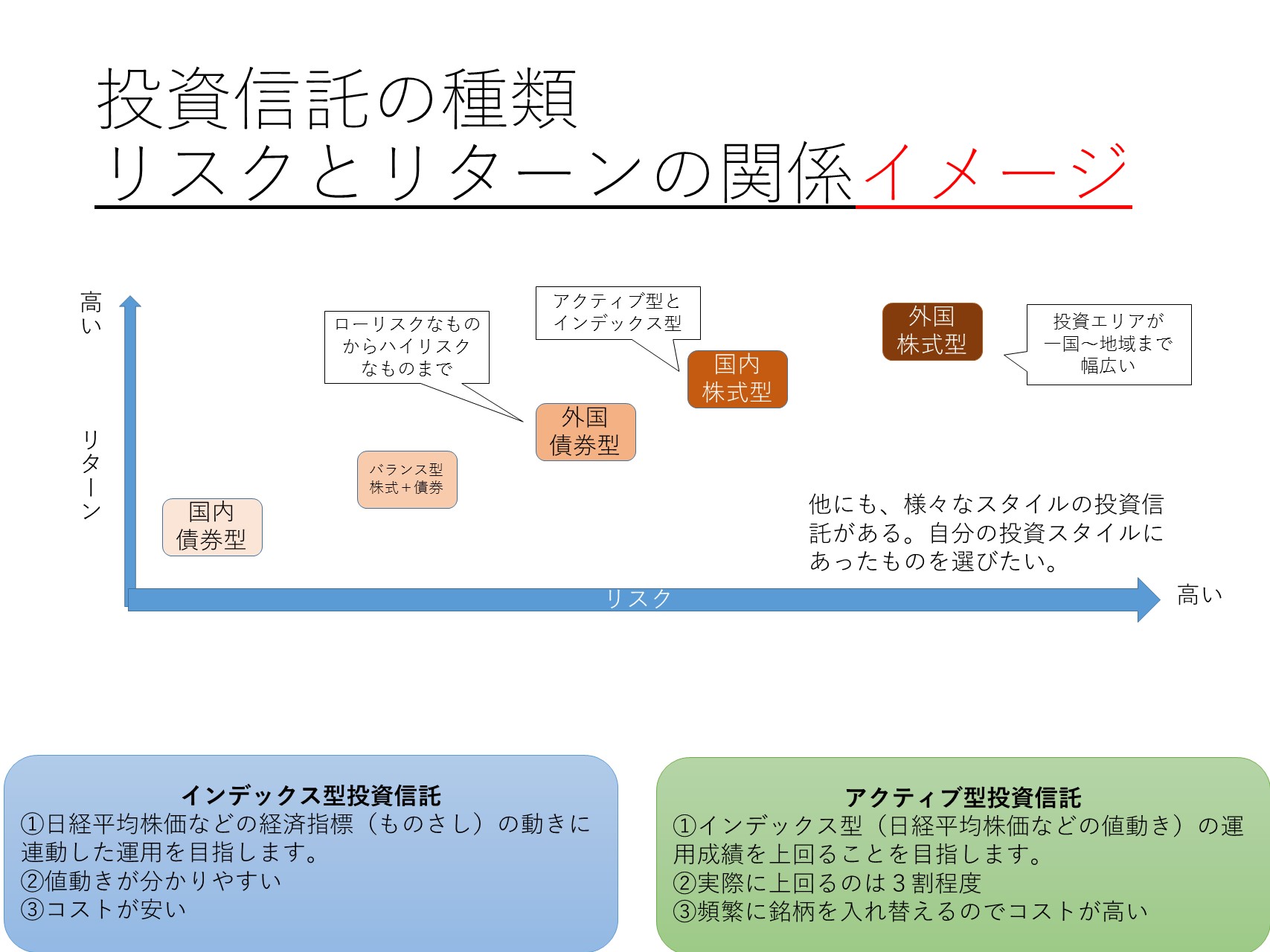

さて、株式投資は基本的にハイリスク・ハイリターンです。

投資信託や債券投資などでは基本的に利益が2倍超などになることはなかなかありません。

その反面、下げ幅も株よりも抑えられている傾向にあります。

というよりも、分散することでリスク(値動き・リターンの分布)が小さくなります。これは現代ポートフォリオ理論ではポートフォリオ効果といいます。

ところが、個別の株式投資はハイリスク・ハイリターンなのです。

一例を挙げると、期待リターンとリスクは次のような感じです。

- 全世界の株式に分散投資をしている投資信託→リスク20% 期待リターン5%程度

- 個別の株式投資→リスク35~45%程度 期待リターン5%程度

上記は一例ですが、資産運用では、同じ期待リターンならリスクの低い方がより効率が良い、と考えます。

だから分散投資が大事なのですね。

監理銘柄から整理銘柄へ移る時はどんな時?

先ほどみた監理銘柄に指定された後、業績が改善されない・決算書が提出されない・銀行からの融資が確定しないなどの

様々な理由が重なると、今度は整理銘柄へと指定されます。

東京証券取引所が「もうこの会社はダメだから、上場基準を満たしていないから整理するよ」

と言っているわけですね。

こうなりますと、一か月後に上場廃止が決定します。

つまり、証券市場で売買できないのですから、事実上無価値になってしまいかねません。

(後述しますが、条件によって再上場して価値が出ることもあります)

このように、株式投資は、ゼロになる可能性から、100倍超になる可能性まで秘めた、ハイリスク・ハイリターンの投資方法なのです。

ちなみに、東証一部上場企業で2000社ほどあり全体でも4000社ほどしか上場している会社はありません。、

そのため、急騰・急落する確率は、見方によっては、高い、といえるかもしれません。

そうならないように、やはり投資先は分散したいところです。

監理銘柄は売買できる?

さて、監理銘柄は個人は敬遠すべき・・・というところですが、

やはり一攫千金にも夢を託したい気持ちがあるのも事実です。

そこで、もう少し詳しく監理銘柄を見てみましょう。

実際には、上場廃止になったあとに再上場をするケースもあります。

この場合は、株を持ち続けていると、再上場後に高値がついた場合に、最終的に得をするケースもあるようです。

誤解を恐れずに乱暴な表現をいたしますと、監理銘柄に指定されても、ずっと持っていたら利益が出ることもあり得る、ということです。

これには、減資のあるなしが大きく影響します。

簡単に言いますと、

・減資が無ければ上場廃止後に無価値にならない可能性が高い

・減資があれば上場廃止後に無価値になる

という内容のようです。

また、経営不振が極まって、会社更生法などで法的整理に追い込まれた場合も無価値になります。

復活するとしても機会損失が大きいことも

「それなら、監理銘柄でも積極的に売買した方が目はあるかも!」

と思わないでもないですが、機会損失にご注意ください。

仮に、監理銘柄に指定された株が上場廃止後に、再上場したとしても、それには長い年月がかかるでしょう。

その間、投資した資金は長期間塩漬け状態です。

その間にも、景気は巡っていきます。

景気は巡る物なのです。

そして、株価などは景気と連動(正確には先行)する性質があります。

結果として、比較的健全な通常銘柄で売買をした方がより大きな利益を手にできたかもしれません。

つまり、監理銘柄に資金を向けたがゆえに、逆に儲ける機会を損失するかもしれないのです。

やはり、個人投資家はリスクの大きすぎる監理銘柄には手を出さない方が賢明だと思います。

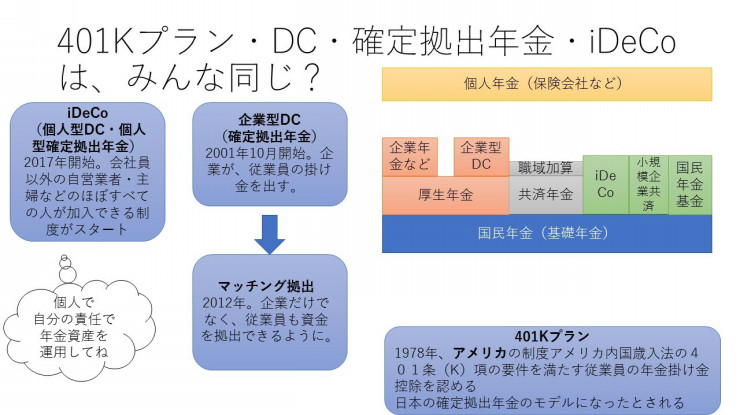

個人の資産形成には、監理・整理銘柄の買えないつみたてニーサやiDeCoが向いている

前述しましたが、個人の資産形成に向いているのは、分散した投資です。

その最も手軽な金融商品といえば、投資信託です。

投資信託と株式は異なる、というイメージをお持ちの人もいるかもしれません。

しかし、個別の株式を数十~数千銘柄集め、見えない袋に入れた金融商品、それが投資しなくなのです。

そう、投資信託を買えば、誰でも手軽に分散した株式投資ができます。

どれくらい手軽なのでしょうか?

答えは百円から世界数十か国の株式数千社に投資をするのと同じ効果が見込める、というものです。

そして、個人の資産形成のための税制面で優遇されている口座「つみたてニーサ&iDeCo」で購入できる(積立投資)金融商品は、個別の株式銘柄ではなく、投資信託だけです。

※つみたてニーサでは、金融庁厳選の素晴らしい投資信託しかそもそも買えないので、さらに初心者向けです。

まとめ

- 管理銘柄になると、投機的な買い手が増える

- 上場廃止になっても将来的に無価値になるかは不透明

- 必ず無価値になるリスクはあるので手を出さない方が賢明

- 機会損失を考えても、手を出さないのが賢明

- 投資をするなら分散投資。分散投資なら投資信託が便利!

いつでも、どこでも、だれでも、無料で、動画で学べる【お金の学校】のお知らせ

金融教育研究所の【お金の学校】をYouTubeにて継続的にアップしています。

ブログ記事よりも、よりわかりやすく、学びやすくなっています。

よろしければ、ご覧ください。

また、チャンネル登録や「いいね」をしていただきますと、とてもうれしいです!

どうぞよろしくお願いいたします。

-01-A納品用①-2-830x510.jpg)

_001-250x250.jpg)

_001-1-250x250.jpg)