Contents

退職金を運用するなら、どれをどんな風にする?

今回は退職金の運用について考えてみましょう。

収入の高い現役時代と違って、運用方法が異なります。

65歳以降は、年金が生活費の基本となります。

足らない部分は貯金でカバ―。

そして、余裕資金を上手に運用して、現状より少し豊かな生活を送ることが目標です。

債券投資

債券というのは、国や地方自治体、企業などが発行するものです。

いわば借金の証書ですね。

一定期間ごとに、利回りが受け取れます。

発行体に問題が生じなければ、安定した利回りが期待できます。

けれども、マイナス金利政策の影響で、現在は国内債券は総じて利回りが低い状況です。

元本の安全性を確保したい場合には向いていますが、

積極的な運用にはあまり向きません。

海外債券投資

もう少し利回りが高い債券・・・というと思い浮かぶのが、

海外債券です。

かつての日本が利回り6%くらいあったように、

新興国などでは利回りが高い債券が存在します。

・・・といっても、今度は、発行体の信用リスクが高まります。

基本的に利回りが高いほど、不安定なのです。

また為替リスクにも注意が必要です。

極端な円安時に購入すると、円高になった場合に大きく損をすることもあり得ます。

株式投資

国内株式はどうでしょうか?

こちらは、良くも悪くもハイリスク・ハイリターンです。

うまい具合に掘り出し物の銘柄を見つけられれば、

不景気もなんのその!

一気に株価が急上昇、数年間で元本が数倍に・・・なることもあります。

ただ、反面、業績などが落ち込んだ場合には、長期間含み損が発生します。

業種によっては、10年ほどそのままの場合もあるかもしれません。

老後の安定的な運用対象としては、

個別の株式はハイリスクすぎるように感じます。

個別株はあくまでも現役時代の高い年収という背景があってこそではないでしょうか。

不動産投資

不動産投資は専門性が必要です。

ですが、逆に言えば、専門知識が豊富なら、チャンスがあります。

株式と違って、土地が無価値になることはまずありません。

反面、株式のように急激に値が動くことがなく、

長期での運用が基本です。

おこなうのなら、早い方が良いのではないでしょうか。

また、大金が必要となるケースもありますので、

分散投資をお考えなら、投資信託での不動産投資が現実的です。

相続などで土地をすでに所有しているなどの好条件があれば、

検討しても良いかもしれません。

ただし、少子高齢化ですでに人口は減少傾向に入っています。

地域によっては供給過剰になり値が下がることもありますので慎重さも大切かもしれません。

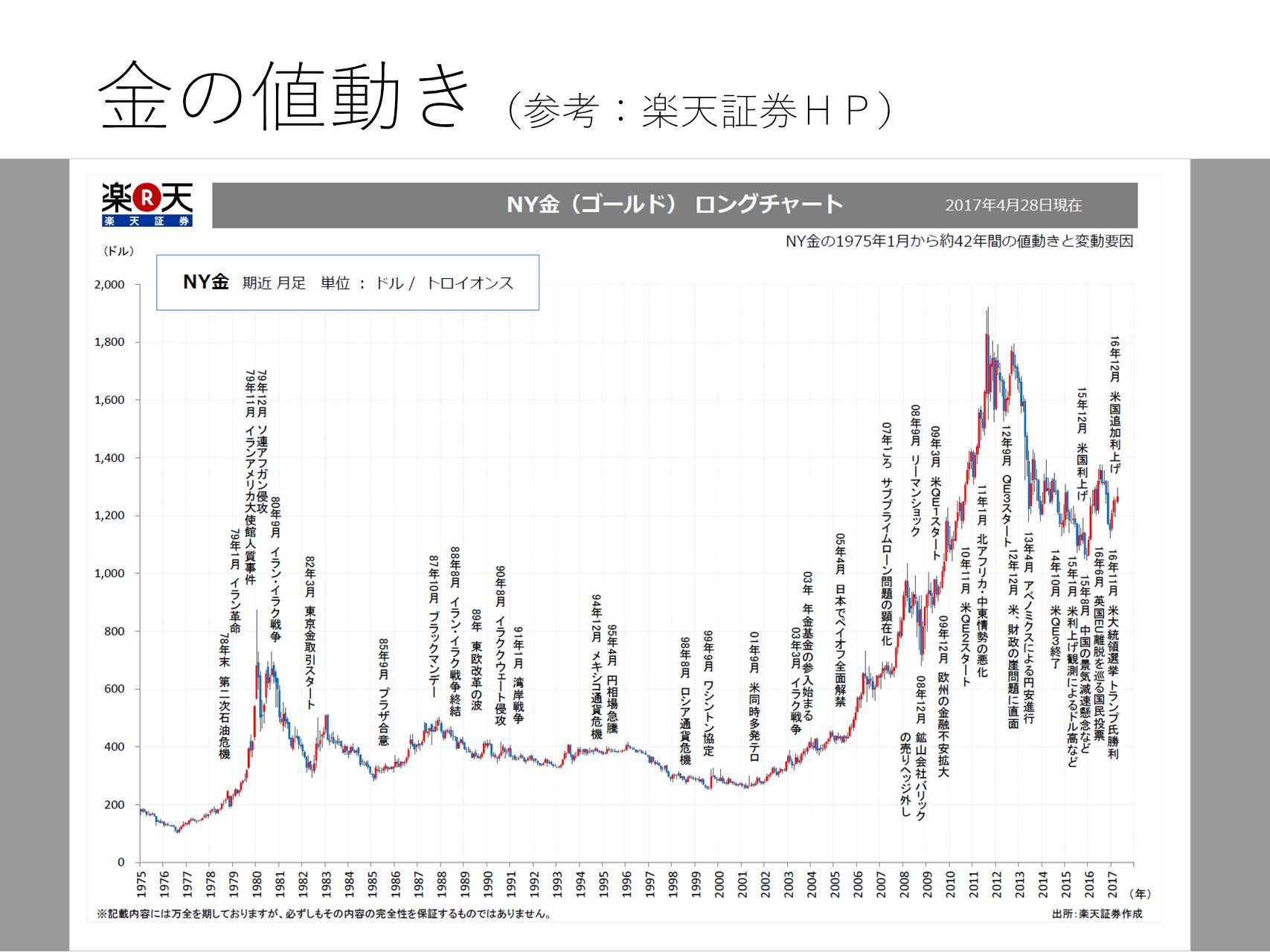

金

ゴールドはどうでしょうか?

ゴールドも土地と同じく無価値になりません。

ただし、株式や不動産と違って、副収入がありません。

つまり、保有している間に受け取れる、配当や分配金、家賃に

相当するものがないのです。

ですから、非常にシンプルな投資になります。

つまり、値上がりすればグッド。

値下がりすればマイナス。

じつにシンプルです。

そのため、資産のすべてを金に回すという行為は

かなりのハイリスクと言えるでしょう。

ビットコインなどの急騰商品

ITバブルや仮想通貨バブルなど、色々とありますが、

これらの急騰商品は、高収入の現役時代にするべきです。

年金が増加することのない老後においては、ハイリスクすぎるように思います。

確かに、急騰商品は短期間に数倍に値上がりすることが考えられますが

反対に、短期間に数分の一にまで下がることもあり得るからです。

投資をするなら組み合わせることが大切

5種類の商品のを見てきましたが、

どれも一長一短があります。

そのため、投資では、一極集中ではなく、分散することが重要です。

特に老後の資金は安全性を少し高めに、

リスクとリターンは少し低めにとることが重要です。

資産の中には安全資産を組み入れる

そして、いくら生活費を除いた余裕資金が多めにあるとしても、

それらを一度に投資をしてはいけません。

それは、かならずいつか、

金融危機が起こるからです。

いつかは分かりませんが、きっと発生します。

そうである以上、一度に投資するのは危険です。

必ず投資資金には余裕を持たせましょう。

余裕資金にしか手を付けない

株価などが好調であれば、ついつい更なる資金を投じてしまいたくなります。

ですが、老後の主な収入源は年金です。

入院や自宅のリフォーム代など、思いがけない出費に備えて

あらかじめ余裕資金には手を付けない、というルールを設けておきましょう。

景気が良い時こそ、家計管理をしっかりしましょう。

(家計簿をつけていない人は、投資を始める前に、

まず家計簿をつけることから始めると投資の安定性がますでしょう

家計は投資の土台です)

必要無いなら、投資をしない選択肢を持つ

また、老後の資金を冷静に計算してみてください。

中には、貯金が潤沢にあり、投資の必要性が無い方もいるのではないでしょうか。

投資は損をすることがあり、

老後はできればリスクを取らないのが賢明です。

現状でゆとりがあるようなら、投資額は控えめが良いでしょう。

5年下がりっぱなしでも耐えられるなら投資を考える

金融危機が発生すると、分散投資をしていても、

資産は半分位まで目減りすることがあります。

それが長期で続くこともあり得ます。

避けたいのが、大きな損失が発生した時に、それを売却して損失を確定することです。

これでは最悪ですので、

その事態に耐えられそうにない人は、老後に投資をするのは控えた方が良いかもしれません。

良い時を想定するのではなく、

最悪の時を想定するのが投資では重要だと考えます。

まとめ

- 老後の収入は、年金がメイン。生活費は年金+貯金が基本

- 老後はリスクを控えめにして、しっかり分散

- 損をする時は必ずあるので、それに備えた投資を考えましょう

_001-250x250.jpg)

_001-1-250x250.jpg)