Contents

初めてでも良くわかるニーサ(NISA)の教室!

最近、ニーサ(NISA)という言葉を良く耳にするようになりました。

良く聞く話としては

「投資初心者に向いている」とか

「非課税だから投資が有利になる」という耳障りが良い話ばかり。

でも、ちょっと待ってください!

どうやら正しく理解しないと、かえって失敗してしまうこともあるようです。

今回は、ニーサという制度の概要・メリット・デメリット、そして失敗談を紹介します。

あらかじめ失敗の事例が分かっていれば、失敗する可能性を減らせそうです。

きちんと理解して、投資を有利に進めましょう。

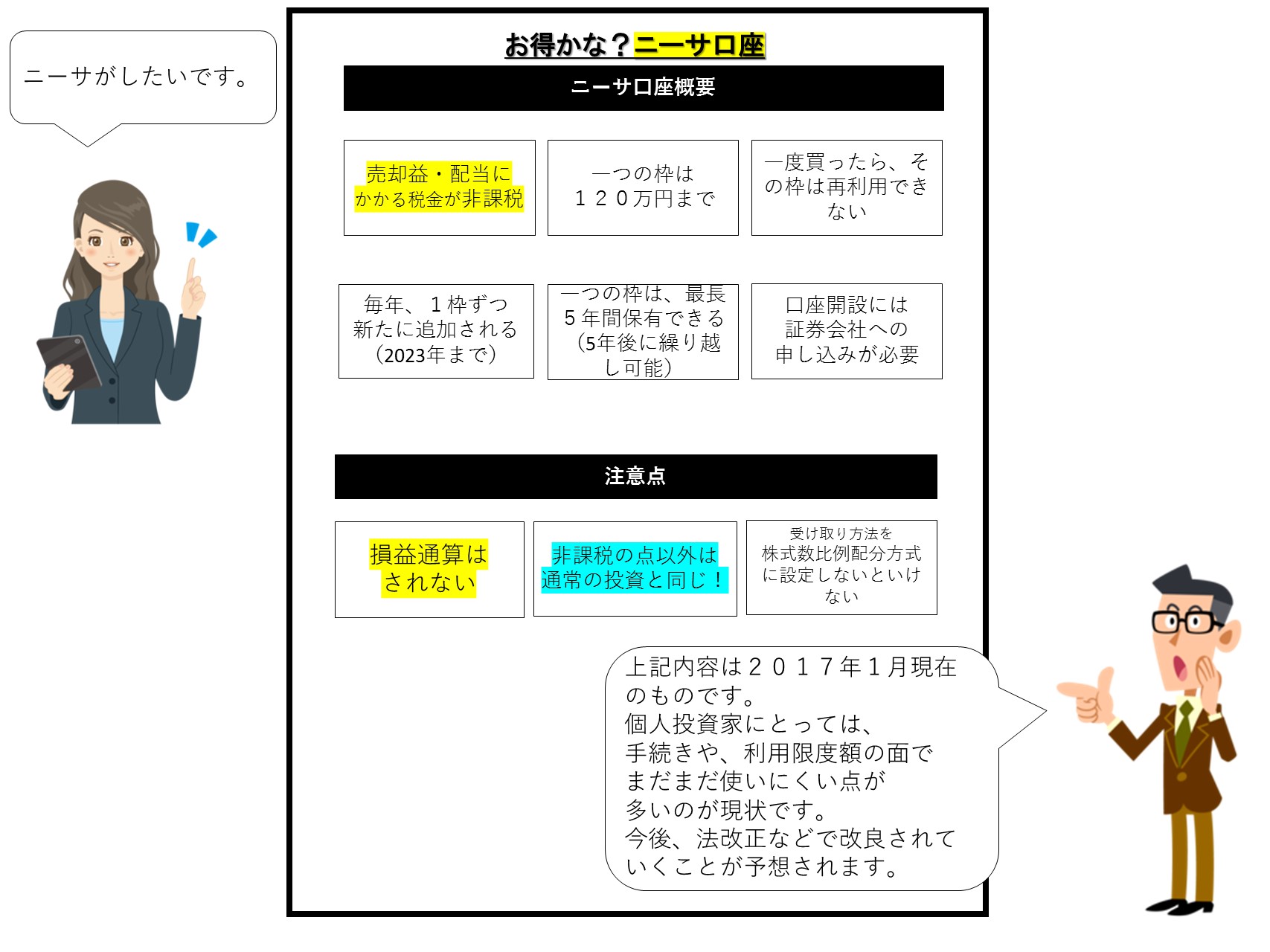

・ニーサってこんな内容です

まずは、ニーサの概要をザックリ紹介します。

・非課税→売却益も非課税・配当も非課税

・毎年120万円の枠が使える(10万円などの少額でも可)

・金融商品を買った枠は5年間繰り越せる

・120万円の枠は、その年しか買うことはできない→未使用の枠は翌年に繰り越せません

・売却したら、その枠はそれでおしまい。再利用できません。

・ニーサ口座の開設には、証券会社への申し込みが必要

・2023年まで続く予定

・対象は株式・投資信託・ETF(上場投資信託)と幅広い

・お得なメリット→何と言っても非課税

では、そんなニーサですが、何がそんなにすごいのか?

それは、利益が非課税ということです。

ここでいう利益とは、売却差益(安く買って高く売った時の差額)と配当・分配金などの利益です。

普通の証券総合口座では、利益に対して、20.315%の税金がかかります。

(半端に思える0・315%の部分は東日本大震災の復興資金として使われます。

すなわち、あなたが投資で利益を出すと、少し日本の復興にお金が使われます)

と、書くと

「非課税? スゴイ。ものすごく得した!」

という気持ちになりますが、そこまで大きく得はしません。

たとえば、120万円分、株式を買って10%の利益が出たとします。

つまり、12万円儲かったわけです。

で、通常は税金がおよそ2万4千円ほどかかるのですが、これが非課税になります。

「いやいや、2万4千円も非課税なら、手取りが9万6千円のところ、12万円そっくりそのまま自分のモノなのだから、大きく得したでしょう」

と思われるかもしれません。

でも、ここに一つ落とし穴があります。

非課税のメリットを最大限に利用しようとすると、かえって投資が難しくなってしまう事があります。

その結果として、損失を生みだしてしまう行動をとったり、利益を小さくしてしまう行動を取ってしまいかねないのです。

後程、失敗例としてご紹介します。

・注意点→損益通算

では、失敗例の前に、注意点を一つご紹介します。

それは、ニーサ口座内での損益通算はできない! という点です。

さて、損益通算とは何でしょうか?

簡単に言うと、

・投資での損と得とを足し引きすること。

・その結果、税金が返ってくることがあること。

これがニーサ口座にはありません。

つまり、ニーサで損得をしても、税金が返ってきません。

非課税だから当たり前ですが、通常の証券口座には、そのような仕組みがあることを覚えておいてください。

この点を見ただけでも、そんなにニーサ口座がものすごく優れているわけではないことが分かりますね。

・5年経ったらどうなるの?

さて、一枠に付き、5年間非課税のニーサですが、5年経ったらどうなるのでしょうか?

先の話ですが、一応知っておきましょう。

長期的な運用をお考えの人には、知っておきたいところです。

大きく2種類の選択肢があります。

・5年経つと、普通の総合口座に移す→以降、普通の口座で運用(利益には税金が普通にかかる)

・5年経った時点で、新しい120万円のニーサ枠に移す→以降、5年間は非課税が続く

5年経っても、投資していた商品に特別な損得は発生しませんので、取り合えずご安心ください。

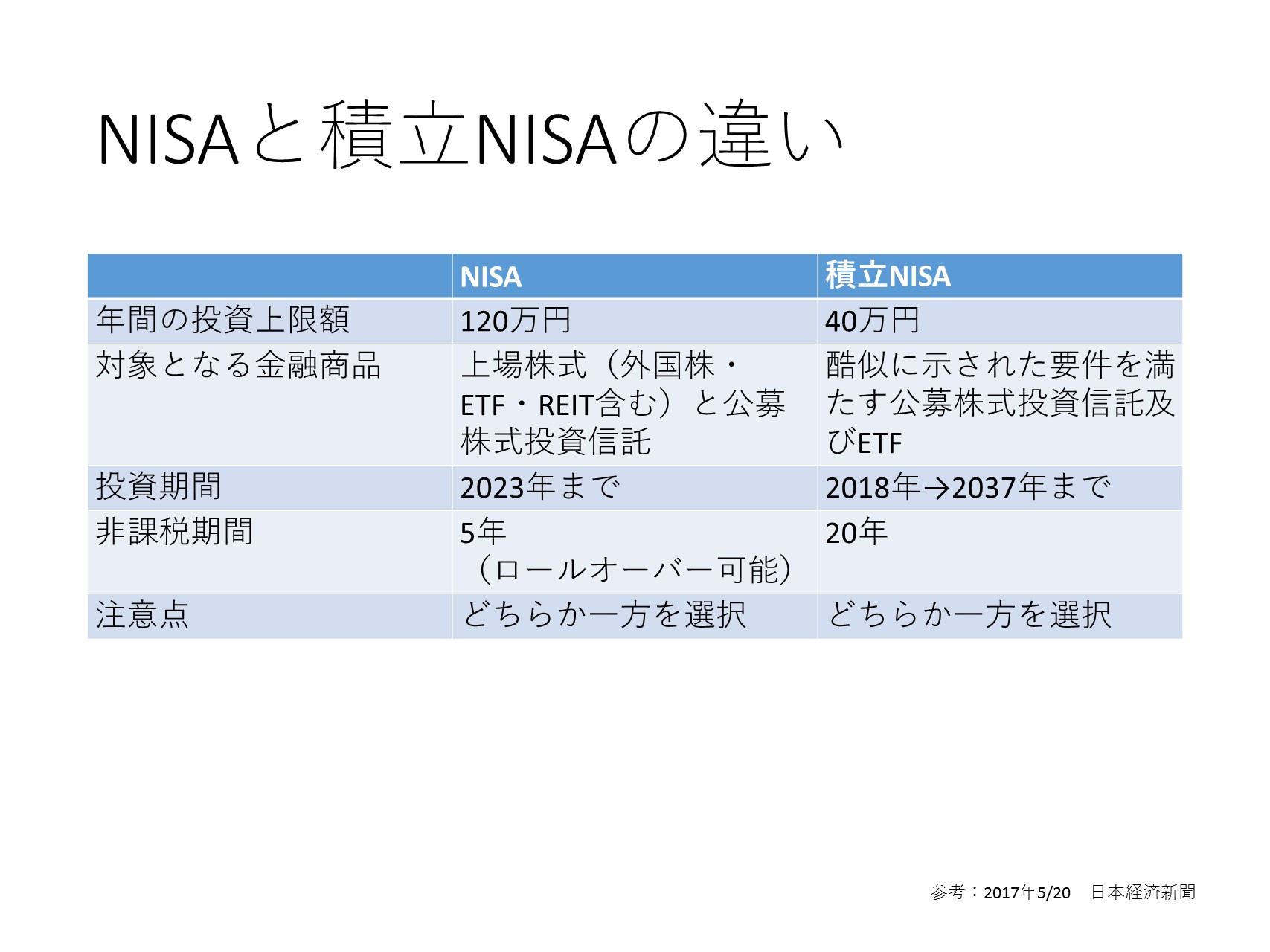

・積立ニーサって何?

これは予備知識ですが、2018年1月から、積立型ニーサというものも始まります。

結論から申しますと

初心者が積極的に使う必要はないように感じます。

それは、機動性が悪いからです。

積立型は、20年間、積み立てるものですが、積立型はどうしても

途中解約などができず、機動性に劣ります。

最悪、高値の時期にも強制的に買わされてしまいかねません。

それなら、自分で機動的に運用した方がはるかに合理的です。

ほったらかしにして上手く行くような甘い話はありませんのでご注意ください。

では、どうしてニーサや積立ニーサを政府が作ったのか?

そこの本質的なところは、最後にご紹介します。

ニーサの3つの失敗談

それではここからは、ニーサの失敗談をふまえながら、どのようにして行動をしたら、ニーサ口座で思わぬ損をしないで済むかを考えてみましょう。

①毎年、ニーサ枠を使い切ろうとしてかえって損失が?

Aさんは、ニーサで投資を始めようと思い、証券会社に証券総合口座を開設、同時にニーサ口座も開設しました。

「よーし、がんばって利益を上げるぞー」

この時点で9月でした。

「おや、後り三カ月でニーサ口座の今年の枠がなくなってしまう、非課税の枠が残っているなんて、もったいない」

Aさんは急いで今年のニーサ口座の枠分、120万円分の株式や投資信託を購入しました。

「よし、これで得をするはず」

いかがでしょうか?

このAさんの行動には、何も根拠がありません。

今年の枠が使い切れなかろうが、もったいなかろうが、買い時でないのに金融商品を買うのは、非合理的な行動です。

ニーサ枠は、魔法の投資枠ではありません、たかが税金が非課税になるだけです。

非課税の税金という、エサを目指して単純に投資をするのは、スーパーの特売のたまごを買いにタクシーでスーパーまで往復するような行為です。

ニーサ枠を使わないともったいない気になって、買い時でないのに買うのは失敗の元ですから、よしましょう。

※実際に、過去の新聞広告である証券会社が

「今年のニーサは今年だけ。あと〇カ月、購入はお早めに」

というニュアンスの広告が出ていました(詳細は忘れましたが本当にこのような意味不明の広告があったのです)。

くれぐれも、意味不明な行動をしないようにしましょう。

②長期保有にこだわり過ぎ失敗

Bさんはニーサ歴2年です。

株式などを240万円ほどニーサ枠で保有しています。

「よしよし、株価が大分高くなった。

含み益で30%だ。

けれど、一枠は、5年間。

しかも、売却後はその枠が再利用できないから、まだ売らないでおこう。

そのうえ、配当も非課税だ。

毎年、2%の配当が出るから、長く持っていた方が非課税で断然お得だな」

Bさんはこのように考えて、5年が経過するまで売らずに保有しておくことにしました。

このような考え方も非合理的です。

株価が高くなったのであれば、売ってしまって構わないのです。

年間2%の配当にかかる税金が非課税になるのが、なんだというのでしょうか?

元本が240万円ですから、配当金は、2%=4万8千です。

そのおよそ20%が税金ですから、毎年およそ9600円が非課税になるだけです。

5年間で5万円非課税になるだけです。

配当を満額もらっても、5年で24万円です。

5年後にいまの含み益30%=72万円がそのままである保証はありません。

もっと、経済的な流れを把握して考えるべきです。

もちろん、5年後も景気が好景気だと考えているのなら、持ち続けるのが正解です。

ですが、そうでないのであれば、30%の含み益=72万円を売却して確定した方が合理的です。

だれがどう考えても24万円よりも72万円の方が得なのは明らかです。

確かにニーサは再利用ができません。

ですが、それで利益を逃してしまっては本末転倒です。

ニーサの締め切り期間と、現実の景気の流れにはなんの関係もありません。

冷静に判断しましょう。

③20万円以下の利益だけどプチ失敗?

Cさんは、ニーサ口座でコンスタントに毎年20万円以下の利益を上げました。

「うふふ、毎年20万円以下だけど、全額非課税だからお得だわ」

そう思っていました。

確かにそれは間違いありません。

ですが、じつは、証券会社に口座を開くときには、次の三つのなかから選びます。

しかし「特定口座源泉徴収なし」を選んでいれば、ニーサ口座でなくとも、毎年の利益が20万円以下なら、確定申告の必要はありません。

どういうことか?

つまり、Cさんはわざわざ色々な制約のあるニーサ口座でなくとも、普通の総合証券口座の特定口座源泉徴収なしを選んでいれば、毎年の利益が20万円以下なら、確定申告の必要が無いのです。つまり、税金を納めなくても良く、ニーサ口座と同じ効果があったのです。

この仕組みの方が、よほどニーサ口座のような特別な制限がないので、自由に投資ができて、初心者に向いている気がします。

ニーサの秘訣!

さあ、ニーサ口座の仕組みと概要、失敗談を見てきました。

いかがでしょうか?

初心者の個人投資家に向いているわけではない

思ったよりもメリットが薄いと感じませんでしたか?

むしろ、色々な制約があり、初心者の人がニーサのメリットを上手に引き出すのはむつかしいと思われたのではないでしょうか。

そうです。

ニーサ口座を上手に使うのは、むつかしいのです。

ですから、非課税という恩恵はあるものの、初心者の方は、ニーサはおまけ程度に考えてみた方が健全で合理的な投資をしやすくなるはずです。

ニーサ口座は、非課税という点以外は、普通の投資と同じ、なのです。

過度な期待を持たないようにしてください。

ニーサ口座をつくった人たちの真の目的を理解しよう

「じゃあ、どうして政府はニーサ口座なんて作ったの?」

「どうして証券会社はニーサ口座をアピールしているの?」

じつは、この疑問が重要です。

何が重要か?

この疑問の答えに、投資を上手にする秘訣があるのです。

答え(あくまでも佐々木裕平の個人の意見ですが、おおよそ合っていると思います)

国としては

・投資をしたことがない人に、投資をしてほしいから。

・個人の投資を喚起することで、金融・証券・経済に勢いが出て、国にとってプラスになるから

・日本人はお金を貯める・貯金をするのは得意だが、投資をしないので経済が上向きにくいから

証券会社などとしては

・投資を勧誘するときに、心理的なハードルを下げられるから。

・非課税というと、投資をしても損をしにくいイメージがあるから

・枠や期間を設けることで、その間に買おうという気持ちにさせやすい

といったところでしょうか。

ですが、私たちは、賢くニーサを使うべきです。

期間や枠、そして非課税というエサにつられずに、本当に買い時な時に、必要なだけ資金を投資すればいいはずです。

まとめ

ニーサ口座は、政府や売り手にとって、初心者を投資に勧誘しやすい「道具」

でも、私たち個人投資家のたまご(初心者)にとっては、上手に使いにくい。

賢く使いましょう。

_001-1-250x250.jpg)

_001-250x250.jpg)