Contents

確定拠出年金とはなにか?

自分の年金は自分で管理する時代到来?

それは、個人や会社員でも、自分の年金は自分で運用しましょう!

という制度です。

もちろん、確定拠出年金をしなくてもOKです。任意で利用できる制度なのです。

ですが、コレ、昔はありませんでした。なぜ、最近コレが話題なのか?

その理由の一つに、少子高齢化があります。以前は働いて年金を毎月収める会社員が多かったので、年金の資金が足りていました。ところが、最近は、年金をもらう人が多い割に納める人数が少ない。つまり、年金の原資が減っているのです。

そこで、今後は不安ですから、国をあてにしないで、自分の足りない年金は自分で運用してね。という大人の事情もあって、発足しました。

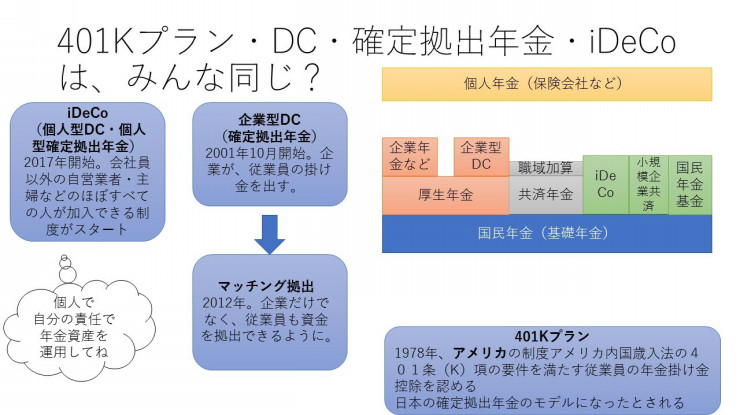

さて、↓の表の右側をみてください。

基本的に年金の仕組みは二階建てになっています。

1階部分は、国民年金(個人事業主などが入ります。もちろん、会社員も)

2階部分は、厚生年金(会社員が入れますが、個人事業主などは入れません)(個人事業主などは、国民年金基金などに加入します)

(大企業などはさらに、3階部分に企業年金などがあります)

他にも、個人で入れる、民間の保険会社の個人年金などもあります。

これらは、企業や国が運用してくれます。おまかせタイプの年金ですね。

個人事業主には確定拠出年金は必要?

こうしてみてみますと、個人事業主などは弱いです!

国民年金だけしか入っていない場合は、さらに弱いです。65歳などになった場合、毎月10万円に満たない額の年金しか受給できません。

厚生年金に加入している会社員の場合は、個人事業主よりも多いですが、場合によっては、足らない可能性も出てきます(もちろん、足りる場合もあるでしょう)。

そこで、確定拠出年金の出番・・・というワケです。

ややこしいことに、名称が色々ありますが、大まかな仕組みは同じ、だと考えてください。

個人の場合の名称→iDeCo(イデコ)(または個人型DC・個人型確定拠出年金)

会社員→企業型DC(または企業型確定拠出年金)(会社の出してくれる掛け金とは別に、自分でも掛け金を出せるのを、マッチング型確定拠出年金)

( *´艸`)「DCってなに?」

DCというのは、Defined Contribution Planの略で、直訳すると

定義された貢献の計画

となりますが、これをむつかしく言うと、確定拠出年金というワケです。ややこしいですね。

(´・ω・`)「いまいち、確定拠出年金が分からないよ」

言葉を分解すると見えてきます。「毎月の出すお金(拠出金)が決まっている(確定)年金制度」です。

つまり、受け取れる額は、未定なのです。加入者の運用次第(どの金融商品を選ぶか)で将来受け取れるお金が変わってくるのです。

(?_?)「メリットは?」

・基本的に60歳以降からしか受け取れないので、着実に年金として貯めることができる

・税金がお得になる その一 掛け金が所得から引かれる

・税金がお得になる その二 運用で得た利益が非課税(通常は利益のおよそ2割が税として引かれる

(?_?)「デメリットは?」

・運用方法次第では、受け取れる額が減る

・損をすることもある

・金融機関ごとに取扱い商品(投資信託)が違い、中には「買ったらいけない商品」も入っている(手数料が高く、知らない運用者が買うと、かわいそうな商品)

・投資教育を受けていない個人の場合、上手に活用できない

(^^)/「確定拠出年金だけをしていれば、大丈夫?」

会社員の方なら、大丈夫なケースが多いでしょう。

それは、会社員は「国民年金+厚生年金+確定拠出年金」という3階建てになるからです。つまり、もらえる年金が手厚くなるのです。

もちろん、さらに、保険会社の個人年金などで、手厚くカバーしても良いでしょう。

心配なのが、個人事業主などです。

個人事業主は「国民年金+確定拠出年金」という2階建てになるからです。厚生年金がないため、受給額がそれほど多くなく、貯金がなければ、それだけで生活するのはむつかしいかもしれません。

対策としては、個人事業主などは、「国民年金+確定拠出年金」に「国民年金基金」や「個人年金」(さらに「個人で投資をして資産を増やす」)などの行動が必要になるでしょう。

いずれにしても、老後の資金対策としては、半ば強制的に貯めることができる仕組みですので、確定拠出年金を有効に活用するのは、あまり悪いことではありません(過信は禁物ですが)。

_001-1-250x250.jpg)

_001-250x250.jpg)