Contents

いまさら聞けない? NISAとは!

今日は、NISAについて学んでみましょう。

※NISA概要については、2018年1月時点のものです。

法改正により変更になる可能性があります。

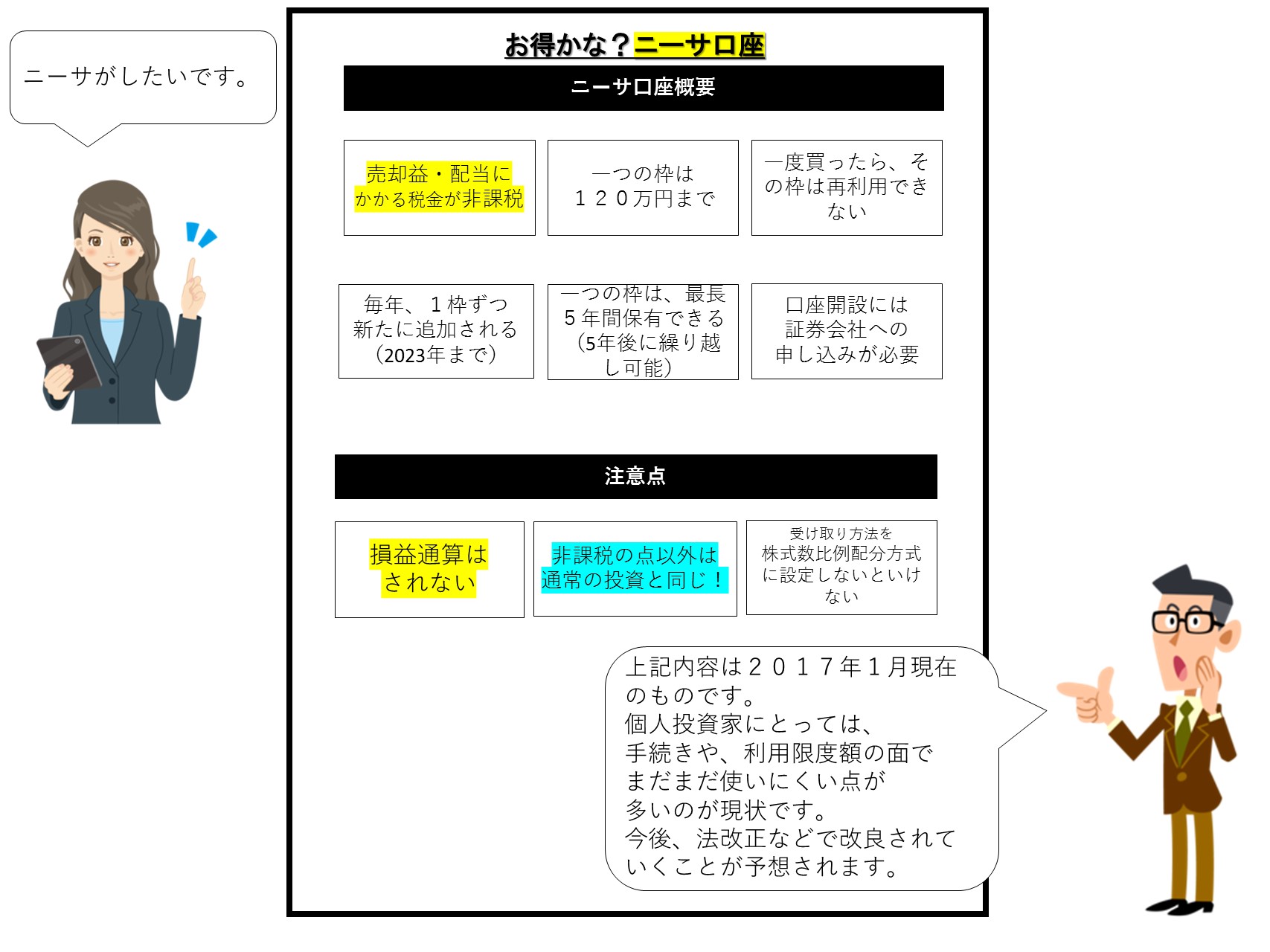

まずは、概要をチェック!

- 2014年から開始

- NISAの別名は少額投資非課税制度

- 期間は、204年から2023年まで

- 毎年、新たな投資に対する非課税枠が与えられる

基本としてはこのような感じです。

もう少し詳しく見ますと・・・。

- 買えるもの→上場株式やETF(上場投資信託)・REIT(不動産投資信託)・株式投資信託

- 購入金額の枠は、毎年120万円まで

- 120万円の投資元本にかかるその配当、分配金、売却益が5年間非課税になる

- 最大利用時の非課税投資枠は、最大600万円(120万円の枠×5年分)

その他の税制優遇制度との違い、一覧表

※いずれも税制優遇制度です。

文字通り、(うまく行った場合のみ)税制が優遇されます。

それだけです。

投資の本質やリスクが変化するわけではありません。

損をする可能性は当然にあります。

※下記表は、2018年1月時点の内容です。今後法改正などで変わる可能性があります。

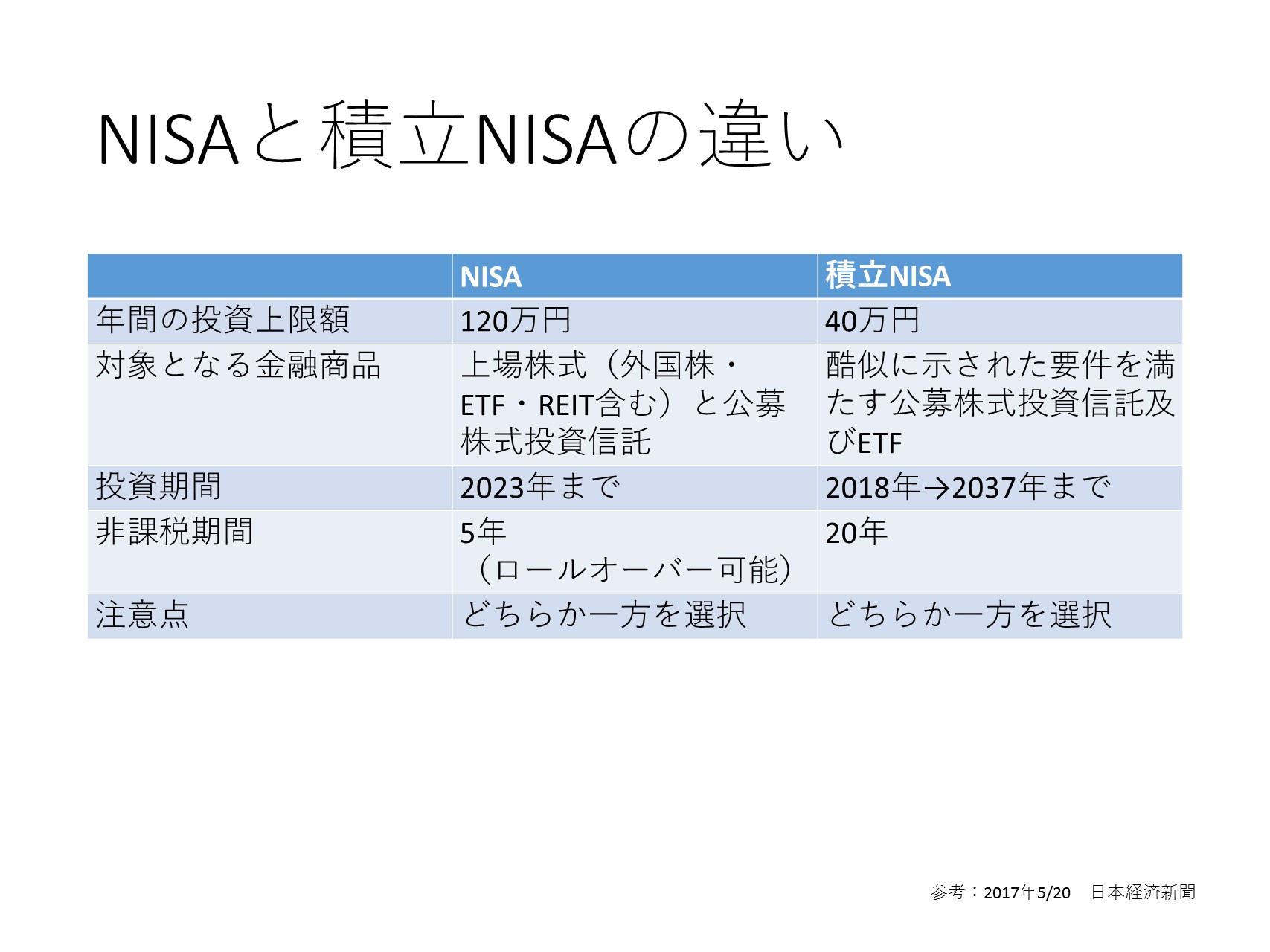

| ニーサ | ジュニアニーサ | つみたてニーサ | イデコ(個人型確定拠出年金) | |

| 利用できる人 | 日本に住む20歳以上の人 | 日本に住む20歳未満の人 | 日本に住む20歳以上の人 | 60歳未満の国民年金または厚生年金保険の被保険者 |

| 運用管理者 | 本人 | 親権者等 | 本人 | 本人 |

| つみたて時税制 | 所得控除の適用なし | 所得控除の適用なし | 所得控除の適用なし | 全額所得控除 |

| 運用中の非課税 | 5年間運用益非課税 | 5年間運用益非課税 | 20年間運用益非課税 | 70歳まで運用益非課税 |

| 払い出し時の税金 | 課税されない | 課税されない | 課税されない | 元本を含めて原則課税(ただし、退職所得控除または公的年金等控除の対象) |

| 非課税投資枠(年間) | 120万円 | 80万円 | 40万円 | 会社員・自営業者などの属性により、14.4万円~81.6万円 |

| 非課税累計投資枠 | 600万円 | 400万円 | 800万円 | 上限なし |

| 投資対象商品 | 上場株式(ETF/REIT含む)投資信託 | 上場株式(ETF/REIT含む)投資信託 | 金融庁指定の投資信託・ETF | 定期預金・保険・投資信託 |

| 新規に投資できる期間 | 2014年から2013年 | 2016年から2023年 | 2018年から2037年 | いつでも |

| 投資方法 | 一括買い付け・つみたて | 一括買い付け・つみたて | つみたて | つみたて |

| 損益通算・繰り越し控除 | できない | できない | できない | できない |

| 資産の引き出し | いつでも引き出せる | 18歳まで引き出せない | いつでも引き出せる | 原則60歳まで引き出せない |

| スイッチング・分配金再投資の扱い | 新規の購入とみなされ、非課税枠を消化 | 新規の購入とみなされ、非課税枠を消化 | 新規の購入とみなされ、非課税枠を消化 | 制限なし |

| 口座開設手数料・口座管理手数料 | 無料 | 無料 | 無料 | 口座開設手数料2777円(税込み)

口座管理手数料2004円~7000円程度(金融機関による) |

| 最低拠出額 | 制限なし | 制限なし | 制限なし | 月5000円から |

| 金融機関の変更 | 年単位で可能 | できない | 年単位で可能 | いつでも可能 |

| ほかの制度との併用制限 | つみたてニーサとの併用は不可 | 制限なし | ニーサとの併用不可 | 制限なし |

※いずれも税制優遇制度です。

文字通り、(うまく行った場合のみ)税制が優遇されます。

それだけです。

投資の本質やリスクが変化するわけではありません。

元本割れ(損)をする可能性は通常の投資と同様です。

誰がNISA口座を作れるの?

NISAの非課税制度を利用するには、NISA専用の口座を開設することが必要です。

NISA専用の口座は、証券会社などの金融機関で解説できます。

加入要件

- 20歳以上の日本の居住者

- NISA専用の口座は一人1口座まで(夫婦2人ならそれぞれ作れます)

- 金融機関は年単位で変更可能

NISA口座のメリット

一番は非課税ですね。

- 年間120万円(5年間で最大600万円)までの投資額に対する運用益が非課税

- つみたてニーサやイデコなどと違い、一度に120万円分を一括で投資することもできる(これはメリットにもデメリットにもなり得ます)

例えば、こんな感じ。

- 普通の証券口座→10万円の利益を出したら、手取りは7万9685円くらい。(税金で20・315%持っていかれます)

- ニーサ専用口座→10万円の利益を出したら、手取りは10万円そのまま

※手数料などは無視した場合

上記の場合、10%の利益が出たので、およそ2万円ニーサ口座の方が有利です。

10%というのは、かなり高い利益です。

見方によっては

「うまく行っても、あまり非課税のメリットって大きくないのね}

と思われる方もいらっしゃるかもしれません。

NISA口座で5年たったらどうなるの?

2019年には、制度が始まって5年がたちますので、

「5年たったらどうなるの?」

という疑問がわいてきます。

結論を先に申しますと、

5年間の非課税期間が終了した後、

新しい非課税枠を使って継続保有することができます。

5年経過時の選択肢はいくつかあります。

- 売却する

- 普通の証券口座(税金がかかる口座)にニーサ専用口座で買った金融商品を移す

- ロールオーバーする(上記赤文字のことです)

5年後に120万円以上になっていたらどうなるの?

それでは、5年経過時に、120万円以上に増えていた場合はどうなるのでしょうか?

この点に関しては、2017年に法改正が行われました。

以前:ロールオーバーできる金額の上限は120万円まで

現状:ロールオーバーできる金額は上限なし

どういうことでしょうか?

つまり、現状では、120万円で買ったものが、130万円になっていたとしても、

翌年の非課税枠に130万円すべてをロールオーバーできる! というわけです。

ロールオーバーに関しては120万円の上限はなくなったのですね。

もちろん、その後もロールオーバーした枠の非課税は有効です。

NISAって5年間やめられないの?

NISAはいつでもやめられます。

つまり、

- 高くなったから売って利益を確保したい

- 値下がりしすぎて不安だから売りたい

- 現金が必要になったから、金融商品を売却したい

など、いつでも売却可能です。

当然ですが、買った時よりも値下がりしていれば損失が確定します。

元本割れします。

非課税以外は、普通の投資とほとんど同じです。

ニーサ専用口座だから、損をしない、とか

着実に資産形成ができる、というわけではありません。

※資産形成という意味合いを

「損をしてもゼロになっていないから、資産は形成できているよね!」

という意味合いで「着実に資産形成できる」とうたっているところもある気がしますが、

元本割れをする可能性はあります。

(積み立て形式でも同様です)

これは、どの非課税制度でも同じです。

投資は損をする可能性があります。

大切なお金だからこそ、正しいお金の知識が必要です。

未経験者・初心者の方は、金育研究所をご利用ください(コマーシャルでした<m(__)m>)

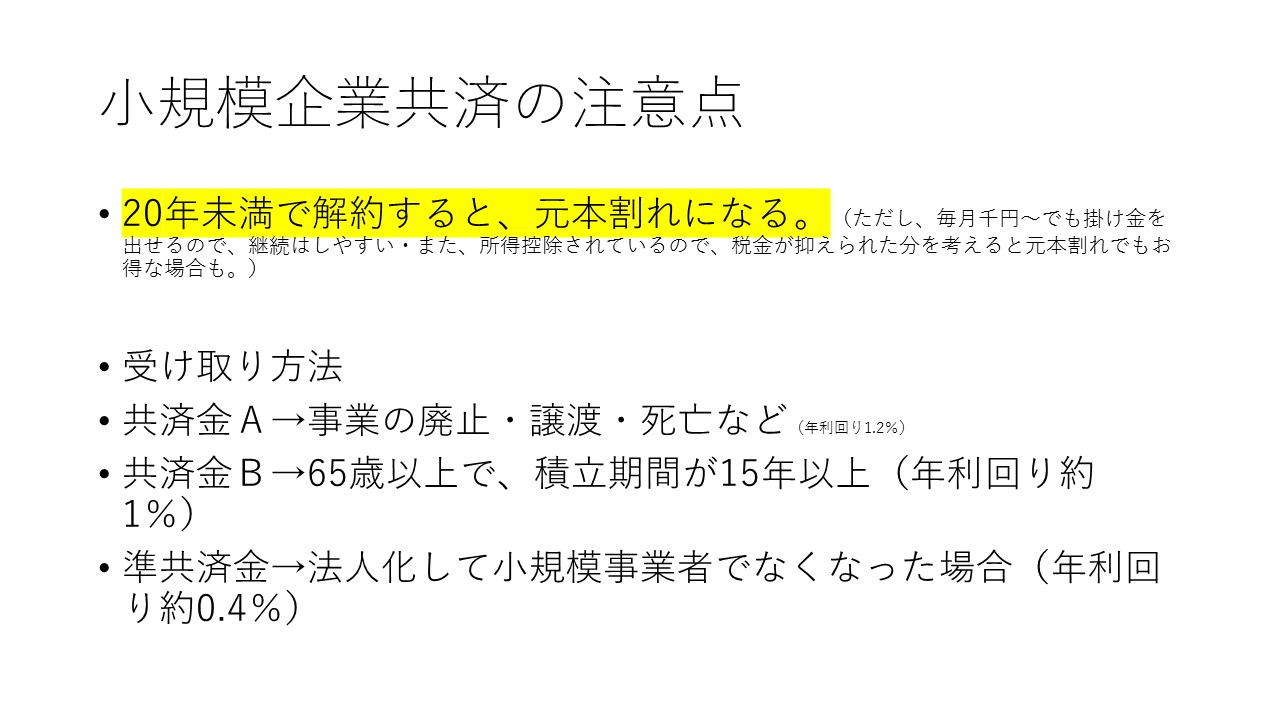

NISA専用口座のデメリット

デメリットはシンプルです

- 損益通算や繰り越し控除ができない

どういうことでしょうか?

じつは、通常の課税口座では、

損失が出た場合、利益と相殺できます。

簡単に言うと、払いすぎた税金が帰って来ることがあります。

ですが、ニーサ口座はもともと優遇されているので、それがありません。

120万円の枠について(デメリット?)

また、非課税投資枠の再利用はできません。

つまり、一度売ってしまったら、その枠はもう使えないのです。

例えば、10万円の売買を1日で12回する=120万円の枠は、もうその年は使えないわけですね。

また、未使用の今年の枠120万円は、来年に繰り越せません。

例えば、今年は買わないで、来年買おう、と思っていても、

来年に枠が繰り越されて、240万円分の新しい枠が使えるわけではありません。

やっぱり120万円なのです。

使わなかった枠は、その年でなくなってしまいます。

※上限まで買うと、600万円分まで持てます(120万円×5年)

知っておきたい注意点!!

- ニーサとつみたてニーサは併用できません! どっちかだけです

- 配当金は「株式数比例配分方式」を選択しないと非課税になりません!!

2に関しては、「何それ?」

という方が多いかもしれません。

投資信託や株式を買うと、配当や分配金がもらえることがあります。

ただ、それらはNISA口座であったとしても

「株式数比例配分方式」

にしておかないと、非課税になりません。

ここがよく分からない人は、

証券会社に電話して、聞いてみましょう。

変更は簡単にできるのが一般的です。

金育研究所メニュー

投資セミナー

個別相談

個別相談 料金