Contents

保険と投資(投資信託)の違いはどこ?

保険と投資について、どちらが良いのか? という疑問が質問として出されることがあります。

本記事では、保険と投資について、比較しながら考察してみたいと思います。

ただ、筆者は資産形成(投資)にはある程度専門性がありますが、保険には専門性がありません。本記事はそれを踏まえたうえでご覧いただければ幸いです。

保険と投資に対する違いの比較一覧

筆者がざっくりと考える、保険と投資に関する違いを比較した一覧は次のような内容です。

| 保険 | 投資 | |

| お金の総和の仕組み | ゼロサム | プラスサム |

| 外貨建ての場合のリスク | あり | あり |

| 資産運用の効率性 | 悪い | 投資対象による |

| 万が一の時の備え | あり | なし |

| 貯蓄性 | 場合による | なし |

保険と投資は、基本的な性格が異なる

筆者は保険とは、あくまでも備えるためのモノだと考えています。

また、多くの日本人は国民皆保険制度に入っていますので、すでに保険に入っています。

そのため、民間の保険は最低限で良いのではないかと、個人的に考えています。

外貨建ての保険には要注意

外貨建ての保険がよく売られているのを見かけます。

これは、国内の貯蓄性の保険では、魅力を訴えにくいからだと思います。

背景には、日銀のマイナス金利政策があると考えています。

乱暴にいいますと、円での貯蓄性保険では、ほとんど増えない。

だから、(一見すると)魅力的に見える外貨建ての保険を売ろう! という思惑があるのではないでしょうか。

ちなみに、30年ほど前には、円建ての貯蓄性保険でも予定利率が6%という、非常に高いものがありました。

現状では、予定利率は、一般的に0.25%です。(ちなみに株式主体の投資信託の期待リターンは5~6%程度)

もちろん、多くの保険は途中で解約すれば、元本割れをします(そうでないと、保険会社が赤字になってしまうため)。

外貨建ての貯蓄性の保険よりも、理論上の期待リターンが高いのは、投資(投資信託)?

ただ、少なくとも筆者の知る限り、理論上は、ど外貨建ての保険を含めて、すべての保険の期待リターンは、株式主体の投資(投資信託)よりも低い、と考えています。

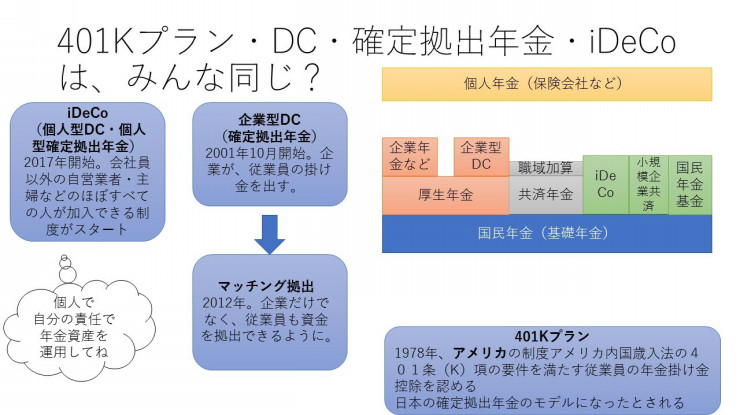

また、iDeCoやつみたてニーサと呼ばれる資産形成の制度においても、外貨建ての保険は入っていません。

かろうじて、iDeCoに元本確保型の円建ての貯蓄保険が入っている程度です。

それ以外はすべて投資信託という金融商品しか、買えません。

その理由は、保険は資産形成において、向いていない、効率が悪いからだと筆者は考えています。

保険は大切。でも、投資での資産形成も効率を考えれば、大切なのかもしれない

先ほども記しましたが、保険は備えるものです。

増やすものとは、性質と効率が大きく異なります。

金融の世界では、増やすには、伝統的資産(株式・債券)が重要だと考えられます。

保険は備えに回しつつ、投資で資産形成を考えることも、これからの時代は重要ではないでしょうか。

ちなみに個人的には、保険よりも、各種共済の方が、費用対効果が高いのではないかと考えています。

【広島・投資セミナー】定期開催中 初心者の方から、専門家まで、お気軽にどうぞ

金融教育研究所では、定期的に『なるほど! お金と投資公開講座』を開催しています。

2019年12月より、会場が広島県健康福祉センター7階に変更となります。

また、同月を持ちまして、節目となる【90回目】を迎えることができます。

これもひとえに、これまでの参加者の方のおかげです。

ありがとうございます。

これからも、金融教育研究所では、保険・金融商品の販売・勧誘・斡旋は行いません。

初心者の方から、専門家まで、楽しく分かりやすく、学ぶことができる公開講座へ、どうぞお気軽にご参加ください。

_001-1-250x250.jpg)

_001-250x250.jpg)